23 августа 9-й ААС рассмотрит апелляционную жалобу Сбербанка на решение АСГМ по иску "Транснефти" (дело № А40-3903/2017), которое, считают эксперты, грозит уничтожить российский рынок деривативов. В споре на без малого 67 млрд руб. суд признал сделку с производными финансовыми инструментами, которую "Транснефть" заключила в связи с необходимостью снижения стоимости обслуживания корпоративных рублевых облигаций, ничтожной, а саму трубопроводную монополию – неквалифицированным инвестором, не способным оценить риски банковских продуктов. Как крупнейший банк России и СНГ намерен доказать, что "Транснефть", выручка которой в 2016 году по данным МСФО составила 848,1 млрд руб., – профессиональный участник рынка, и как решение суда может отразиться на рынке, анализирует "Право.ru" и ведущие российские юристы.

"Страховка" подвела

"Транснефть" и Сбербанк 27 декабря 2013 года заключили соглашение, в рамках которого были заключены две сделки по покупке барьерных валютных опционов на продажу (пут) и покупку (колл) долларов США на $2 млрд: "Транснефть" обязалась продать, а Сбербанк – купить валюту в случае достижения долларом курса 45 руб. С помощью финансовых инструментов "Транснефть" пыталась снизить стоимость обслуживания корпоративных рублевых облигаций.

За принятие обязательства продать валюту по заранее определенному курсу "Транснефть" получала 1,3 млрд руб. – так называемую опционную премию, которую и планировалось потратить на снижение размера облигационных платежей. Некоторое время спустя, в сентябре 2014 года, в сделки по инициативе "Транснефти" внесли изменения: барьерный курс был повышен с 45 до 50 руб. за доллар, что снизило вероятность реализации опциона.

То, что барьер сработает, казалось маловероятным – однако именно это и произошло в конце 2014 года после резкого скачка доллара. В итоге условия договора стали невыгодными для "Транснефти" – компании пришлось продать валюту по курсу намного ниже рыночного, выплатив Сбербанку почти 67 млрд руб. Компания понесла убытки, которые составили почти десятую часть ее выручки за 2014 год.

Проиграть битву, но не войну: доводы "Транснефти" и Сбербанка в суде

По прошествии двух лет, в декабре 2016 года, "Транснефть" решила вернуть деньги через суд, признав сделку недействительной. Для этого она обратилась с иском в АСГМ. Позиция трубопроводного гиганта сводилась к тому, что компания – непрофессиональный участник рынка, а Сбербанк не раскрыл все потенциальные риски использования сложных финансовых инструментов и не проинформировал ее о вероятном негативном сценарии. "Транснефть" же якобы доверяла представителям Сбербанка, которого рассматривала как консультанта, а не контрагента. Обманутое доверие после валютного скачка закончилось сверхприбылью для Сбербанка и гигантскими убытками для "Транснефти", что, по мнению последней, и говорит об изначальном дисбалансе в сделках.

В Сбербанке, в свою очередь, указали, что о возможных убытках от роста валюты клиента проинформировали: так, представители "Транснефти" до заключения сделки, которая готовилась около года, подписали декларацию о рисках, в которой о вероятных убытках "Транснефти" при росте доллара говорилось напрямую. Также Сбербанк указал, что не был консультантом: такой обязанности у банка нет и с точки зрения ЦБ, указали представители ответчика.

По версии банка, спрогнозировать изменения курса валют было невозможно – представители нефтяного гиганта соглашались с банком и сами оценивали вероятность реализации опциона не более чем в 10%. А потому скачок валюты в конце 2014 года следует рассматривать как форс-мажор. "Транснефть" же никак нельзя считать непрофессиональным участником рынка: компания к моменту заключения сделки со Сбербанком уже имела значительный опыт работы с деривативами, а в штате фирмы есть квалифицированные специалисты, глубоко разбирающиеся в работе с производными фининструментами.

Однако суд встал на сторону "Транснефти" и решил, что ответчик действовал недобросовестно – под видом субсидии навязал компании спекулятивную сделку, не сообщив обо всех возможных рисках. Несмотря на то, что "Транснефть" – один из учредителей Санкт-Петербургской международной товарно-сырьевой биржи, на которой торгуются ПФИ, заключение свопов и опционов относится к основному виду деятельности "Транснефти", квалификацию компании суд оценил ниже, чем квалификацию простого гражданина в споре с банком: самостоятельно понять возможные негативные последствия сделки в случае ослабления рубля компания не могла. Сбербанк оспорил решение АСГМ в апелляции – 9-м ААС. Рассмотрение апелляционной жалобы назначено на 23 августа.

Мы собрали аргументы "Транснефти" и контраргументы Сбербанка.

1. Информация о рисках: достоверна или нет?

"Транснефть": Сбербанк не раскрыл "Транснефти" полно, достоверно и ясно информацию об условиях сделок и рисках.

"Транснефть": Сбербанк не раскрыл "Транснефти" полно, достоверно и ясно информацию об условиях сделок и рисках.

Сбербанк: До "Транснефти" заранее довели всю информацию о рисках, в том числе в Декларации о рисках, которая была направлена фирме заранее.

Кроме того, у Сбербанка не было возможности предвидеть валютный скачок. Так, по данным Bloomberg, одного из ведущих поставщиков финансовой информации для профессионалов рынка, которым пользуется и "Транснефть" (согласно отраслевому регламенту) на конец 2013 года вероятность повышения курса доллара до значения в 45 руб. за доллар составляла не более 13,9%. Не прогнозировали роста доллара и в России: так, Минэкономразвития прогнозировал, что в 2014 году курс не превысил бы значения 33,4 руб. за доллар США, а в 2015 году – 34,3 руб. за доллар. Резких колебаний курса не ожидали и на самом высоком уровне. Так, президент Владимир Путин в рамках делового саммита АТЭС в ноябре 2014 года заявил: "У нас сегодня наблюдаются спекулятивные прыжки курса, но, думаю, это в ближайшее время тоже прекратится". Что только подтверждает высказанную в ходе процесса экспертную точку зрения о том, что предсказать скачок было невозможно.

Кроме того, в российском законодательстве в принципе отсутствует обязанность раскрывать информацию о существе подобных сделок и рисках, указали представители Сбербанка, сославшись на письмо Банка России. Не закрепляется такая обязанность и документами НАУФОР.

2. Сбербанк: консультант или контрагент?

"Транснефть": Сбербанк сообщил только о потенциальной выгоде от сделок, и у "Транснефти" могло сложиться неверное представление относительно выгодности транзакций и отсутствии потенциальных рисков. "Транснефть" воспринимала Сбербанк больше как своего консультанта, чем контрагента.

"Транснефть": Сбербанк сообщил только о потенциальной выгоде от сделок, и у "Транснефти" могло сложиться неверное представление относительно выгодности транзакций и отсутствии потенциальных рисков. "Транснефть" воспринимала Сбербанк больше как своего консультанта, чем контрагента.

Сбербанк: Информация о возможных рисках по сделке была представлена в Декларации о рисках, где были подробно описаны все возможные негативные последствия сделки. Банк дал понять, что не является консультантом, и рекомендовал обратиться за консультационными услугами до совершения сделок.

3. Добросовестно ли действовал Сбербанк?

"Транснефть": Сбербанк действовал недобросовестно и не соблюдал стандарты профессиональной деятельности.

"Транснефть": Сбербанк действовал недобросовестно и не соблюдал стандарты профессиональной деятельности.

Сбербанк: Эти стандарты профессиональной деятельности были утверждены после заключения сделок, не применяются к ним. В любом случае Сбербанк не нарушил и указанные стандарты, поскольку подробно разъяснил "Транснефти" информацию о рисках в Декларации о рисках.

Мерген Дораев, партнер Адвокатского бюро ЕМПП:

Мерген Дораев, партнер Адвокатского бюро ЕМПП:

Дело Сбербанка против "Транснефти" является знаково отрицательным для рынка производных финансовых инструментов, прежде всего тем, что привносит в него большой элемент неопределенности. По сути, суд первой инстанции сформулировал нормы, которые ранее не действовали. Действительно, стандарт раскрытия информации о сущности сделки существует в зарубежной практике, но в России он только сейчас разрабатывается на уровне регулятора и саморегулируемых организаций. В этой ситуации раскрытие Сбербанком такой информации в форме Декларации о рисках еще в 2013 году свидетельствует о полной добросовестности действий банка, что полностью проигнорировано судом.

4. "Транснефть": профессионал на рынке или нет?

"Транснефть": "Транснефть" не является профессиональным участником финансового рынка в области ПФИ. Заключение сделок с деривативами не является для компании ни основным, ни дополнительным видом деятельности.

"Транснефть": "Транснефть" не является профессиональным участником финансового рынка в области ПФИ. Заключение сделок с деривативами не является для компании ни основным, ни дополнительным видом деятельности.

Сбербанк: "Транснефть" – профессиональный участник рынка: в компании есть подразделения, которые занимаются оценкой и управлением рисками, а в штате есть высококвалифицированные сотрудники в вопросах валютных опционов, имеющие научные степени по экономике, в том числе публикующие статьи на эту тему. Один из основных видов деятельности "Транснефти" – финансовое посредничество, к которому относятся в том числе заключение свопов, опционов и других биржевых сделок. Об этом говорится в уставе "Транснефти".

Анастасия Савельева, партнер Saveliev, Batanov and partners

Анастасия Савельева, партнер Saveliev, Batanov and partners

Суд первой инстанции проигнорировал такие обстоятельства, как то, что контрагентом банка в этой ситуации была достаточно крупная компания с большим штатом специалистов, в том числе в области работы с финансовыми инструментами, что предопределяет понимание компанией всех аспектов сделки и отсутствие необходимости в дополнительном их разъяснении, а также, что у банка попросту отсутствовала обязанность по раскрытию такой информации – до сих пор такая обязанность даже на уровне деловой практики отсутствует. А обвинения суда в недостаточно точном прогнозе со стороны банка колебаний курса иностранной валюты заслуживают только недоумения.

Роман Зыков, партнер юридической фирмы Mansors, генеральный секретарь Российской Арбитражной Ассоциации

Роман Зыков, партнер юридической фирмы Mansors, генеральный секретарь Российской Арбитражной Ассоциации

"Транснефть" входит в число опытнейших участников финансового рынка России. Достаточно заглянуть в отчетность компании, чтобы увидеть в ней систематическое использование самых разных финансовых инструментов для обеспечения деятельности компании – займов, еврооблигаций, рублевых облигаций, более того, акции компании торгуются на бирже. Все это, конечно же, подразумевает наличие соответствующей финансовой компетенции как внутри компании, так и на уровне привлекаемых внешних консультантов.

"Транснефть" не ограничивается лишь российским рынком. Из отчетности следует, что привлекаются кредиты китайских банков в долларах, еврооблигации размещаются на иностранной площадке при участии европейских банков. То есть на протяжении нескольких лет поддерживается высокая международная финансовая активность компании, что характеризует её как опытного, профессионального участника финрынка.

Складывается впечатление, что последствия внутренних ошибок при принятии бизнес-решений пытаются оправдать недобросовестностью контрагента, что противоречит самой природе предпринимательства. Судебное решение создает опасный прецедент, который окажет крайне негативное влияние на финансовый рынок, поскольку откроет возможность бизнес клиентам финансовых организаций отказываться от исполнения своих обязательств.

5. Сделка ничтожна или оспорима?

"Транснефть": Сбербанк ввел компанию в заблуждение относительно существа сделок и рисков, а значит, сделки ничтожны на основании ст. 10 и п. 2 ст. 168 ГК РФ. Срок давности по ним – три года, и "Транснефть" его не пропустила.

"Транснефть": Сбербанк ввел компанию в заблуждение относительно существа сделок и рисков, а значит, сделки ничтожны на основании ст. 10 и п. 2 ст. 168 ГК РФ. Срок давности по ним – три года, и "Транснефть" его не пропустила.

Сбербанк: "Транснефть" осознавала риски – это очевидно из того, что компания изменила условия опциона, повысив барьер.

Если "Транснефть" действовала под влиянием заблуждения или обмана, следовало применить специальные ст. 178 или 179 ГК РФ, а не общую ст. 10 ГК РФ, и в этом случае основания для удовлетворения сделки отсутствовали бы. Но даже применение ст. 10 ГК может повлечь лишь оспоримость, ведь основания ничтожности отсутствуют: сделки не посягают на публичные интересы или права и интересы третьих лиц. Притом что "Транснефть" исполнила договоры, Сбербанк полагался на их действительность. К тому же иск был предъявлен лишь спустя год после исполнения договора – до этого компания считала его действительным и никаких претензий не предъявляла. То, что сделки заключались на рыночных условиях, также не оспаривалось.

Сделка, совершенная под влиянием заблуждения или обмана, является оспоримой, срок исковой давности составляет 1 год со дня, когда истец узнал или должен был узнать об иных обстоятельствах, являющихся основанием для признания сделки недействительной. В случае "Транснефти" это получение декларации о рисках или же наступление барьерного события. При обоих вариантах срок давности пропущен.

Мерген Дораев, партнер Адвокатского бюро ЕМПП

Мерген Дораев, партнер Адвокатского бюро ЕМПП

Странно, что суд первой инстанции отказался применять срок исковой давности, искусственно изменив квалификацию основания недействительности на ничтожную. Такой подход суда создает большое поле для пересмотра многочисленных сделок с деривативами, которые уже были заключены, и может привести к серьезным проблемам существования рынка финансовых инструментов в дальнейшем.

6. Дисбаланс интересов или рыночные условия?

"Транснефть": В результате исполнения оспариваемых сделок Сбербанк получил сверхприбыль, что дополнительно свидетельствует о нарушении баланса интересов сторон по сделке.

"Транснефть": В результате исполнения оспариваемых сделок Сбербанк получил сверхприбыль, что дополнительно свидетельствует о нарушении баланса интересов сторон по сделке.

Сбербанк: Банк не получал сверхприбыль: расходы на хеджирование сделки с "Транснефтью" составили не менее 59 млрд руб.

О дисбалансе интересов говорить неуместно, ведь встречные предоставления сторон – премия по опциону и стоимость соответствующего опциона на дату его заключения – были соразмерными. А сравнивать премию по опциону и итоговую выплату недопустимо: то, придется ли "Транснефти" выплачивать деньги, зависело от валютных колебаний, а не от воли сторон.

Александр Ермоленко, партнер "ФБК Право"

Суд должен разобраться в деталях, чтобы определиться, как осуществлялось информирование и принятие клиентом решений. Но в самой основе позиция Сбербанка сейчас более убедительна, поскольку "Транснефть" делает очевидную попытку переложить последствия драматического изменения валютных курсов на банк.

По сути, правовая проблема в этом деле схожа с проблемой валютных ипотечников и валютных арендаторов, до сих пор их требования не получали защиты в судах. То есть системно суды поддерживают позицию: принял риск, претерпевай последствия.

Судьбу финрынка решит суд

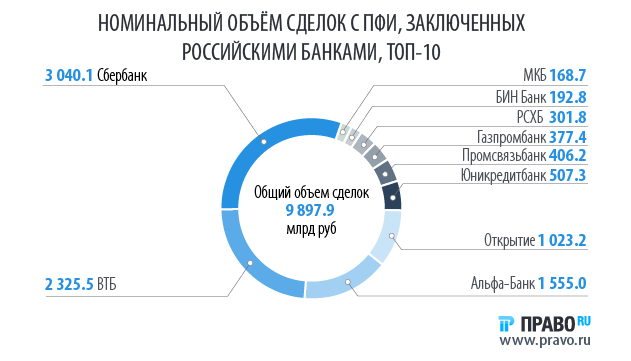

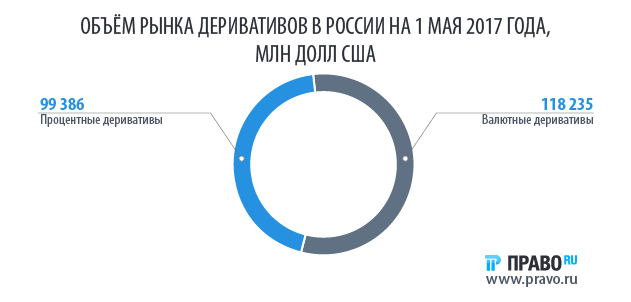

Эксперты фактически единогласно говорят о негативном влиянии решения АСГМ на российский рынок деривативов. Одним из первых по этому вопросу высказался Центробанк, по прогнозу которого российский внебиржевой рынок деривативов сократится, если решение устоит в апелляции. "Отсутствие возможности хеджирования валютных и процентных рисков ставят под угрозу значительную часть экономики", – говорится в заявлении ЦБ. На стороне банка оказались и другие члены профессионального сообщества. Так, Ассоциация российских банков, Национальная ассоциация участников фондового рынка и Национальная финансовая ассоциация в совместном заявлении выразили недоумение и обеспокоенность решением судьи Олеси Дубовик.

Игорь Горчаков, партнер Allen & Overy

Игорь Горчаков, партнер Allen & Overy

В части экономического анализа оспариваемой в данном деле сделки суд допустил ряд грубейших ошибок, которые были по-видимому связаны с тем, что судья просто не знакома с такого рода сделками и не поняла, как эта сделка работает. И это, в свою очередь, повлекло ряд ошибочных юридических выводов суда как в отношении самой сделки, так и в отношении поведения сторон, а именно банка.

"Транснефть не может считаться слабой стороной договора. Компания по масштабу деятельности отвечает всем возможным критериям квалифицированного инвестора как по российскому, так и по зарубежному праву", – говорится в заявлении ассоциаций.

Они ссылаются и на Пленум ВАС, в котором судам при рассмотрении споров о несправедливых договорных условиях определять "фактическое соотношение переговорных возможностей сторон", а в случае Сбербанка и "Транснефти" и квалификация, и опыт, и переговорные возможностисторон равны, считают в профессиональном сообществе.

Решение как угроза

Эксперты юридического рынка в большинстве своем также оценивают решение первой инстанции негативно. Говоря о вероятных последствиях для российской экономики, они перечисляют следующие варианты развития событий.

Объём деривативных сделок сократится. Банки перестанут заключать сделки с корпоративными клиентами, что ударит по компаниям под санкциями и сделает российский рынок более уязвимым и зависимым от внешних рынков. Законодательство, направленное на развитие финрынка, обесценится.

Объём деривативных сделок сократится. Банки перестанут заключать сделки с корпоративными клиентами, что ударит по компаниям под санкциями и сделает российский рынок более уязвимым и зависимым от внешних рынков. Законодательство, направленное на развитие финрынка, обесценится.

Андрей Панов, старший юрист международной юридической фирмы Norton Rose Fulbright

Андрей Панов, старший юрист международной юридической фирмы Norton Rose Fulbright

Рынок деривативов на самом деле уже очень хорошо урегулирован, они недоступны неквалифицированным инвесторам, у банков широкий круг обязанностей по информированию контрагентов о рисках, используется стандартная документация. Рынок должен оставаться таким как есть или его нужно тогда вообще закрыть и сказать, что деривативам в России не место. Но это просто глупость: они нужны бизнесу и используются во всем мире. И в любом случае регулированием рынка или запретом ПФИ должен заниматься ЦБ и законодатель, а не суд по конкретному делу.

Игорь Горчаков, партнер Allen&Overy

Если дело устоит во всех инстанциях и такой подход суда будет засилен Верховным судом, это может иметь сильный негативный эффект для рынка производных инструментов. При таком подходе банки не только окажутся в явно неравном положении со своими контрагентами по подобным сделкам, но также, поскольку суд не дает никаких ориентиров для, по его мнению, «надлежащего» поведения банка. Будет совершенно непонятно, каким образом банки смогут снизить риски оспаривания подобных сделок по тем основаниям, на которые указал суд.

Значительную часть экономических рисков будет невозможно захеджировать или же это приведет к издержкам клиентов. Стоит ожидать ухода компаний в офшоры и иностранные юрисдикции, а их доходов – банкам-нерезидентам. Компании, попавшие под санкции, могут остаться без возможности заключить хеджирующие сделки ни в России, ни в других юрисдикциях.

Значительную часть экономических рисков будет невозможно захеджировать или же это приведет к издержкам клиентов. Стоит ожидать ухода компаний в офшоры и иностранные юрисдикции, а их доходов – банкам-нерезидентам. Компании, попавшие под санкции, могут остаться без возможности заключить хеджирующие сделки ни в России, ни в других юрисдикциях.

Андрей Панов, старший юрист международной юридической фирмы Norton Rose Fulbright

Если даже внебиржевые ПФИ и сохранятся, сделки станут намного меньше и примитивнее. Возможности по хеджированию валютных и процентных рисков существенно сократятся и станут дороже из-за наценки за риск. А банки потеряют этот сектор бизнеса для себя, а значит, их возможности зарабатывать, и так в нынешние времена ограниченные, ещё более сократятся. Проиграют все.

Доверие участников рынка к юридической защите сделок на финрынке сократится.

Доверие участников рынка к юридической защите сделок на финрынке сократится.

Игорь Горчаков, партнер Allen&Overy

Позиция суда о том, что между банком и его клиентом складываются некие особые фидуциарные отношения, в силу которых банк несет повышенную ответственность, в частности, по "приложению необходимых и достаточных усилий для того, чтобы условия сложного финансового инструмента были ясными, недвусмысленным и понятными" его корпоративному контрагенту и фактически выступает как консультант этого контрагента, могут недобросовестно использоваться контрагентами банков в отношении любых финансовых сделок, а не только сделок на рынке ПФИ. Все это может привести к серьезной правовой неопределенности на финансовом рынке и, как следствие, сделать некоторые финансовые инструменты менее доступными и более дорогими для корпоративных клиентов банков.

Александр Ермоленко, партнер "ФБК Право"

Дело влияет в долгосрочном плане негативно. Инвесторы понимают, что в нашей экономике на макроуровнях действуют в основном нерыночные механизмы, в условиях закрытости политической системы оценивать риски гораздо сложнее. Спрос на биржевые инструменты естественным образом снижается. В краткосрочном плане биржа реагирует достаточно чутко. Общий вывод, сигнал, который получают инвесторы: наши бумаги хороши для спекуляций, но не могут рассматриваться в качестве надёжных долгосрочных инструментов.

Волна аналогичных исков может последовать от компаний, желающих отказаться от своих обязательств и пересмотреть негативные последствия сделок с финансовыми инструментами. В зоне риска – сделки последних трех-пяти лет.

Волна аналогичных исков может последовать от компаний, желающих отказаться от своих обязательств и пересмотреть негативные последствия сделок с финансовыми инструментами. В зоне риска – сделки последних трех-пяти лет.

Антон Бабенко, партнер Юридического бюро "Падва и Эпштейн"

Антон Бабенко, партнер Юридического бюро "Падва и Эпштейн"

Суд констатировал наличие у банков обязанности по максимально полному раскрытию информации о сущности и рисках по сделке. Такой подход отличается от деловой практики. Суд также не принял доводы ответчика, что "Транснефть" – компания с достаточно большим опытом на рынке деривативов и поэтому не нуждается в дополнительном разъяснении ей сути сделки. Такое решение может существенно изменить правила заключения сделок на рынке деривативов. Если решение поддержат вышестоящие инстанции, по аналогичным основаниям могут быть оспорены и другие сделки, совершенные в предшествующий период.

Снизится доверие к российским судам и вырастет использование иностранного права. Причем снижение доверия возможно не только к правовой защите финрынков, но и к другим областям.

Снизится доверие к российским судам и вырастет использование иностранного права. Причем снижение доверия возможно не только к правовой защите финрынков, но и к другим областям.