Роль главного кредитора

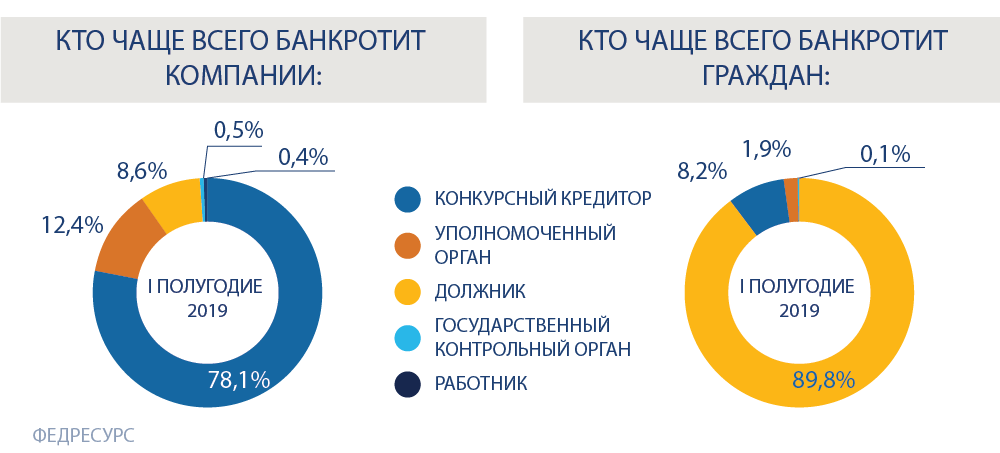

С каждым годом банкротные процедуры становятся всё сложнее, а их продолжительность увеличивается. Из-за этого активно поучаствовать в такой категории дел могут только финансово устойчивые организации, замечает Сергей Хухорев, юрист Инфралекс . По статистике «Федресурса», компании чаще всего банкротят конкурсные кредиторы. Ими являются заимодавцы и контрагенты, которым фирмы задолжали деньги. Число таких заявителей в банкротных делах велико из-за высокой закредитованности бизнеса, объясняет партнёр ART DE LEX Ольга Савина. По её словам, среди конкурсных кредиторов большую долю занимают банки: «Являясь залоговыми кредиторами, они не ведут переговоры, а предпочитают банкротить контрагентов. Так как понимают, что получат 70% удовлетворения своих требований из залога».

И в таких случаях банки, являясь мажоритарными кредиторами, обычно занимают пассивную позицию, ожидая, когда имущество должника распродадут с торгов. В то же время миноритарные кредиторы из-за недостаточной консолидации и должного контроля над арбитражным управляющим не могут предпринять действия для пополнения конкурсной массы, констатирует партнёр Ковалев, Тугуши и партнеры Сергей Кислов. Он предупреждает, что иногда за пассивностью банков скрывается защита бенефициаров должника и заключённых с ним сделок.

Тем не менее судебная практика постепенно поворачивается не в пользу кредитных организаций. Особенно в делах о субсидиарной ответственности. Суды отмечают, что банки, которым необходимо соблюдать специальное законодательство, должны проверять своих заёмщиков внимательнее, говорит о новой тенденции руководитель группы по банкротству Качкин и Партнеры Александра Улезко. В деле № А76-20250/2015 Арбитражный суд Уральского округа постановил не привлекать к субсидиарной ответственности заёмщика банка «Ураллига», которому выдали кредитов на 17 млн руб. Окружной суд подчеркнул, что заимодавец знал реальное финансовое состояние клиента, проверив его перед сделкой.

Ситуация на рынке не изменилась. Ключевые кредиторы – это банки. Они задают тренды в практике, однако сталкиваются со сложностью: не всегда находится инструментарий для борьбы с недобросовестными действиями бенефициаров, оспаривания сделок и привлечения контролирующих лиц к субсидиарной ответственности. Суды не всегда готовы пойти на радикальные шаги. Поэтому банки диктуют условия, но их возможности вовсе не безграничны.

Число заявлений от ФНС в этом году незначительно снизилось. Савина полагает, что такая цифра напрямую связана с Постановлением Конституционного суда от 5 марта 2019 года № 14-П. В этом деле КС указал, что налоговикам не нужно подавать заявление о банкротстве, если оно повлечёт «напрасные траты для бюджета». Зато законодатель постепенно расширяет возможности региональных госорганов в спорах о несостоятельности. Право банкротить застройщиков получил Москомстройинвест, который имеет право прийти к такому решению по результатам проверки деятельности девелопера. Для этого застройщик должен иметь признаки неплатёжеспособности или нехватки имущества. Новые риски ложатся только на тех застройщиков, которые ведут строительство с привлечением средств дольщиков исключительно на территории Москвы.

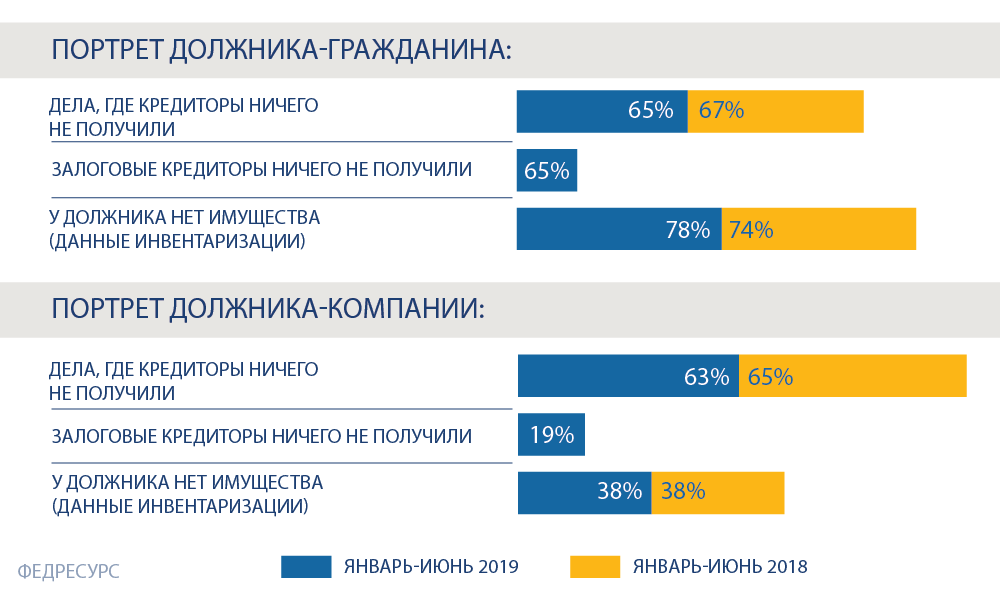

Если говорить о проблемах небольших кредиторов без статуса залоговых, то им вернуть долги нереально. Поскольку на практике должник, скорее всего, либо всё имущество отдал в залог, либо избавился от активов, предупреждает Савина.

Проблемы должников

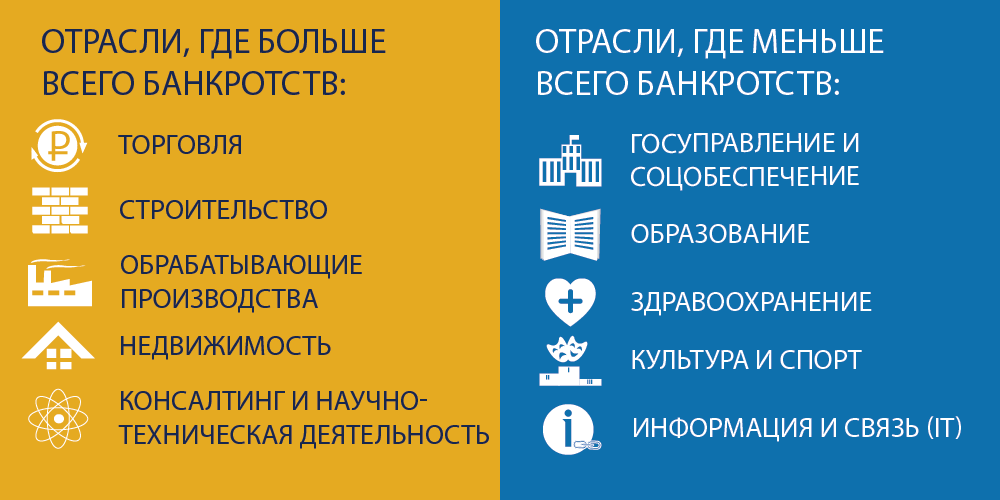

Согласно статистике, чаще всего банкротятся торговые или строительные фирмы. Это напрямую зависит от экономической ситуации в стране, отмечает Савина: «Денег у населения с каждым годом всё меньше, а кредиты становятся всё доступнее и изощрённее». Кроме того, торговый сектор является одной из наиболее активных отраслей экономики, говорит Хухорев: «На рынке, где больше сделок и контрагентов, повышенный риск дефолта по обязательствам, следовательно, выше вероятность возбуждения банкротных процедур против оступившихся контрагентов».

На положение застройщиков негативно повлияли законодательные новеллы, которые закрепили жёсткие требования к ним. Речь идёт о переходе строительной отрасли на проектное финансирование. Савина предупреждает, что это нововведение обанкротит в ближайшие годы ещё сотни мелких и средних строительных фирм.

Продолжает расти число несостоятельных граждан. Банкротство физлиц уже стало в два раза популярнее банкротства юрлиц, свидетельствуют цифры из Casebook. Cавина связывает такие цифры с высокой потребительской закредитованностью и несовершенством законодательства в этом вопросе: «Процедуру банкротства физлиц не нужно воспринимать как избавление от долгов, она должна позволять гражданину выбраться из кризиса». Она уверена, что сложившуюся ситуацию может изменить развитие реабилитационных процедур и обеспечительных мер.

Пока граждане, как правило, не могут защитить свои права в банкротных делах, констатирует Татьяна Рокотян из Казаков и партнеры : «Из-за этого мало положительных судебных актов по исключению имущества из конкурсной массы». Эксперт объясняет это тем, что зачастую гражданин-банкрот не может привлечь квалифицированного юриста для представления своих интересов в споре о несостоятельности из-за дороговизны таких специалистов. Поэтому чаще всего банкротятся состоятельные граждане, обращает внимание Улезко: «У которых существенные суммы долгов и есть имущество». Ещё одна проблема в делах о несостоятельности физлиц – отсутствие арбитражных управляющих, которые хотят проводить процедуру. Банкротить юрлиц выгоднее, а риски в банкротстве гражданина и юрлица одинаковые, поясняет Андрей Набережный, руководитель проектов Яковлев и Партнеры .

Как живётся управляющим

По закону вознаграждение управляющего делится на фиксированное и процентное. Величина первого зависит от процедуры банкротства. Для временного и конкурсного управляющего это 30 000 руб. в месяц, для административного – 15 000 руб., а для внешнего – 45 000 руб. ежемесячно. Те, кто банкротит физлиц, получают немного – 25 000 руб. в месяц. Если дело оказалось очень сложным и по нему приходится выполнять много дополнительной работы (от оспаривания десятков сделок до поиска спрятанных активов), то тогда оплату управляющему можно увеличить. Такое решение принимается собранием кредиторов за их счёт. Процентную часть управляющий может получить от сумм удовлетворённых требований кредиторов.

Очевидно, что высокая рискованность и большая ответственность, связанная с работой управляющих, говорят о том, что они дополнительно финансируются кредиторами. Говорить о монополизации рынка не приходится, так как сейчас он конкурентоспособен. При этом речь не только о самих арбитражных управляющих, но и о форме их самоорганизации – СРО.

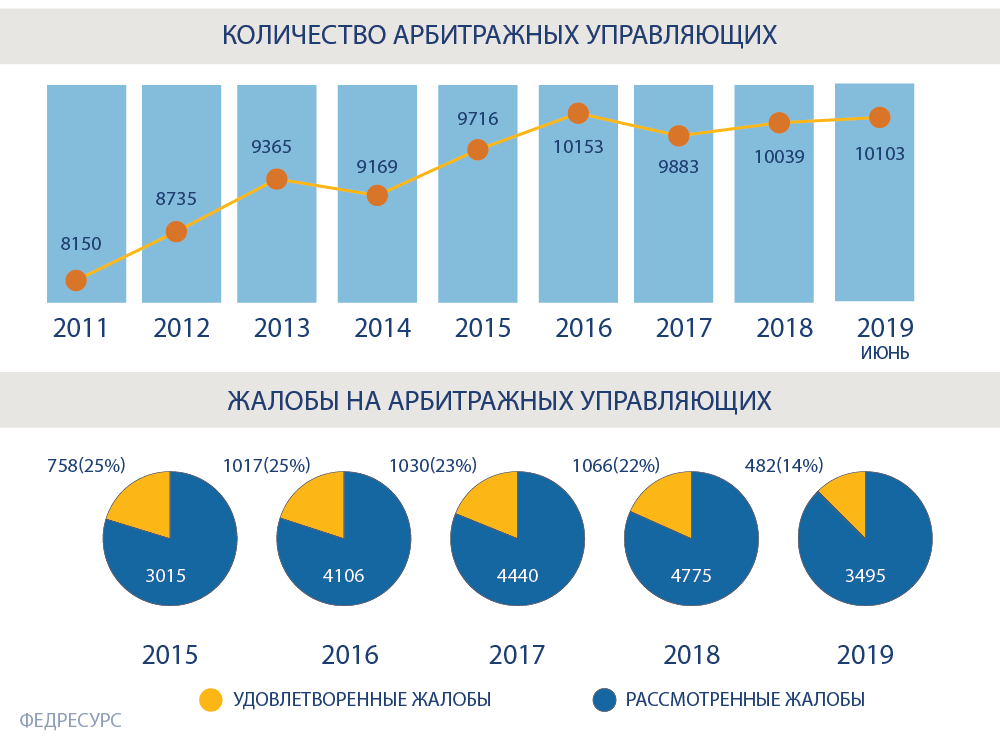

Сейчас судебная практика направлена на полную проверку правомерности и своевременности действий управляющего, чтобы уменьшить размер его вознаграждения, отмечает Рокотян. Так, в деле № А03-7544/2014 суды постановили снизить фиксированную плату управляющему с 360 000 руб. за год до 100 000 руб. из-за его плохой работы. Эксперт добавляет, что суды стараются снижать расходы и на специалистов, которых привлекает к процедуре управляющий. Несмотря на все ужесточения ответственности, рынок арбитражных управляющих растёт. Это связано с тем, что ежегодно увеличивается число банкротств, говорит Набережный.

Стоимость услуг среднестатистического управляющего постепенно снижается. Но качественное сопровождение продолжает оставаться дорогим, предупреждает юрист: «Ведь арбитражные управляющие действуют вместе с командой, имеют в своём штате экономистов, бухгалтеров, оценщиков и специалистов по торгам». Тем не менее запрос на дорогих арбитражных управляющих пока есть только у крупного бизнеса и банков, резюмирует Набережный.

Не каждый актив легко продать

Из-за того что в числе кредиторов превалируют банки, то и продают имущество должников в основном они. По словам Савиной, что только кредитные организации не выставляют на торги: от зернохранилищ до коровников. Механизмы реализации проблемных активов тоже разные.

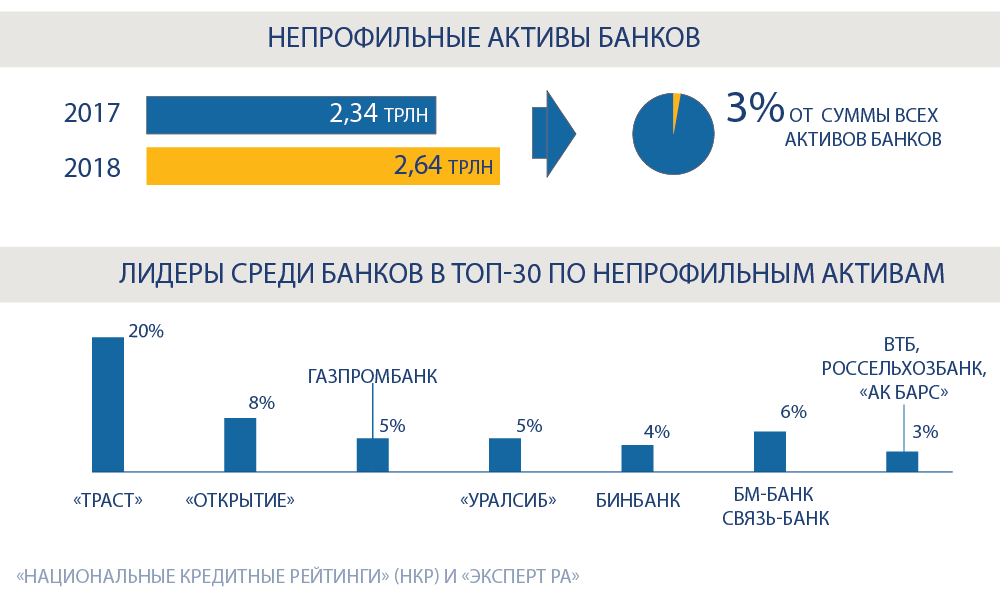

Так, летом прошлого года на базе банка «Траст» Центробанк создал специализированный Банк непрофильных активов (БНА), который управляет активами санируемых кредитных организаций, чтобы повысить их рыночную стоимость, а затем продать по максимальной цене. Банк «Открытие», писал РБК, реализует непрофильные активы через публичные площадки по продаже недвижимости: «Авито», CIAN и другие сайты-агрегаторы. Сбербанк продаёт залоговое имущество через специальный «Портал DA», который ориентирован в большей степени на профессиональных инвесторов, но частные лица также могут приобрести недвижимость через него. А ВТБ планирует запустить со следующего года маркетплейс, через который будут искать покупателей для непрофильных активов – изъятых у должников квартир и автомобилей.

По словам Набережного, тяжелее всего продаются узкоспециализированные предприятия, такие как заводы. А наиболее ликвидным имуществом, по наблюдениям эксперта, являются недвижимость и машины. Станислав Петров, руководитель практики банкротства Инфралекс , замечает, что недвижимость всё же не слишком популярна из-за проблем с землёй, на которой она находится, или из-за отсутствия разрешительной документации для проведения работ на объекте.

На этом рынке также есть сложности. Существует перечень недобросовестных механизмов, позволяющих реализовать имущество «своему» покупателю. Если решите приобрести имущество со стороны, то вас могут не допустить до торгов: будут манипуляции с площадкой или согласованные действия их участников.

Прогнозы на будущее

В ближайшее время стоит ждать новых банкротств кредитных организаций, прогнозирует Савина: «ЦБ продолжает путь по расчистке банковского сектора». Кризис затронет и строительную сферу, полагает она. Вместе с тем на практике существует целый ряд вопросов, разрешение которых ждёт всё юридическое сообщество, говорит Кислов:

- субординация требований, выкупленных аффилированными лицами должника в преддверии процедуры;

- дальнейшее развитие концепции субсидиарной ответственности и взыскания убытков с контролирующих должника лиц;

- разработка концепции банкротства группы компаний или группы лиц;

- быть или не быть и в каком виде процедуре реструктуризации в банкротстве физлиц.

Пока же усложняются схемы вывода активов перед банкротством, что требует более активного и изощрённого противодействия со стороны кредиторов, отмечает Александр Соловьёв из КА Юков и партнеры: «Поэтому арбитражные управляющие и кредиторы пытаются чаще оспорить сделки должников». Эта тенденция продолжится, уверен Петров.

С апреля 2020 года требования ФНС к должнику при определённых обстоятельствах будут приобретать статус залоговых. Очевидно, что следующим шагом должно стать помещение требований налогового органа в «нулевую» очередь.

По мнению Петрова, этот механизм наравне с субсидиарной ответственностью так и останется основным инструментом для пополнения конкурсной массы. Усилившееся давление на управляющих тоже не лишится своей популярности, предполагает он: «Так что контролирующим лицам и управляющим следует готовить оборонительную позицию заранее».