Налоговая реформа: обзор последствий

Госдума приняла два закона, которые существенно меняют основные параметры налоговой системы. Новеллы уже одобрены Совфедом и подписаны президентом. Законы от 12.07.2024 № 176-ФЗ и от 08.08.2024 № 259-ФЗ предусматривают изменение важных положений первой и второй частей Налогового кодекса. Подробнее о принятых законах мы писали ранее.

Наиболее значимые перемены — повышение основных налогов: расширение прогрессии по НДФЛ, увеличение ставки по налогу на прибыль, кратное удорожание госпошлин, говорит Алексей Артюх, партнер TAXOLOGY Чуть менее заметен рост НДПИ, акцизов, поскольку он касается меньшего круга заинтересованных лиц. Разумеется, это увеличит нагрузку и на компании, и на людей, прежде всего на средний класс.

Реформа неизбежно скажется на всех налогоплательщиках, продолжает Михаил Бегунов, управляющий партнер Tax Compliance Она сместит акценты деятельности фирм и налоговых специалистов, заставит компании оптимизировать работу и эффективнее управлять налоговыми рисками. Повышение госпошлин изменит и рынок юруслуг, предполагает эксперт. Заказчики станут более продумано подходить к обращению в суд и требовать от консультантов подробной оценки перспектив возможного спора. Увеличение ставки налога на прибыль и изменение правил УСН потребует серьезной перестройки бизнес-моделей и поиска законных возможностей оптимизации налогообложения, уверен Бегунов.

Долгосрочные последствия реформы сейчас оценить трудно. Они могут быть разнонаправленны: можно ожидать, с одной стороны, увеличения налоговых поступлений и снижения чистой прибыли бизнеса, с другой — роста интереса к личным фондам и повышения интереса к цифровым активам. Позитивно скажется и введение «кешбэка» для семей с детьми.

Самым известным и обсуждаемым нововведением в рамках реформы стало повышение ставок НДФЛ, говорит Сергей Жестков, партнер и руководитель практики Melling, Voitishkin & Partners Кроме прямого увеличения нагрузки в виде налога на прибыль, компании столкнутся с ростом косвенных расходов на повышение зарплаты сотрудников для компенсации новых ставок НДФЛ. Помимо этого, не столь очевидным последствием налоговой реформы может быть новый виток инфляции, добавляет он. На это в первую очередь повлияют новые правила расчета УСН для части малого и среднего бизнеса.

За или против реформы

Ключевая задача налоговой политики любого государства — покрыть расходы бюджета, говорит Марина Белякова, партнер Б1 – Консалт С учетом постановленной задачи налоговая реформа видится сбалансированной и достаточно продуманной.

Прогрессивная шкала НДФЛ до 22% не избыточна на фоне налоговых систем других стран, а ставка налога на прибыль в размере 25% находится в диапазоне аналогичных показателей зарубежных государств.

Несправедливо остался без внимания налоговый кешбэк, рассказывает Вадим Зарипов, партнер МЭФ LEGAL Это совершенно новый институт соцподдержки и налогового стимулирования, который позволит гарантировать справедливость налогообложения.

Налоговый кешбэк позволит поддержать многодетные семьи, мотивировать малообеспеченных граждан не занижать доходы ради получения пособий по бедности, создать задел для семейного налогообложения, то есть обложения доходов семьи в целом, а не отдельных физических лиц.

Новая форма поддержки коснется 4 млн семей и 18 млн людей в целом, отмечает Зарипов. В результате действия этого механизма ежегодно в пользу малообеспеченных семей с детьми будет перераспределяться более 100 млрд руб.

О позитивном эффекте налоговых льгот говорит также Жестков. Дополнительные меры поддержки позволят снизить налоги многим гражданам.

Если повышение НДФЛ затронет только относительно небольшой процент граждан, то дополнительные льготы позволят поддержать большой процент трудоспособных граждан и эффективно снизить их налоговую нагрузку.

Самым значимым положением реформы многие юристы называют повышение госпошлин. Выросшие госпошлины создают препятствие для доступа к правосудию и нарушают конституционное право на судебную защиту, считает Сергей Сосновский, канд. юрид. наук, партнер Пепеляев Групп

Беспричинное повышение госпошлин подрывает доверие к государству, что крайне вредно. Представьте, что любой социально значимый товар вдруг подорожал в 16 раз. Что будет? Думаю, придет антимонопольная служба и спросит, все ли у магазина в порядке и не хочет ли он подумать о своем поведении.

Для малого и среднего бизнеса самая неприятная новость — изменение правил УСН и запрет на вычет «входящих» НДС, считает Артюх. Это повлечет за собой огромные административные издержки бизнеса, связанные с исчислением этого налога, не говоря о росте фискальной нагрузки как таковой.

Запрет на уменьшение налога на сумму «входящих» вычетов ставит крест на цепочках сделок: НДС будет взиматься каскадным методом на каждом звене такой цепочки, делая невыгодным их построение. Желание государства пресечь искусственное дробление понятно, но этот запрет выглядит необоснованным и излишне жестким.

Продолжает поднятую тему НДС Людмила Круглова, руководитель практики структурирования и корпоративных налогов Томашевская и партнеры По ее мнению, введение НДС для плательщиков УСН затронет многие компании и либо сократит доходы таких предприятий, либо увеличит стоимость их услуг и товаров. Но в первую очередь это спровоцирует новые нарушения закона, уверена Круглова.

Эта мера спровоцирует уход в тень части налогоплательщиков. Выявлять таких нарушителей будет сложно и не очень выгодно: «выхлоп» в виде доначислений с каждой отдельно взятой «раздробленной группы» слишком маленький, а автоматизированная система поиска пока недостаточно развита.

Другое изменение, которое эксперты оценивают негативно, — отмена льготы на доходы от продажи акций и долей после пяти лет владения, говорит Сергей Калинин, партнер, руководитель налоговой практики Адвокатское Бюро ЕПАМ

Отмена льготы кардинально снижает привлекательность инвестиций в российские активы. В большинстве стран долгосрочные инвестиции поощряются государством через налоговые преференции. В связи с этим отмена льготы негативно скажется на новых инвестициях.

Налоговая амнистия также входит в число самых критикуемых положений реформы, замечает Зарипов. Обычная амнистия требует одного конкретного действия: уплаты платежа или подачи спецдекларации. Амнистия дробления фактически требует ни много ни мало перестройки бизнеса, ведь многие предприятия окажутся нерентабельны и неконкурентоспособны, если просто откажутся от спецрежима, отмечает эксперт. «Мало того, налоговый орган должен еще согласиться, что предприниматель действительно отказался от дробления. Это превращает новую амнистию в русскую рулетку», — говорит Зарипов.

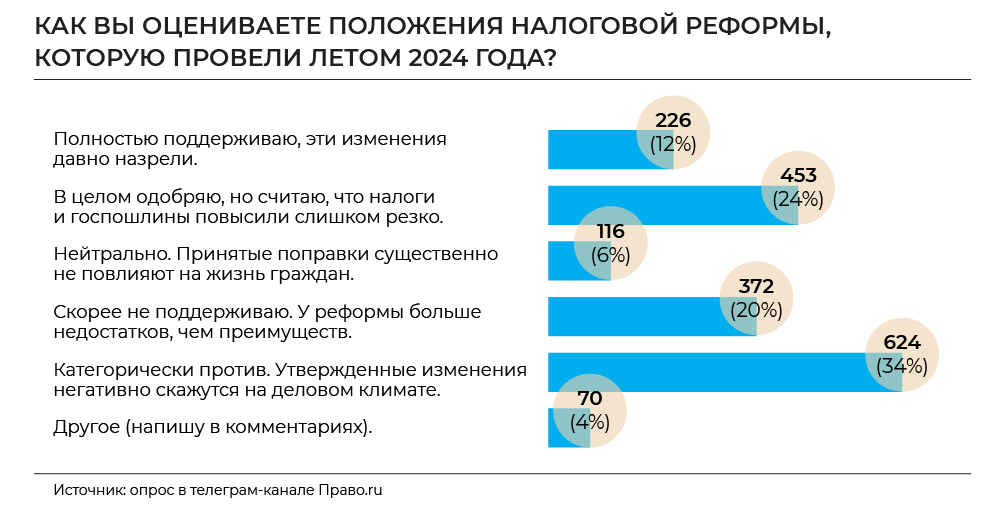

Результаты опроса в нашем телеграм-канале говорят о том, что большинство читателей Право.ru недовольны проведенной реформой. Треть опрошенных выступает категорически против принятых изменений. Еще 20% высказываются скорее против.

Около четверти в целом поддерживают направление реформы, но не новые ставки налогов и госпошлин. Вопрос судебных пошлин в целом стал самым острым для юристов. Об этом говорят комментарии читателей телеграм-канала. Многие отмечают необоснованность удорожания похода в суд. Только 12% опрошенных полностью поддерживают реформу, а 6% участников опроса относятся к реформе нейтрально.

Чего не хватает налоговой реформе?

Многие эксперты отмечают недостаточную проработанность реформы и ее спешный характер. По мнению Зарипова, одна из главных ошибок законодателя состоит в отказе от семейного налогообложения. Прогрессивная шкала НДФЛ может быть только в отношении домохозяйств, считает юрист. Это ощутимо для миллионов людей, ведь 200 000 руб. на одного и такая же сумма на семью с двумя детьми и неработающим супругом — это совсем не одно и то же.

Семейное налогообложение соответствует концепции совместной собственности супругов и учитывает платежеспособность налогоплательщиков, замечает Зарипов. Его позицию об учете совокупного дохода семьи разделяют Артюх и Зарипов.

Другой недостаток реформы — недостаточная урегулированность, говорит Станислав Новиков, партнер ФБК Положения амнистии впервые закрепили понятие «дробление». Даже простое упоминание других используемых в практике механизмов могло бы иметь положительное влияние.

Предпроверочный анализ, известные всем «комиссии», а также возможность подписания двухсторонних «протоколов», в которых налоговый орган и налогоплательщик могли согласовать свои теоретические позиции, укрепили бы баланс интересов и гарантировали права налогоплательщиков.

Проблему неурегулированности норм продолжает Нина Гулис, партнер департамента налогового и юридического консультирования Kept По ее мнению, регулирование введенного законом федерального инвествычета (ФИНВ) остается мало проработанным.

ФИНВ — новый инструмент стимулирования инвестиционно-активных компаний. При этом законом предусмотрено, что размер и условия вычета определяет правительство. Это создает неопределенность для бизнеса и снижает прозрачность правил игры.

Продолжение дискуссии

Важность публичной дискуссии на тему налоговой реформы отмечает Новиков. «Общеизвестно, что власть в целом и налоговые органы в частности прислушиваются к бизнес-обсуждению. В результате они могут как скорректировать закон, так и дать соответствующие комментарии о его трактовке», — говорит эксперт.

С ним соглашается Артюх. Он считает, что обсуждение темы налоговой реформы дает шанс добиться если не смягчения, то хотя бы уточнения спорных и неоднозначных вопросов.

Спор о положениях налоговой реформы продолжится в рамках конференции Право.ру «Налоговая политика и налоговые споры — 2024». Участники конференции проведут дебаты на тему одной из ключевых новелл — введение дифференцированной системы налогообложения в России. Ведущие налоговые юристы поделятся своим видением плюсов и минусов пятиступенчатого НДФЛ и его последствий для граждан, бизнеса и экономики в целом.