Появление векселей в банкротстве способно насторожить кредиторов, ведь эти бумаги часто используют для вывода активов у должника. Недавно Верховный суд разрешил очередной спор, в котором право требования продали за сомнительный вексель. Апелляция сочла его вполне ликвидным, но ВС ее исправил. А эксперт "Право.ru" дал советы, как отличить "хороший" вексель от "плохого".

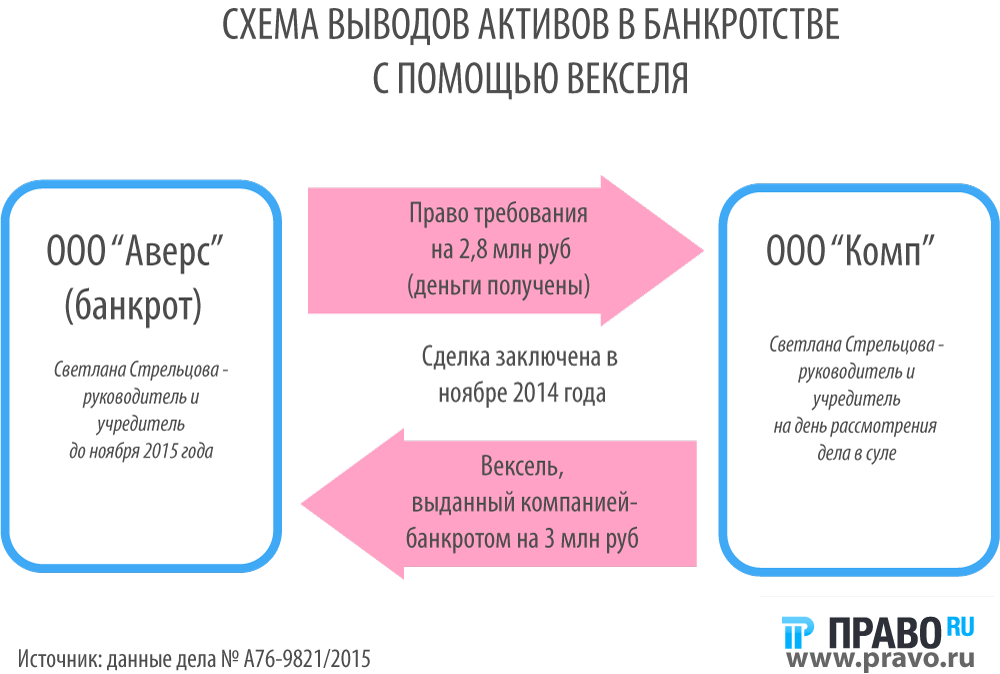

Конкурсный управляющий ООО «Урал-Пром» (А76-9821/2015) Сания Галимова обжаловала сделку, по которой правопредшественник банкрота «Аверс» в ноябре 2014 года продал ликвидное право требования на 2,8 млн руб. обществу «Комп». Взамен продавец получил вексель «Сибирской промышленной инвестиционной компании» на 3 млн руб., выпущенный в 2010 году. АС Челябинской области согласился с управляющей, что договор следует признать недействительным. Во-первых, его стороны аффилированы: руководителем и учредителем (50%) «Аверса» была Светлана Стрельцова, которая вышла из этой компании за год до сделки, а затем возглавила ООО «Комп» и приобрела там долю участия в 67%. К тому же обе компании были зарегистрированы по одному адресу. Во-вторых, «Комп» успешно получил деньги по праву требования, а вот вексель «Сибирской промышленной инвестиционной компании» оказался неликвидным, потому что на момент сделки компания уже была официальным банкротом. Вдобавок, как жаловалась управляющая, у нее нет доказательств, что вексель вообще передавался.

Эти выводы опроверг 18-й Арбитражный апелляционный суд, который отказался признавать договор недействительным. Стрельцова вышла из «Аверса» задолго до сделки, поэтому эту фирму нельзя назвать аффилированной с компанией «Комп», указала вторая инстанция. По ее мнению, если вексель выдал банкрот, это само по себе еще не значит, что по ценной бумаге нечего получить. 18-й ААС нашел в деле и доказательство передачи векселя – передаточный акт. Если такой бумаги нет у управляющего – это еще не говорит о ее недостоверности, гласит постановление апелляции. Кроме того, продавший право требования «Аверс» не имел кредиторской задолженности, а значит, сделка в принципе не могла нанести никакого вреда кредиторам банкрота, заключила «тройка» под председательством Светланы Ершовой. В кассации это постановление устояло.

Читайте о недавних делах на тему злоупотреблений в банкротстве:

Верховный суд, который рассмотрел жалобу управляющего, нашел в рассуждениях второй и третьей инстанций серьезные недостатки. По его мнению, они приняли доказательства передачи документа, «поименованного векселем», за свидетельства наличия реальных прав из векселя (проставления на векселе непрерывного ряда индоссаментов). Факт передачи векселя можно подтвердить актом, но это еще не значит, что ценная бумага действительна. Между тем заинтересованные лица не показали судам копию векселя.

Кроме того, в ходе судебных слушаний компания «Комп» вообще не раскрыла акцептанта, согласился ли он платить или отказался. А ведь вексель был выпущен в 2010 году, и по умолчанию его надо было предъявить к оплате в течение года. Стороны, конечно, могли договориться о другом сроке действия, но в материалах дела ничего об этом нет, отметила «тройка» ВС под председательством Ивана Разумова. При таких обстоятельствах нельзя уверенно говорить о ликвидности векселя, однако 18-й ААС сделал именно такой вывод, говорится в определении экономколлегии. Она сочла доказанной взаимосвязь компаний «Комп» и «Аверс» и обнаружила у "Аверса" долги перед кредиторами. Таким образом, полностью согласившись с первой инстанцией, ВС оставил в силе ее определение, а постановления апелляции и кассации отменил.

Эксперты поддерживают решение ВС. Формальный подход нижестоящих инстанций не позволяет бороться со схемами вывода активов, даже если они, как в этом деле, «шиты белыми нитками», по выражению партнера КА "Юков и партнёры" Светланы Тарнопольской. Верховный суд напомнил, что формальное прекращение корпоративного участия непосредственно перед сделкой (при наличии иных обстоятельств) само по себе подтверждает добросовестность контрагента должника, говорит партнер АБ «Пучков и Партнеры» Вячеслав Александров. Также, по его словам, ВС затронул проблему равноценности получаемого по сделке: ликвидное право требования поменяли на просроченную ценную бумагу.

ВС и раньше оценивал споры, где действительное обязательство подменялось на неликвидный вексель, вспоминает Павел Новиков из Бейкер Макензи. Юрист приводит в пример определение 305-ЭС16-13167 от декабря 2016 года по делу А40-166087/2013. В нем ВС подчеркнул, что фактическая стоимость векселя может отличаться от заявленной и во многом зависит от платежеспособности эмитента.

Как распознать неликвидный вексель, рассказывает Сергей Морозов из юркомпании «Хренов и Партнеры»:

Проверить срок платежа по векселю

Проверить срок платежа по векселю

Нужно проверить, когда он был составлен, на какой срок выдан, и если этот срок наступил, предпринимались ли меры по взысканию денег. например, если срок наступил, но по векселю нет протеста в неплатеже, это может указывать на то, что бумагу уже нельзя предъявить ко взысканию, предупреждает морозов.

Проверить порядок выдачи векселя

Проверить порядок выдачи векселя

Важно, передавался ли вексель надлежащим способом (например, совершен ли индоссамент в пользу должника). Наконец, Морозов рекомендует проверить, существует ли вообще вексель, которым должнику якобы за что-то заплатили: есть ли оригинал бумаги у должника, отражен ли он в книге учета векселей векселедателя и проведен ли по бухучету.

Узнать, платежеспособен ли векселедатель

Узнать, платежеспособен ли векселедатель

Морозов советует осведомиться, не находится ли векселедатель в процедуре несостоятельности или ликвидации. Не лишне проверить, сколько исков предъявлено к векселедателю, потому что это может указывать на риск банкротства.

Узнать, чем занимается векселедатель

Узнать, чем занимается векселедатель

Неликвидные векселя очень часто выдают фирмы-однодневки. Поэтому важно понимать, ведет ли векселедатель реальную деятельность и имеет ли активы.