По данным Судебного департамента, число споров в России увеличивается: ежегодный прирост количества исков в арбитражных судах превышает 10%. По итогам 2018 года рост составил больше 16% – число зарегистрированных исков перевалило за 2 млн.

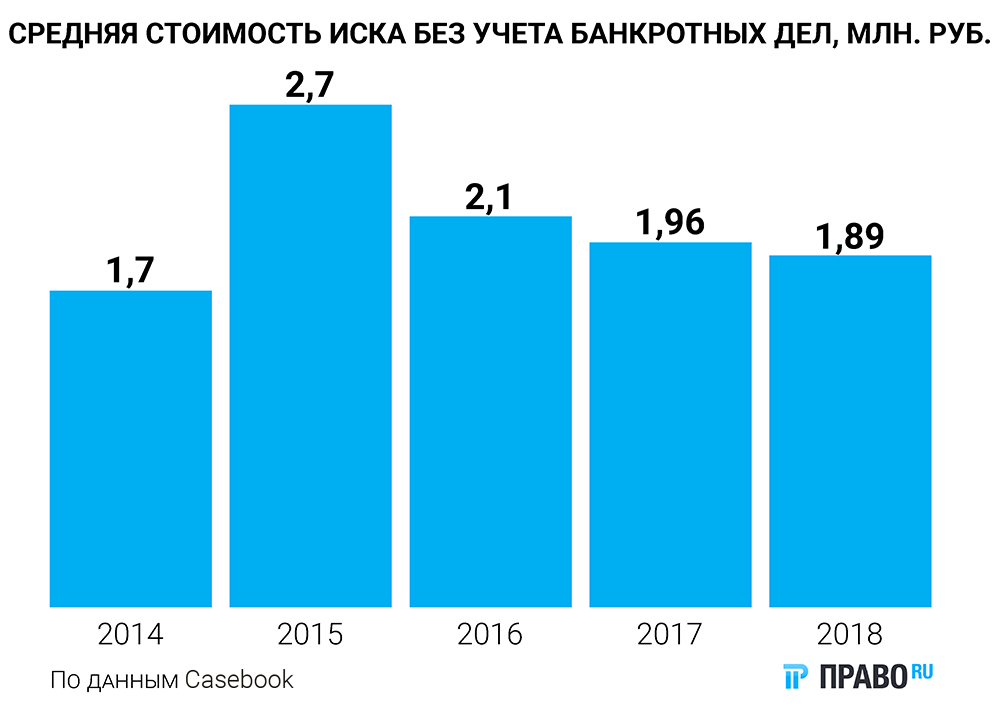

В денежном эквиваленте рост общей суммы исков составил 14%. Однако они не дорожают, пришли к выводу аналитики «Право.ru».

Тенденция «споров за каждый рубль» держится третий год подряд. Средняя стоимость иска продолжает падать: если в 2015-м году этот показатель составлял 2,7 млн. руб., в 2017-м – 1,96 млн руб., то в 2018 – 1,89 млн. руб.

Андрей Юков, управляющий партнер Юков и партнеры, считает, что это можно рассматривать как следствие общих процессов, происходящих в экономике: положение многих компаний ухудшается, бизнес проводит меньше крупных и дорогостоящих проектов, как следствие – снижается и цена потенциально возможных исков. Но тенденция касается не всех дел. Речь идет о снижении «среднего чека» из-за роста числа мелких споров, в то время как компании, занимающиеся крупными спорами, фиксируют рост стоимости крупных дел. «До недавнего времени крупнейшие российские компании передавали свой спор в зарубежный арбитраж, сейчас эта тенденция начинает меняться, поскольку ведение процесса в России дешевле и доступнее. В связи с чем можем предположить, что числовое значение дорогих судебных исков начнет меняться в большую сторону», – полагает адвокат АБ Вертикаль Александра Стирманова. По ее наблюдениям, самые дорогие судебные иски за последний год возникли из подрядных споров, споров, вытекающих из государственных контрактов, а также споров по привлечению к субсидиарной ответственности. Последнее подтверждает Максим Степанчук, партнер КА Delcredere : «Новый тренд – это заявления о привлечении к субсидиарной ответственности. Их количество и результативность рванули в небеса. Волнует вопрос, что же теперь будут делать со всеми этими положительными решениями против контролирующих лиц?»

Мнение относительно снижения средней суммы иска за счет роста числа мелких споров подтверждается и результатами исследования «Право.ru» о природе исков. Так, число зарегистрированных административных исков, по сравнению с 2016-м годом, выросло почти в 2,5 раза. Крупнейшей категорией споров в 2017–2018 годах стали иски о взыскании в Пенсионный фонд обязательных платежей и санкций. Вслед за компаниями в 2018 году вторую строчку по количеству споров заняли ИП. В сумме на споры с ПФР приходится 15,7% всех зарегистрированных исков, а средняя сумма иска по таким делам едва превышает 100 000 руб.

В ряде категорий арбитражных дел количество исков увеличилось в 14 и более раз. На первом месте в этом списке взыскание фиксированных платежей с ИП в Пенсионный фонд. Причина подобного роста – передача в 2017 году вопроса от Пенсионного фонда к ФНС, которая проявила активность по этому направлению. Другой вид исков, число которых существенно выросло, – это корпоративные споры о взыскании убытков с директоров. По словам Сергея Солдатенко, партнера, руководителя практики разрешения судебных споров Павлова, Голотвин, Быканов и партнеры , это связано с послаблением стандартов доказывания со стороны Верховного суда в этой категории дел и изменением законодательства в этой сфере. «Это наблюдается не только в области корпоративных споров, но и в области обычных споров о взыскании убытков. Долгое время стандарт доказывания убытков был настолько жестким, что взыскать что-либо было просто невозможно. Это приводило к отказу бизнеса обращаться в суд. Не так давно ситуация изменилась», – поясняет Солдатенко. Также значительно возросло число дел о защите авторских прав.

Еще одна строка в списке споров, число которых увеличилось в разы, – это иски о нецелевом использовании средств местного бюджета.

| Категория споров | Прирост количества исков, % |

| Взыскание фиксированных платежей с ИП в Пенсионный фонд РФ | 64022 |

| Корпоративный спор, взыскание убытков с общества | 3015 |

| О защите авторских прав | 2018 |

| Нецелевое использование средств местного бюджета | 1354 |

О чем спорили в 2018-м

В 2018 году продолжило расти число банкротств. По статистике «Право.ru», значительным оказался прирост количества исков по банкротству физлиц. Этот показатель превысил 40%, а число банкротств физлиц за год почти вдвое превысило этот показатель у компаний. Тенденция понятна: банкротство граждан стало доступнее – менее затратное и более простое. Можно говорить о формировании сферы применения услуги.

В целом же увеличение числа банкротств юристы видят как «традиционное»: не у всех представителей бизнеса хватает ресурсов для продолжения работы в сегодняшних экономических реалиях. Хотя количество банкротящихся фирм в 2018 году несколько уменьшилось, количество споров по текущим банкротствам только растет. По словам Андрея Юкова, активно развивается практика по несостоятельности кредитных организаций.

Помимо этого, юристы наблюдают рост споров в области интеллектуальной собственности. Рост числа регулятивных споров можно объяснить увеличивающейся контрольной нагрузкой на бизнес.

По оценкам Сергея Савельева, партнера Saveliev, Batanov & Partners , также становится больше число исков о неисполнении обязательств и сохраняется огромное число микро-споров со страховыми компаниями. Сокращается, по наблюдению Савельева, число дел о признании сделок недействительными. В частности, крупных сделок и сделок с заинтересованностью. Причины – разъяснения пленумов, объясняет он.

«Спорные» отрасли

Что касается отдельных отраслей экономики, для которых характерно высокое число споров: «Большие и комплексные судебные истории сейчас случаются во всех отраслях экономики, а исключением являются разве что совсем закрытые сегменты рынка, например игорный бизнес», – говорит Григорий Захаров, партнер Мельницкий и Захаров.

Очевидный рост числа споров мы видим с участием банков и в целом вокруг больших финансовых институтов, что ожидаемо и закономерно. Классические споры большого бизнеса с регуляторами, региональными властями, стандартными для производственного цикла контрагентами случаются со стабильной регулярностью внутри каждой отрасли. Всплески происходят там, где намечается или происходит передел сферы, при этом совсем необязательно за счёт корпоративных конфликтов.

Традиционно лидеры споров – банки, банкротства и смежные разбирательства. Отраслевые проблемы и активность регулятора, ЦБ привели значительную часть банков к банкротству, а несколько крупнейших банков страны к санациям, поясняет Дмитрий Магоня, управляющий партнер ART DE LEX . «Возникшая проблемная зона – цена проблемных активов, по некоторым оценкам, достигла 7 трлн руб. Это мощный источник поручений для судебных практик как внутренних, так и внешних. Те же причины – отраслевые проблемы и активность регуляторов – привели также и к напряжению отношений в кредитной сфере между банками и их клиентами», – говорит Магоня. По его прогнозам, ужесточение регулирования приводит и будет приводить к многочисленным дефолтам заемщиков; та задолженность корпоративных заёмщиков, которая раньше спокойно могла быть реструктурирована, сегодня из-за нормативов ЦБ не может быть реструктурирована банками. С другой стороны, качество заемщиков в целом также объективно падает. В совокупности это приводит к значительному росту числа споров.

Валерий Еременко, партнер и соруководитель судебно-арбитражной практики АБ Адвокатское Бюро ЕПАМ , отмечает рост споров в транспортной отрасли, прежде всего касательно портов, и в угольной отрасли – там увеличивается регулятивная нагрузка на бизнес. Ряд экспертов говорят об увеличении числа дел, связанных с недвижимостью и строительством, неисполнением договорных обязательств.

Наблюдения юристов подтверждаются результатами исследования «Право.ru». Так, выявлено, что из отраслей с наибольшим объемом инвестиций в 2014–2017 годах чаще всего иски фиксируются в строительном секторе. При этом в строительстве, оптовой и розничной торговле объем исковой нагрузки сопоставим с объемом инвестиций, в то время как в транспорте и добыче полезных ископаемых объем инвестиций превышает судебную нагрузку в десятки раз.

В обозримой перспективе консультанты ожидают рост числа споров и размера исковых требований в сырьевых отраслях, ретейле и фармацевтике. Последняя была довольно закрытой отраслью, но в последнее время оказалась в фокусе внимания. Сейчас число споров по этому направлению – как регулятивных, так и связанных с IP – растет. Кроме того, эксперты видят маркеры усиления экологической повестки за счёт роста числа крупных исков о возмещении вреда природной среде.

Литигация на волне

На фоне роста исковой нагрузки литигационная практика остается ключевой для юрфирм. «Прямо сейчас на судебную работу приходится до 75% проектного портфеля, профессионального времени, а также доходов нашей фирмы», – говорит Захаров о своей компании, где эта практика является ключевой все 20 лет существования фирмы. В компании «Юков и партнеры» она также одна из основных и постоянно расширяется.

При этом есть дефицит качественных специалистов на рынке труда. Сергей Савельев подтверждает, что из молодых специалистов больше шансов на получение предложения о работе сегодня имеют участники так называемых Moot courts, порой за такого соискателя будет борьба. Ситуация на рынке кадров подтверждает, что направление востребовано.

Количественно игроков на рынке разрешения споров меньше не становится. Это понятно: объём работы на рынке и гарантированная доходность направления будут множить новых игроков. Это чаще всего небольшие компании, которые основывают выходцы из крупных фирм, по тем или иным причинам отказавшиеся от дальнейшего роста внутри этих структур.

Однако крупные и комплексные споры по-прежнему ведут традиционные лидеры рынка. Захаров отмечает, что пул «тяжёлой артиллерии» постепенно сокращается по целому ряду причин. Во-первых, в рамках общего сокращения расходов на консультантов большой бизнес поменял приоритеты, оставив для консультантов только самые сложные и нетиповые задачи с большой экономикой споров. Такое решение привело к своего рода позитивной селекции среди игроков, в которой более эффективные и креативные команды оказались и более востребованными. Во-вторых, не все отцы-основатели бывших лидеров рынка, взявших старт в 90-х, справились с задачами гармоничной смены поколений и поддержания в младших партнёрах достаточной мотивации. В-третьих, некоторые игроки сделали приоритетную ставку на смежные и исключительно высокодоходные направления: банкротство, в том числе кредитных организаций, и уголовно-правовая защита бизнеса. Такой крен неминуемо приводит к ослаблению классического разрешения споров в рамках отдельно взятой фирмы, считает Захаров.

Савельев отмечает, что тенденция роста числа споров не прошла мимо «ильфов»: они стали наращивать литигационную практику: «Появились M&A-споры из контрактов, структурированных по российскому праву (из заверений об обстоятельствах, по опционам и т. д.). Их очень мало, но они уже есть».

Часто международные компании не попадают в «литигационный формат» – для этой работы юристы считают оптимальной команду в 10–20 специалистов. К тому же существует определенная привязка отраслей – в первую очередь электроэнергетики, в меньшей степени – страхового рынка и фармацевтики – к отдельным игрокам юррынка. Но существующие связи некритичные на конкурентном рынке при стабильном качестве работы.

Кроме того, на рынке литигаторов усиливается специализация: серьезно о себе заявляют бутиковые фирмы, хотя о переходе серьезных споров к узким специалистам говорить рано, замечают в крупных фирмах.

Новое отношение

Юристов много, а тех, кто умеет результативно работать в суде, гораздо меньше, резонно замечает Андрей Юков, говоря о рынке судебных споров.

Клиента в первую очередь интересует, есть ли у компании опыт ведения дел в интересующей его отрасли, а также каких результатов она смогла достичь по схожим проектам. Как и раньше, клиент заинтересован в работе с теми, кто может качественно решить его вопрос: в последнее время при выборе подрядчиков стали более востребованы результаты юридических рейтингов.

Увеличивается спрос, а соответственно, и требования при ведении комплексных споров, когда спор включает и международно-правовое направление, и уголовно-правовые аспекты, говорит Валерий Еременко.

«Большинство клиентов требуют, и это вполне обоснованно, глубокого погружения в их собственный бизнес и знания юристом технических и технологических деталей», – отмечает Еременко.

При этом сам клиент знать не хочет – ему нужен результат, за который он готов платить, замечает Дмитрий Магоня. Это меняет подходы к ценообразованию в области судебного представительства, но и определяет направления будущей трансформации всего сегмента судебного представительства. Кроме того, клиент более подготовлен и готов покупать услуги судебного представительства, только если литигатор демонстрирует высокую эффективность на всех этапах оказания услуги. «Клиент все меньше желает покупать услугу судебного представительства; он желает покупать интегрированный сервис управления процессом восстановления своего права. Литигатор перестаёт быть просто юристом, он становится «менеджером перемен», – считает Магоня.

При этом фактор наименьшей стоимости услуг, на который ориентировались фирмы несколько лет назад, оказался излишне переоцененным. В 2018–2019 годах в части закупок или отбора в рамках панели аккредитованных консультантов цена – это далеко не определяющий фактор, считает Захаров. Приоритет вернулся опыту и репутации. Ключевым в отборе литигационных команд на проект был и остается фактор доверия клиента в лице собственника, CEO и руководителя юридической службы конкретному партнёру юридической фирмы.

Лидеры рынка

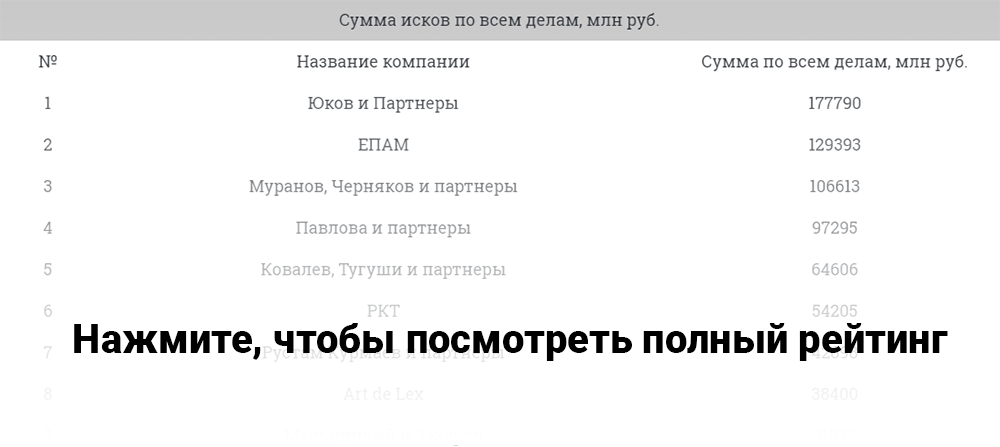

Мы выявили лидеров по сумме исков по всем делам. Здесь номером один оказалась компания Юков и партнеры, за ней с некоторым отрывом следуют Адвокатское Бюро ЕПАМ и Муранов, Черняков и партнеры – у всех вошедших в тройку лидеров компаний сумма превышает 100 млрд руб. С небольшим отрывом и показателем в 97 259 млн руб. идет компания Павлова, Голотвин, Быканов и партнеры , замыкает пятерку Ковалев, Тугуши и партнеры (64 606 млн руб.).

Лидеры по средней сумме иска почти не меняются, но распределены иначе. Самая высокая средняя сумма оказалась у «Муранов, Черняков и партнеры» (4849 млн руб.), на втором месте – «Павлова и партнеры» (2948 млн руб.), далее следуют ЕПАМ (1931 млн руб.), «Рустам Курмаев и партнеры» (1787 млн руб., шестое место по общей сумме исков) и «Юков и партнеры» (1490 млн руб.).

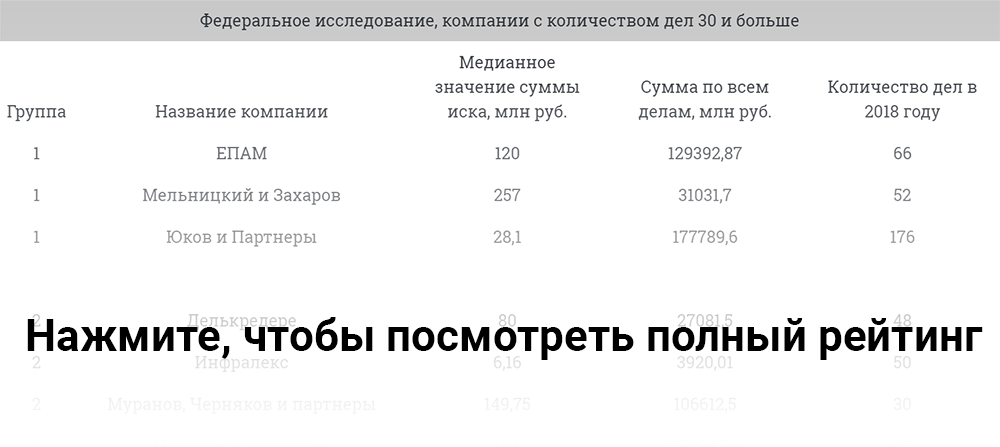

На федеральном уровне компании с числом дел 30 и более были распределены по четырем группам. В первую вошли ЕПАМ, «Мельницкий и Захаров» и «Юков и партнеры». При этом у ЕПАМа самое высокое медианное значение суммы иска – 120 млн руб., у «Мельницкий и Захаров» – показатель за результаты в суде, а «Юков и партнеры» – лидер по числу дел в 2018 году среди компаний первой группы.

Во второй группе оказались сразу девять юрфирм, показатели по медианному значению суммы иска у них колеблются в пределах от 6,16 млн руб. до 149, 75 млн руб., сумма по всем делам – в диапазоне от 3,9 до 106,6 млрд руб. Больше всего споров из компаний второй группы рассмотрели в Пепеляев Групп .

Среди компаний с числом дел от 10 до 30 также четыре группы компаний. В первую вошли пять юрфирм – это Олевинский, Буюкян и партнеры, Рустам Курмаев и партнеры , Трубор , CLS , АБ «Парадигма» (Paradigma) . Медианное значение в первой группе колеблется от 40 до 129 млн руб.

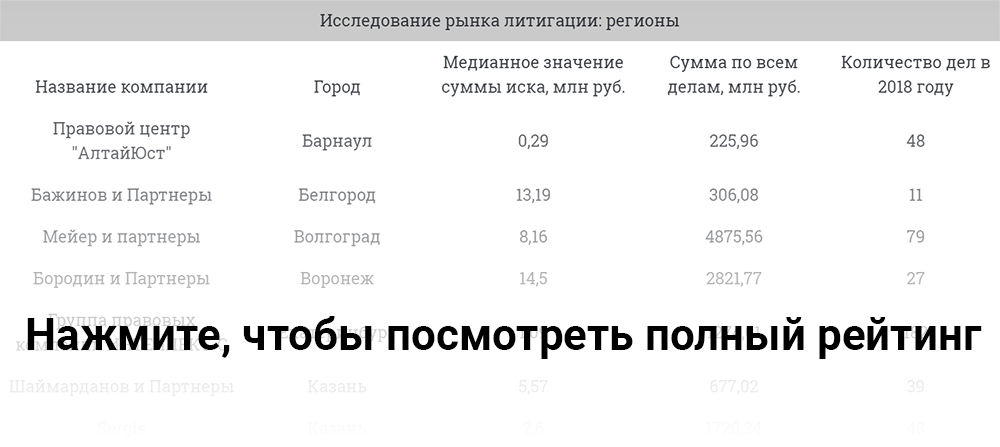

Единый список лидеров был составлен и для региональных компаний (в таблице приведены в алфавитном порядке).

Как мы считали

Аналитики «Право.ru» проанализировали 10 404 финальных решений российских арбитражных судов, которые были приняты за период с 1 января по 31 декабря 2018 года. Учитывалось участие компании только в качестве истца и ответчика, не учитывались иски о взыскании судебных расходов, процессы по оспариванию отказа в пересмотре дела по вновь открывшимся обстоятельствам и т. д. Если в рамках одного спора был подан встречный иск, то мы учитывали два решения и суммы двух исков. Исключение составляли встречные иски о признании сделок недействительными.

При расчете таблиц и распределении компаний по группам (внутри каждой группы компании расположены в алфавитном порядке) учитывалась совокупность таких параметров, как:

- общая сумма исков была посчитана суммированием всех заявленных истцами требований (без учета исхода дела и вне зависимости от того, какая сумма была взыскана в результате разрешения спора), кроме того, сумма дела учитывалась один раз вне зависимости от того, сколько решений было принято по нему в 2018 году, в случае участия в одном деле двух и более юркомпаний сумма иска пропорционально не делилась;

- количество дел в производстве у компаний в 2018 году;

- количество решений финальных инстанций в судах за 2018 год;

- балл за результат в судах (за каждое положительное для компании решение мы ставили один балл, частичное удовлетворение иска – 0,5 балла, проигрыш – 0,1 балла. Если иск оставлялся без рассмотрения, дело заканчивалось мировым соглашением, спор направлялся на пересмотр в кассации, то мы оценивали такой исход индивидуально в зависимости от материалов дела);

- медианное значение суммы иска – средняя сумма иска без учета аномальных отклонений (самых крупных и самых мелких дел);

- производный параметр – балл за результат в судах / количество решений.