Угроза для топ-менеджмента и родственников

С 6 апреля 2020 года правительство запретило возбуждать дела о несостоятельности некоторых должников. Срок моратория – шесть месяцев, но его могут продлить. Нововведение распространяется в основном на сферы бизнеса, которые сильнее других пострадали из-за коронавирусного кризиса (транспорт, гостиницы и т. д.). Но это никак не ограничивает права кредиторов обанкротить «мораторных» должников, когда шестимесячный период закончится. Более того, недобросовестных руководителей этих компаний получится привлечь к субсидиарной ответственности.

По закону «субсидиарка» касается руководителей предприятий, их соучредителей, акционеров и конечных бенефициаров. Из-за последствий пандемии в зоне риска оказались топ-менеджеры компаний, которые не могут воспользоваться банкротным мораторием, но переживают падение спроса на свою продукцию, говорит руководитель практики «Банкротство» Инфралекс Станислав Петров. Также субсидиарная ответственность угрожает управленцам небольших и средних банков, чьих резервов может не хватить, если их клиенты станут задерживать выплаты по кредитам, добавляет эксперт.

– Руководитель должника или его управляющей организации, член коллегиального исполнительного органа должника, ликвидатор должника, член ликвидационной комиссии.

– Тот, кто распоряжается 50% и более голосующих акций (долей общества), либо тот, кто имел право назначать руководителя должника.

– Тот, кто получил выгоду из незаконного или недобросовестного поведения директоров должника.

– Иные лица, способные определять действия должника.

Ст. 61.10 закона о банкротстве.

Ответственность могут возложить на родственников руководителя несостоятельного предприятия или главного бухгалтера с финансовым директором, которые могли определять действия должника. Им придется доказать, что они не были причастны к доведению должника до банкротства, предупреждает руководитель ПБ Олевинский,Буюкян и партнеры Эдуард Олевинский, «в том числе из-за утраты финансовой документации».

Дополнительные риски из-за моратория

Руководитель компании, которая находится под мораторием, не обязан обращаться в суд с просьбой обанкротить фирму, даже если обнаружил у нее признаки неплатежеспособности. Хотя такое право у него все равно сохраняется. Учитывая подобный подход, обязательства, которые примет на себя должник в мораторный период, не включат в размер субсидиарной ответственности, предполагает Юлия Шилова из ART DE LEX .

Можно говорить о неопределенном положении руководителей тех предприятий, которые не успели подать заявления о банкротстве своих производств до наступления моратория. Их положение за время моратория может усугубиться за счет долгов, появившихся в этот период.

Гораздо больше проблем возникает у кредиторов. Петров замечает, что недобросовестные бенефициары могут использовать «подмораторные» компании для вывода активов: «Эти опасения усиливаются тем, что на сегодняшний день практика еще не выработала эффективный механизм по защите кредиторов вне рамок дела о банкротстве». Сейчас у должников появилась фора в полгода. А время – это самый важный фактор в деле реального получения денег от банкрота, подчеркивает партнер Ковалев, Тугуши и партнеры Сергей Кислов. Хотя увеличились сроки на оспаривание сделок должника, шансы закрыть долги перед кредиторами становятся все меньше, констатирует юрист.

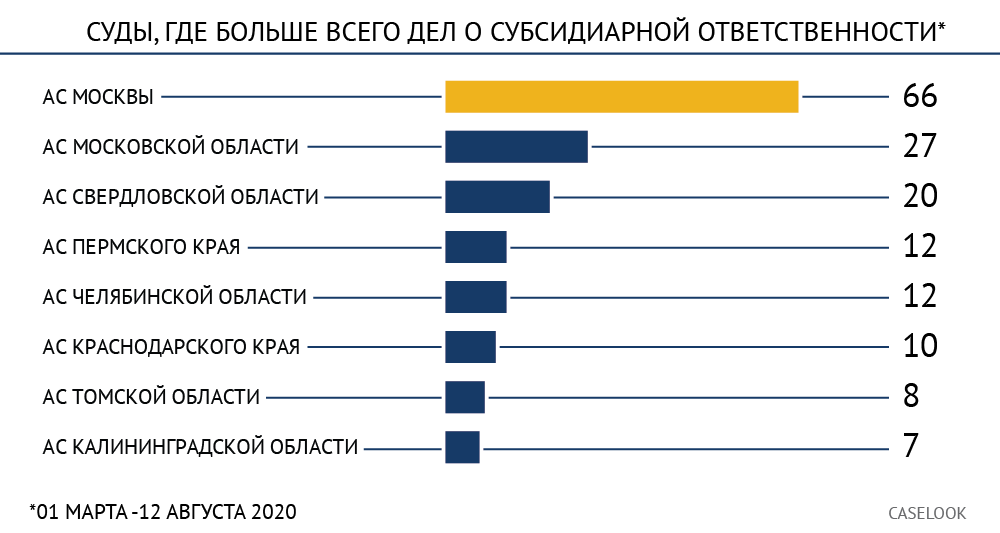

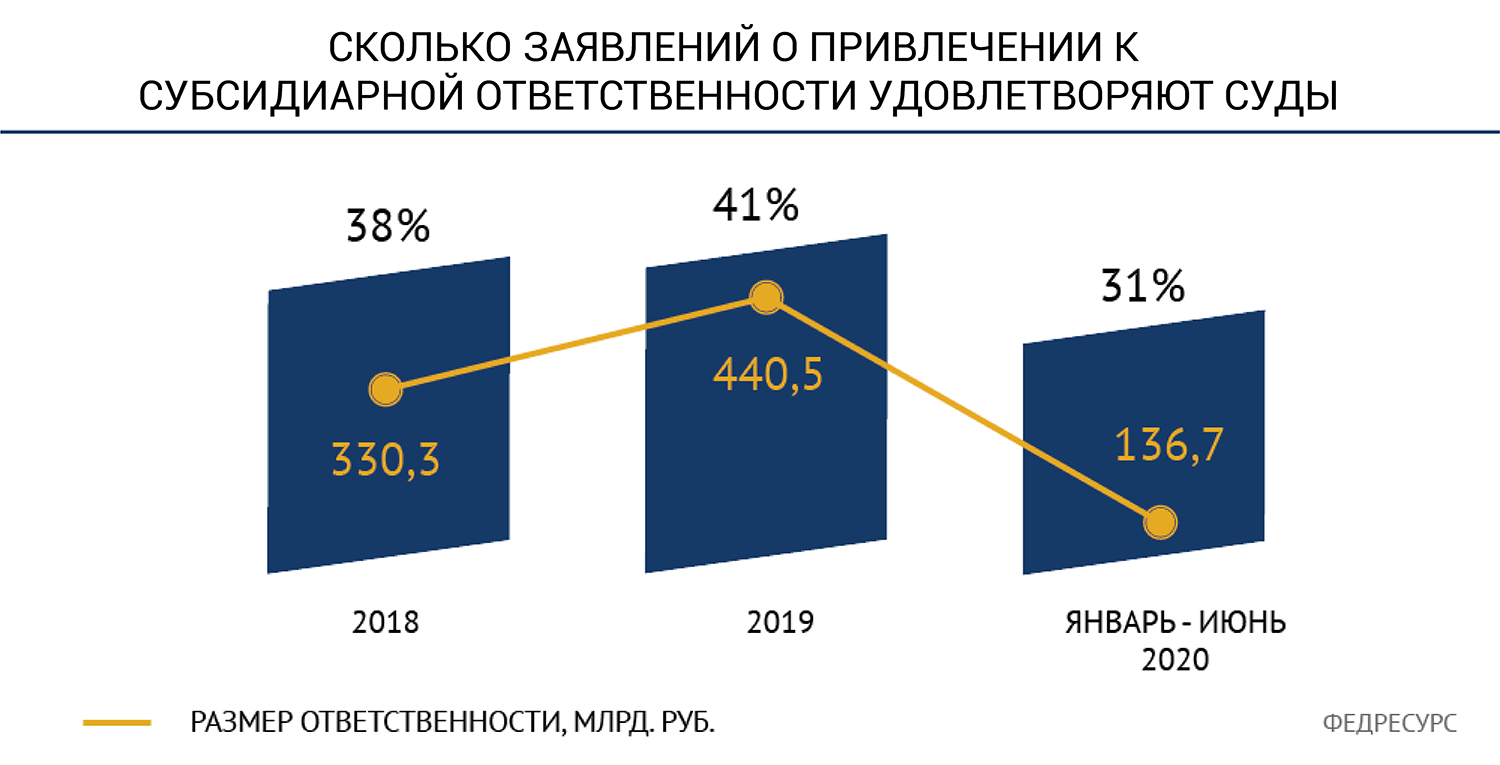

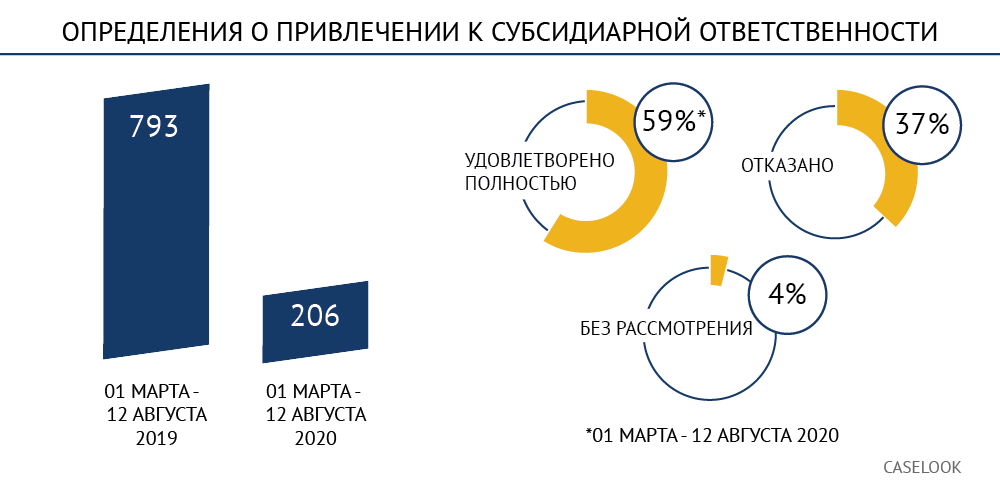

Кроме того, уже сейчас видно, что в этом году к субсидиарке привлекают гораздо реже. Не только в количественном выражении (заявлений стало меньше), но и в качественном – их реже удовлетворяют по сравнению с показателями прошлого года. Сложно сказать, из-за чего именно сформировалась такая тенденция, но сложное экономическое положение в стране и карантинные ограничения сыграли в этом не последнюю роль, уверен Кислов.

Как защититься от «субсидиарки»: советы

Чтобы минимизировать риск привлечения к «субсидиарке», руководителям предприятий при первых признаках неплатежеспособности нужно составить подробный антикризисный план, рекомендует Шилова. О финансовых трудностях необходимо честно предупредить своих контрагентов. Суды освобождают от ответственности контролирующих лиц, если те уведомили кредиторов о наличии признаков несостоятельности и предложили реструктуризировать долги, поясняет Петров.

В то же время излишняя осторожность в управлении бизнесом может его загубить, а громоздкая система риск-менеджмента для малых предприятий и вовсе не доступна.

Суды могут прислушаться к тому, что сделки, совершаемые сейчас, пусть и содержащие повышенный риск, но направленные на спасение бизнеса, не приведут к субсидиарной ответственности.

Поэтому открытой остается проблема того, как сочетать агрессивную коммерческую политику с задачей защититься от риска «субсидиарки», говорит Олевинский. По его словам, минус еще и в том, что рынок страхования ответственности директоров в России еще не развит: «Примеров защиты «страховым полисом» я еще не встречал».

Важно учитывать и то, что меры по борьбе с коронавирусом и их последствия нельзя назвать обычными условиями гражданского оборота. Поэтому и действия руководителей должника в этот период стоит оценивать с учетом экстраординарности и нетипичности возникших экономических реалий, замечает партнер АБ «Ильюшихин и партнеры» Даниил Антонов: «В таком случае можно оправдать и дополнительные расходы». Вместе с тем вряд ли суд признает разумным и добросовестным заключение сделок в отношении ненужных товаров и услуг под видом обеспечения санитарных мер, резюмирует юрист.