Когда и почему начинают санацию

На практике банкам, чтобы успешно пройти проверки Центробанка, выгоднее обслуживать (рефинансировать) токсичные кредиты своими же деньгами, создавая видимость возвратности этих займов, рассказывает партнер Romanov & Partners Law Firm Матвей Протасов. По его словам, скрывать невозвратность кредита от регулятора «дешевле», чем признать его таковым и искать деньги на допрезервы с перспективой потерять лицензию.

Если бы банк показал в своем балансе реальные потери в 2008 году, ЦБ лишил бы нас лицензии, так писал в письме своим партнерам экс-глава «Траста» Илья Юров. В результате таких манипуляций при внешне благополучной отчетности в кредитной организации возникает «дыра» из группы новых невозвратных займов. Когда на их погашение заканчиваются деньги, то банк начинает рушиться.

«Дыры» могут возникать и по другим причинам: если из банка выводятся деньги и фальсифицируется стоимость его реальных активов. У того же Росинтербанка вместо указанных по бумагам 100 млрд руб. капитал составил всего 3 млрд руб. А у Мособлбанка топ-менеджеры в отчетности кредитной организации не отразили депозиты на сумму 76 млрд руб.

Когда кредитная организация оказывается в сложном финансовом положении, то у регулятора есть два основных сценария, что с ним делать. Первый из них – отозвать лицензию. А второй – санировать банк.

— В течение полугода банк не платит кредиторам;

— В течение трех дней не проходят платежи через этот банк, так как на его корреспондентских счетах нет средств;

— Нарушены нормативы ЦБ по уровню капитала банка и ликвидности его активов;

— Размер капитала банка упал до уровня, который ниже установленного учредительными документами кредитной организации.

Источник: ст. 4 № ФЗ-40.

Санация представляет собой комплекс мероприятий, помогающих восстановить платежеспособность банка. Подобные меры используют, прежде всего, в интересах кредиторов и вкладчиков, подчеркивает партнер ART DE LEX Евгений Арбузов: «В процессе финансового оздоровления банки обычно обслуживают клиентов в прежнем режиме».

- Банк должен быть системно значимым. Речь идет о кредитных организациях, банкротство которых повлечет за собой волну финансовых проблем в экономике страны. Такие банки с экономической точки зрения целесообразно оздоравливать, так как затраты на их санацию меньше, чем возможные потери от банкротства, объясняет Арбузов.

- Санация этого банка должна быть экономически целесообразной. Этот вопрос мало чем отличается от вопроса разумности любых инвестиций, которые как минимум должны окупиться в планируемые сроки, говорит адвокат практики реструктуризации и банкротства ART DE LEX Сергей Жук.

- Банк не должен быть критически вовлечен в сопровождение криминального бизнеса. Такие факты выявляет ЦБ в ходе своих проверок.

Источник: зампред Центробанка Алексей Симановский.

В 2018 году зампред ЦБ Василий Поздышев объявил, что ЦБ принял методические рекомендации, которые формализуют перечисленные принципы с учетом около тридцати расчетных показателей – от размера активов банка до необходимого объема его докапитализации. На первый взгляд, наличие методики и порядка принятия решения о санации должно делать ситуацию кристально предсказуемой, рассуждает руководитель практики банковского и финансового права КИАП Роман Суслов.

Выбор между отзывом лицензии и санацией банка очень субъективный. В законе нет критериев для выбора. Под свою «опеку» Банк России, как правило, берет крупные банки с большим пулом кредиторов и вкладчиков. Санация позволяет банку продолжить обслуживание клиентов и исполнение своих обязательств перед вкладчиками.

Но на практике содержание и корректность такого решения непрозрачны, в том числе для судебного контроля, уверяет эксперт: «Недаром многие дела, связанные с санацией и банкротством банков, строятся на не слишком успешных попытках истребования документов, которые лежат в основе санации». В таких условиях целесообразность санации той или иной кредитной организации поддерживается только авторитетом ЦБ в качестве регулятора, считает юрист.

Отзыв лицензий у системно значимых банков несет риск катастрофических социально-экономических последствий. «Открытие», Бинбанк, Промсвязьбанк – «дыры» в их балансах составляли десятки миллиардов рублей, но отзыв у них лицензии повлек бы панику среди населения и кризис неплатежей бизнеса. Поэтому единственным выходом из ситуации стала санация.

Кто и как отвечает за «финансовое оздоровление»

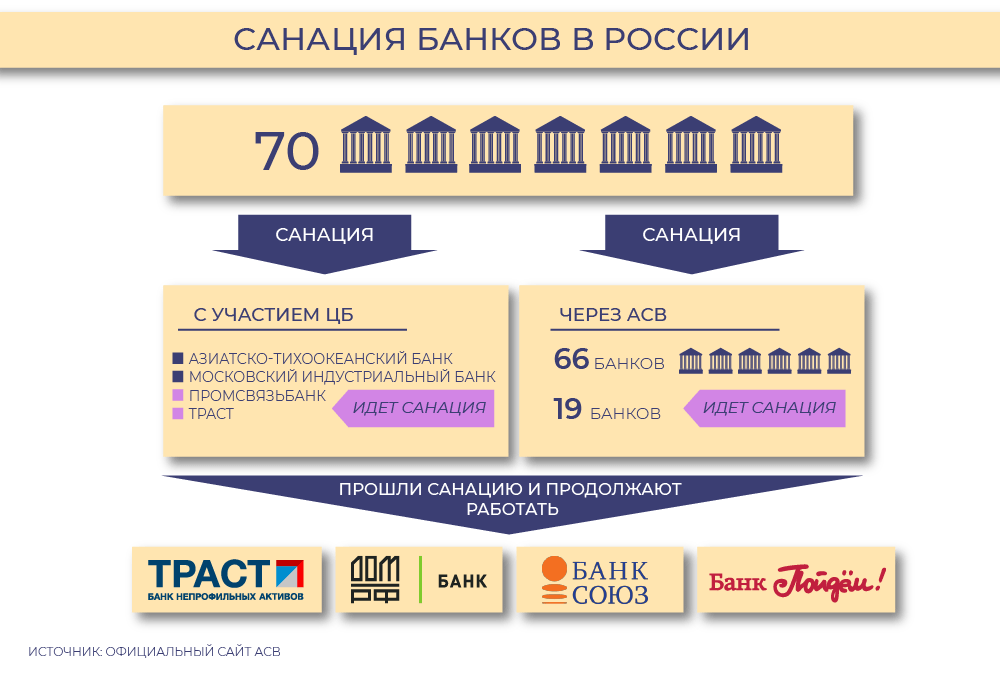

На протяжении почти десяти лет за санации отвечало исключительно Агентство по страхованию вкладов, которое чаще всего привлекало в эту процедуру банки-инвесторы. Те сначала получали контроль над кредитной организацией, которую собирались спасать, для чего выкупали долю в ее уставном капитале. А потом получали льготные займы через АСВ у Центробанка на санацию. Деньги обычно выдавались на 10–15 лет под 0,51% годовых.

Эффективность этой схемы оказалась низкой, рассуждает Жук. Дело в том, что одни банки после санации все равно закрывались или присоединялись к инвесторам, а оздоровление других затягивалось на долгие годы. Так, на спасение Балтинвестбанка за пять лет АСВ выделило более 30 млрд руб. Но и этих денег не хватило – в начале прошлого года его санатор Абсолют-банк попросил у ЦБ еще 5 млрд и увеличение срока санации с 10 до 18 лет.

Глядя на подобные неудачные примеры, Банк России четыре года назад придумал новый механизм оздоровления кредитных организаций со своим непосредственным участием. Инвесторы иногда злоупотребляют кредитной схемой, обосновывала необходимость введения новой модели председатель Банка России Эльвира Набиуллина. По ее словам, в некоторых случаях санаторы используют баланс спасаемых банков для размещения плохих долгов, а полученные на оздоровление средства направляют на свои собственные проекты.

Новая система предполагает, что санацию проводит специально созданный Фонд консолидации банковского сектора (ФКБС): регулятор через него докапитализирует кредитные организации и становится их контролирующим акционером.

Если эта временная администрация не выявит так называемую «дыру» (превышение обязательств над активами) в капитале санируемого банка, его текущие собственники сохранят в нем 25%, остальные акции после завершения оздоровления переходят к ФКБС. В рамках санации средства на счетах топ-менеджмента оздоровляемых банков в обязательном порядке списываются, чтобы покрыть расходы ЦБ. Также от бывших руководителей кредитной организации требуют вернуть ранее полученные премии.

С 2017 года таким образом оздоровление проходили банковские группы «Открытия», Бинбанка, Промсвязьбанка, Азиатско-Тихоокеанского банка и Московского индустриального банка. При этом до сих пор работает прежний механизм санации с участием АСВ и других банков. За последние четыре года ЦБ применял ее дважды – для организаций, работающих в Крыму. В августе 2017-го на санацию по старой схеме перешел Генбанк, его оздоровлением занимается Собинбанк, «дочка» банка «Россия». В январе 2019-го ЦБ объявил о санации Севастопольского морского банка, выбрав в качестве инвестора крымский РНКБ.

Кому из российских банков санация пошла на пользу

Примеров успешных санаций очень мало. Среди них Арбузов выделяет Бинбанк, который стали оздоравливать по просьбе самих владельцев кредитной организации в 2017 году. Основной его собственник Микаил Шишханов пояснил, что «не рассчитал бизнес-силы». В итоге банк докапитализировали на 57 млрд руб., а спустя два года присоединили к ФК «Открытие». В той ситуации ЦБ очень быстро и вовремя отреагировал, считает Арбузов: «Это спасло как сам Бинбанк, так и банковскую отрасль от нарастания проблем».

Вместе с тем для большинства банков, в которых закончилось финансовое оздоровление, итогом санации стало присоединение к другому действующему банку, выступившему инвестором, замечает Сергей Ильин из КИАП . Считать ли такой сценарий успешным – вопрос спорный, поскольку санируемый банк свою самостоятельную деятельность не продолжит, подчеркивает юрист.

Другой более позитивный пример – «Уралсиб», который полгода назад досрочно выплатил 14 млрд руб., полученные на санацию от АСВ в 2015-м под 6% годовых. Случай этой кредитной организации нетипичен для банковского рынка, уверяет Жук. В отличие от стандартных схем санации с банком-инвестором, тут в этой роли выступило физлицо – бизнесмен Владимир Коган. Коммерсант получил на восстановление финансовой устойчивости банка кредиты от АСВ на 91 млрд руб., а также 81% долю в банке. В 2019-м году предприниматель умер, но санацию продолжили вести его наследники. Сейчас им осталось вернуть АСВ 77 млрд руб., которые они планируют выплатить до 2029 года.

На пользу санация пошла и Инвестторгбанку, который по плану должен стать прибыльным с 2020 года. Оздоровление этой кредитной организации позволило сохранить средства вкладчиков на сумму более 80 млрд руб.

Итоги санации и потери акционеров

Негативных последствий от санации хватает. Одним из них является фактическая консолидация банков в собственности у государства через ФКБС или АСВ, замечает Арбузов.

При этом особенно сильно страдают собственники таких кредитных организаций – как мажоритарные, так и миноритарные акционеры. Если первые обычно знают о наличии в банке реальных финансовых проблем и готовы к такому развитию событий, то вторые могут рассчитывать лишь на официальную отчетность банка, которая даже в предбанкротном состоянии часто отражает «нарисованную» прибыль, предупреждает Архипов.

Дополнительные риски есть у топ-менеджеров таких кредитных организаций. По ходу санации с них начинают требовать возместить убытки от неэффективного управления. В последние годы подобные иски получили все «бывшие владельцы» банков, которые ЦБ забрал на финансовое оздоровление: Алексей и Дмитрий Ананьевы, Вадим Беляев, Андрей Вдовин и другие. Общая сумма требований регулятора к банкирам превысила триллион рублей.

Некоторые подобные судебные процессы уже успели состояться. Так, Центробанк взыскал 198 млрд руб. с контролирующих лиц Московского индустриального банка (дело № А40-14903/2020). ЦБ отсудил эту сумму как убытки, потому что из Минбанка выводились деньги. В ответчиках – 19 бывших руководителей организации, которая сейчас проходит санацию. В их числе – экс-член совета директоров Абубакар Арсамаков и его сын Адам. Семья Арсамаковых до санации контролировала 12,42% Минбанка. Суд арестовал имущество топ-менеджеров в качестве обеспечительной меры. Если такое решение устоит в вышестоящих инстанциях, то бенефициары других санируемых банков явно получат еще немало подобных исков на колоссальные суммы, опасается Архипов.

В «закрытом режиме» из-за соблюдения банковской тайны прошел процесс по иску ЦБ к бывшим бенефициарам ФК «Открытие» (дело № А40-170390/2019). С четырех человек взыскали 290 млрд руб. солидарно, то есть по 72,5 млрд руб. с каждого.

Пытаться оспорить решение о санации тоже бесполезно. Акционеры «Балтийского банка» в 2015 году попробовали обжаловать правомерность введения этой процедуры (дело № А40-169963/2014). Они не согласились с тем, что ЦБ издал приказ, согласно которому уставный капитал санируемого банка превратился в 1 руб. Позже регулятор выпустил 66,4 млн обыкновенных именных акций, которые почти полностью выкупил санатор – Альфа-банк. В результате допэмиссии доли бывших владельцев Балтийского банка Олега Шигаева и Андрея Исаева сократились до 0,000005%, и они потеряли контроль над кредитной организацией. АСГМ признал такие действия Банка России правомерными.

С похожими сложностями столкнулись и акционеры Мособлбанка, который находится на оздоровлении уже седьмой год. Его санатором выступает СМП-банк, который летом прошлого года решил в принудительном порядке выкупить акции миноритариев Мособлбанка. Эти ценные бумаги в 2019–2020 годах торговались на бирже в диапазоне 2–3,5 руб. за штуку. Но независимые оценщики из ООО «Мастер-Диалог» установили цену выкупа одной акции на сумму меньше одной копейки. Эксперты сделали это, опираясь на формально отрицательный баланс банка: минус 87 млрд руб.

В итоге на выкуп ценных бумаг у 36 000 акционеров Мособлбанка инвестор затратил всего 360 рублей, рассказывает адвокат Александр Немов из АК Гражданские компенсации. Юрист представляет интересы одного из миноритариев Мособлбанка Олега Беззубова. Тот не согласился с тем, что пакет его ценных бумаг оценили в столь ничтожную сумму и попытался взыскать с СМП-банка 2,7 млн убытков (дело № А40-168805/2020). Но две инстанции посчитали подход оценщиков корректным и отказали заявителю.

Сам Немов уверен, что это ненормально, когда санируемый банк (предприятие, которое по определению будет иметь отрицательные финансовые показатели) оценивается просто путем сравнения долгов и прибыли.

Чтобы не повторилась ситуация Мособлбанка, необходимо разработать методику проведения независимой оценки для подобных случаев, полагает юрист. По его мнению, в такой бумаге нужно указать на обязанность исследовать стоимость бренда, проверять возвратность выданных кредитов, учитывать сроки возврата имеющихся долговых обязательств и прочее. Акционеры в случае принудительного выкупа акций имеют право на справедливую компенсацию за выкупаемые акции, резюмирует Немов.

Так кто выигрывает от санации?

На обычных вкладчиков санация негативно никак не влияет: их продолжают обслуживать, деньги выплачиваются. Все обязательства банка перед вкладчиками в этой ситуации остаются неизменными, подчеркивает Архипов. Для клиентов такое развитие событий с финансово неблагополучным банком – позитивный сценарий. Пример банка «Советский» показывает, что даже в случае отзыва лицензии у санируемого банка его обязательства перед гражданами безболезненно передадут другой кредитной организации, которая продолжит исполнять их на тех же условиях.

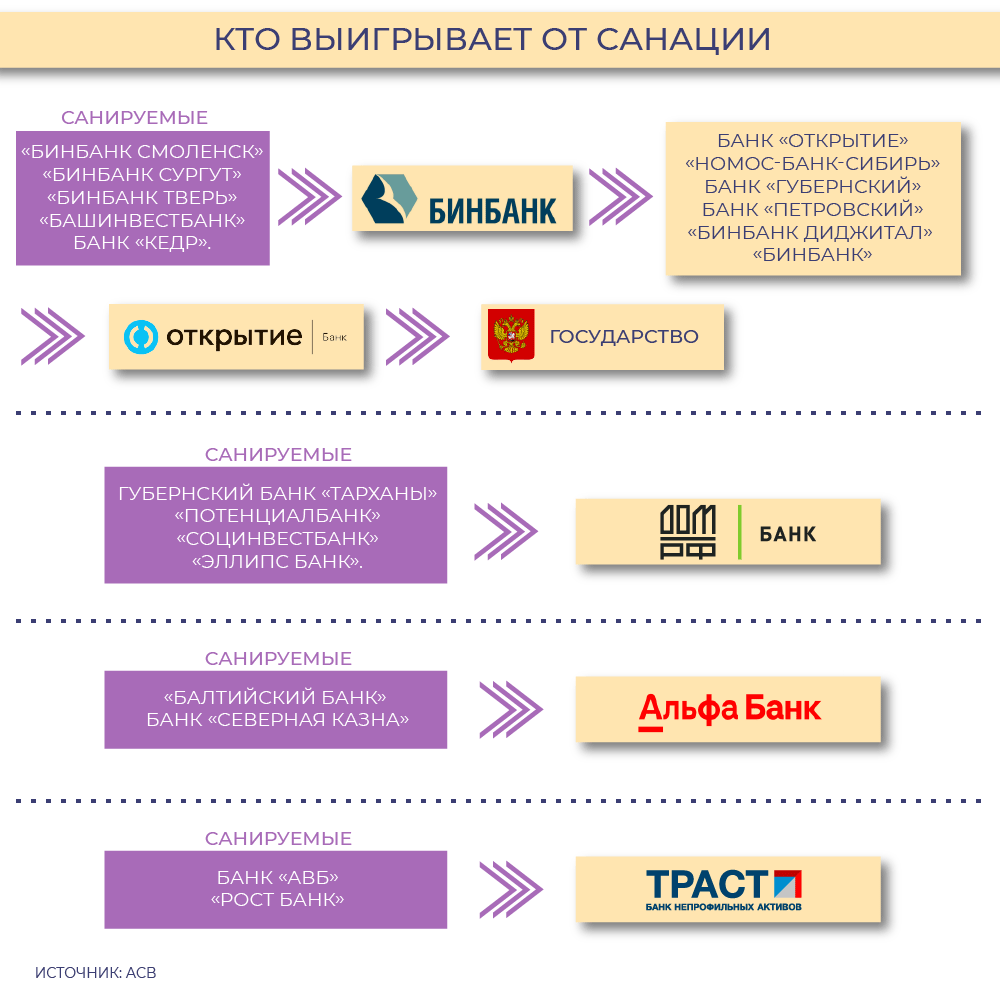

Главными бенефициарами этого процесса обычно становятся крупные игроки банковского сектора, которые берут себе на санацию банки: они получают льготные кредиты от ЦБ, распоряжаются активами финансово неблагополучных организаций и увеличивают пул своих клиентов. А еще больше выигрывают власти: благодаря санации «Открытия» крупнейший российский частный банк стал государственным.