Почему закрываются банки

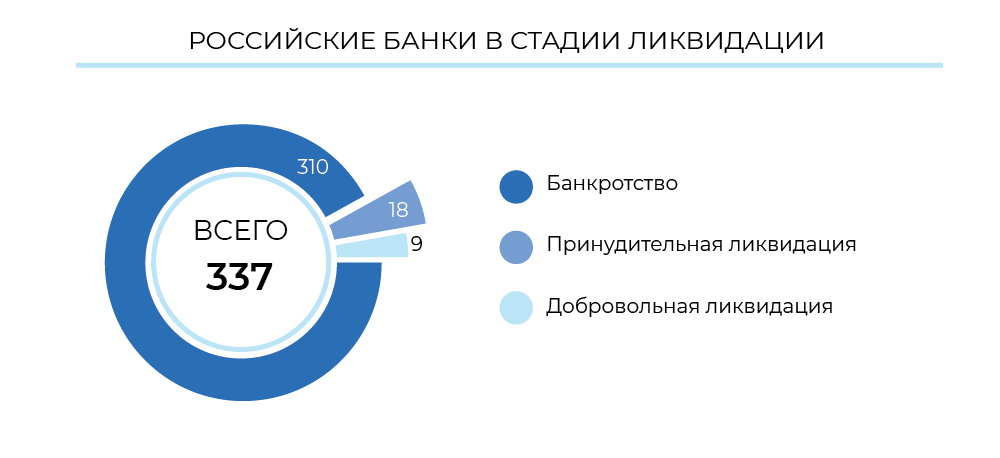

Сейчас в стадии ликвидации находятся 337 отечественных кредитных организаций, показывает статистика ЦБ. Банки в России закрываются тремя способами: принудительно через отзыв лицензии, добровольно и из-за банкротства. Для принудительного закрытия кредитной организации есть много причин, их перечень указан в ст. 20 ФЗ от 02.12.1990 № 395-1 «О банках и банковской деятельности». Одно из наиболее распространенных оснований — невыполнение требований закона. Так, в 2021 году регулятор закрыл банк «Платина», который проводил «непрозрачные операции, направленные на обеспечение расчетов между физическими лицами и нелегальными онлайн-казино и букмекерскими конторами».

Отозвать лицензию могут и у банков с неэффективной бизнес-моделью, рассказывает руководитель практики «Сопровождение процедур банкротства и антикризисный консалтинг» Лемчик, Крупский и Партнеры Давид Кононов. В 2018 году ЦБ так поступил с «УралКапиталБанком», проблемы в работе которого возникли из-за «рискованной бизнес-модели». Финорганизация выдавала кредиты компаниям своего собственника. Это привело к тому, что на балансе банка появилось много активов, которые не приносили доход.

Самостоятельно финорганизации закрываются из-за проблем с качеством клиентской базы, рентабельностью продуктовой линейки, низким потенциалом кредитования и общей динамикой бизнеса, перечисляет Кононов. В 2022 году из-за специальной военной операции на Украине из РФ по собственному желанию стали уходить зарубежные кредитные организации, например немецкий Deutsche Bank.

Финорганизации, как и любые другие компании, банкротятся, если не могут выполнить требования кредиторов. Так, в 2021 году суд признал банкротом «Актив Банк».

Что делать бизнесу, если банк закрылся

Вне зависимости от причин закрытие банка ощутимо отражается на бизнесе, который с ним сотрудничал. «Замедляется или ограничивается доступ к деньгам компании, хранящимся на счетах банка. Это может повлиять на текущую деятельность, выплату зарплат, оплату поставок», — рассказывает младший партнер ЗАО «Сотби» Александра Фомина. Больше всего рискуют фирмы, которые держали в такой кредитной организации основные средства. Кононов добавляет: если банк обанкротился, есть риск, что платежи, которые компания провела незадолго до своего краха, будут оспаривать. А в такой ситуации все активы финорганизации — уже не деньги клиента, а конкурсная масса.

- Открыть счет в другом банке.

- Сообщить бизнес-партнерам новые реквизиты.

- Предупредить налоговую службу о возможных задержках в уплате налогов.

- Объяснить сотрудникам, что зарплата задержится.

Зависит от того, был застрахован вклад или нет.

- Если вклад застрахован в Агентстве по страхованию вкладов (АСВ), то получится вернуть 100% суммы, но не больше 1,4 млн руб. Остальную часть можно включить в реестр требований кредиторов. По закону АСВ страхует вклады малых предприятий, товариществ собственников недвижимости, потребительских кооперативов (ст. 5.1 ФЗ от 23.12.2003 «О страховании вкладов в банках РФ»). Страхование происходит автоматически, когда организация делает депозит в банк, состоящий в реестре АСВ.

- Если компания оформила добровольную страховку в сторонней фирме, то вернется та сумма и на тех условиях, которые указаны в договоре.

- Если страховки нет, то надо включать требования в реестр кредиторов. Информацию о том, как и когда это можно сделать, публикуют Центробанк и АСВ. Но реальный шанс возврата денег в этом случае очень мал.

Для крупного бизнеса банкротство банка практически всегда означает полную потерю денег.

Фомина предлагает еще один вариант вернуть средства — стать потерпевшим в уголовном деле против руководства закрывшегося банка. Часто параллельно с процедурой несостоятельности кредитных организаций возбуждают уголовку. Так, в 2021 году по делу об особо крупном мошенничестве арестовали экс-руководителей «Нэклис-Банка». Они одобряли заключение кредитных договоров с лицами, заведомо неспособными выплатить долг, что помешало удовлетворить требования кредиторов в полном объеме.

Если руководителей кредитных организаций признают виновными по уголовному делу, то к ним можно подать гражданский иск, отмечает Фомина. Менеджеры будут нести ответственность солидарно личным имуществом, что повышает шансы компании вернуть деньги.

Да. Долги могут быть проданы с торгов или переданы по договору цессии другим компаниям. Реквизиты для платежей опубликует АСВ на своем сайте, данные можно взять и у конкурсного управляющего кредитной организации.

Кононов отмечает: получается интересная ситуация. С одной стороны, у клиента есть требования к банку (например, вернуть вклад), а с другой — финорганизация может требовать с компании деньги (например, выплаты по кредиту). Логично было бы допустить взаимозачет этих требований (ст. 410 ГК), говорит эксперт. Но закон это запрещает, поэтому процедуры взыскания денег проходят параллельно.

Если долг не платить добровольно, его взыщут принудительно. Причем к основной сумме добавят неустойку. В таком случае у компании как минимум испортится кредитная история, а в худшем варианте арестуют имущество и инициируют дело о банкротстве.

Руководителю фирмы, которая уклоняется от выплаты кредита, грозит уголовное преследование по ст. 177 УК («Злостное уклонение от погашения кредиторской задолженности»). Могут лишить свободы на два года.

Если банкротство банка привело к тому, что денег на выплату кредита нет, можно заключить мировое соглашение с временным управляющим банка, советует Кононов. Тогда устанавливается период рассрочки и по договоренности «прощаются» штрафные санкции.

Эксперт приводит пример из практики. После отзыва лицензии у банка компания-клиент перестала платить по кредиту. Финорганизацию признали банкротом, открыли конкурсное производство. Кредитор решил взыскать 90 млн руб. основной суммы и 70 млн руб. неустойки через суд. Тяжбы длились полтора года, но в итоге стороны договорились о мирном урегулировании. Компания предоставила дополнительное обеспечение и погасила задолженность в течение года. Банк простил неустойку.

Как обезопасить себя

Кононов советует бизнесу не держать все яйца в одной корзине. Лучше открыть счета в нескольких кредитных организациях, по ним распределить деньги компании. Раньше при выборе банка можно было ориентироваться на финансовые рейтинги, но с февраля 2022 года по решению ЦБ финорганизации не обязаны публиковать бухгалтерскую отчетность. Поэтому следует обратить внимание на список системно значимых кредитных организаций.

Важно изучить сайт кредитной организации, доступные отчеты и информацию о работе, посмотреть на процентные ставки по вкладам. Если они очень высокие, то есть повод для размышлений, говорит Фомина: «Возможно, столь привлекательными процентами банк пытается срочно привлечь деньги, чтобы разрешить финансовые сложности».

При этом после открытия счета и подписания договора важно внимательно следить за работой банка. Старший юрист практики банкротства Инфралекс Дарья Соломатина рекомендует регулярно выяснять, не вступает ли финорганизация в судебные разбирательства. Спор с налоговой из-за неуплаты обязательных платежей может быть тревожным знаком.

Еще для профилактики крупные компании страхуют свои вклады в страховых организациях. Но риск банкротства банка есть всегда. Поэтому Фомина советует составить план действий на случай закрытия финорганизации: «Включите в него процедуры для возврата денег, перевода средств в другие банки и сценарии по выплате долгов».