Среди санкций, введенных Евросоюзом, есть и запрет для граждан и резидентов РФ учреждать трасты, а еще пользоваться услугами зарегистрированных в Европе офисов и юрадресов (ст. 5m Регламента Совета ЕС 833/2014). Эта ограничительная мера не применяется, если бенефициаром структуры выступает обладатель временного или постоянного вида на жительство в ЕС либо в Швейцарии. Правда, на практике одного лишь подобного статуса недостаточно, подчеркнул Игорь Кузнец, партнер мультисемейного офиса ITSWM Да и вариантов получить европейский ВНЖ осталось не так много, обратил внимание эксперт. Он сказал, что имеющиеся варианты можно условно разделить на три группы:

- ВНЖ на основании трудоустройства (Кипр, Нидерланды, Португалия);

- ВНЖ для финансово независимых лиц (доступно во многих странах ЕС);

- ВНЖ или ПМЖ на основании инвестиций (осталось мало).

При этом ключевое обстоятельство, когда речь идет о выборе программы для получения ВНЖ, — требования к минимальному сроку проживания в стране, констатировал Кузнец. Чтобы статус был валидным, надо реально жить в Европе.

В нашей практике управляющие структурами в ЕС, Швейцарии и на Британских территориях отказывались учреждать новые структуры, хотя у учредителя или бенефициаров было ВНЖ одной из стран Евросоюза. Но для открытия банковских счетов в европейских банках этого статуса пока достаточно. Еще важно для сохранения активов в Европе доказать, что человек фактически проживает в этой западной стране, например представив документы о ежедневных тратах.

Получение ВНЖ Евросоюза действительно не панацея, как может казаться некоторым со стороны. Александр Непомнящий, управляющий партнер Emet law firm , рассказал, что хватает ситуаций, когда банк всеми путями отказывается обслуживать россиян, имеющих такой статус: «Сначала просят подтвердить, что вы переехали в ЕС, потом — доказать, что тратите деньги в этой стране, далее — продемонстрировать, что там есть хорошая квартира и машина. А потом — еще и расходы на горничных».

Порой иностранные банки, госорганы или контрагенты могут затребовать доказательства легального происхождения денег россиян. В такой ситуации поможет специальное заключение, о тонкостях подготовки которого рассказал Азамат Залеев, замдиректора группы «Форензик» в Kept Он объяснил, что при анализе источников происхождения средств можно идти двумя путями. Первый — изучать все поступления на счет в рассматриваемом периоде. По его словам, это самый эффективный, но и более затратный способ. Вариант быстрее и дешевле — ограничиться проверкой поступлений из заранее согласованного перечня источников. Но у иностранцев могут возникнуть вопросы к полноте такого исследования, предупредил Залеев. Чтобы избежать их, эксперт посоветовал проверяемому лицу заранее согласовывать с конечным пользователем объем и формат исследования.

Новые решения старых запросов

Действительно, пользоваться европейскими инструментами по управлению активами стало гораздо труднее, согласилась с коллегами партнер FTL Advisers , канд. юрид. наук, LL.M., Мария Кукла. Альтернативой она назвала дружественные или нейтральные юрисдикции. По ее наблюдениям, популярностью пользуются фонды в ОАЭ, на Сейшелах и в голландской колонии Кюрасао, которая с удовольствием работает с гражданами РФ. А трасты уместно учреждать в Гонконге и на Маврикии. В Израиле россиянам, особенно из числа репатриантов, тоже можно успешно использовать трасты для хранения активов, добавил Непомнящий.

Примером создания личного фонда в Эмиратах поделился Сергей Герасимов, управляющий партнер Аlpine Tax Он выделил сразу несколько плюсов такого инструмента. Во-первых, налоговая эффективность, когда нет валютной переоценки и есть отложенное налогообложение с более выгодным определением налоговой базы. Во-вторых, заранее выстроенное корпоративное управление, на которое никак не влияет уход из жизни основателя или бенефициара. И в-третьих, эффективная защита активов, которые четко отделены от личности их владельца.

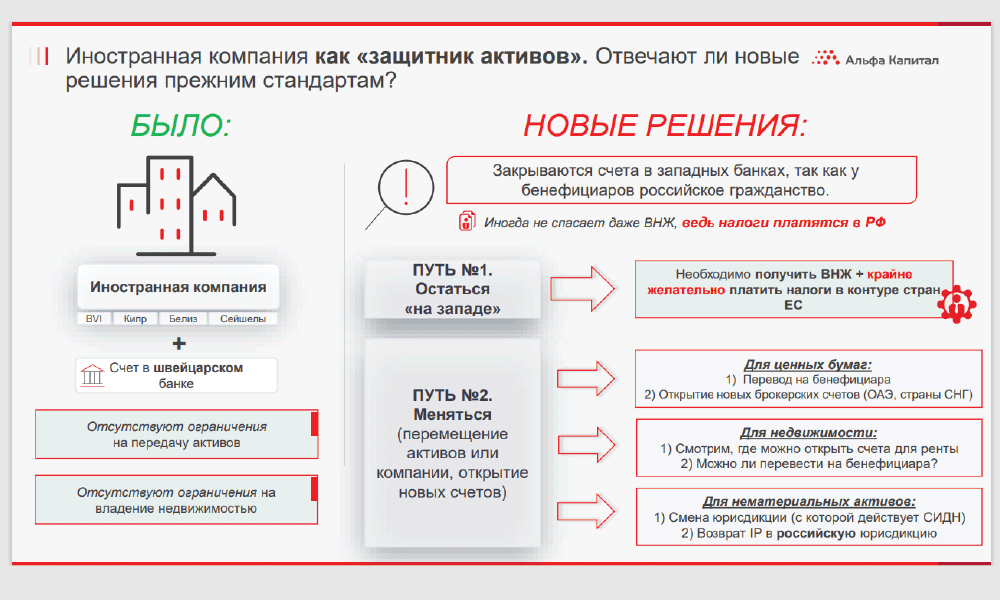

О новой роли контролируемых иностранных компаний в защите активов и налоговом планировании рассуждал Константин Асабин, руководитель налогового департамента Alfa Capital. Он продемонстрировал это, составив схему «было — стало»:

Продолжая тему изменения структуры управления активами, Асабин сказал, что редомициляция в специальные административные районы стала популярнее, а закрытые паевые инвестиционные фонды и вовсе «переродились» на фоне новых реалий. Их плюсы и минусы подробно разобрала Елена Часовских, директор по развитию «УК Портфельные инвестиции». Она пояснила, что ПИФы исключительно российский механизм, а международные компании в САР могут использовать инструменты иностранного права до 1 января 2039 года.

Не стоит забывать и о личных фондах — отечественной версии трастов. О них говорил Роман Маргулис, управляющий партнер и руководитель практики управления частным капиталом ASB Consulting Group Эксперт перечислил налоговые преференции этого института. Часть из них вступила в силу летом. Речь идет об устранении налоговых последствий при передаче имущества в такие фонды и обратно, а также о снижении ставки налога на прибыль для них с 20 до 15%. Кроме того, теперь не облагаются НДФЛ получение выгодоприобретателями имущества из личного фонда после смерти учредителя.

Лилия Юлгушева, старший преподаватель кафедры государственных и муниципальных финансов РЭУ им. Г.В. Плеханова, а также руководитель практики налогового консалтинга для частных клиентов ФБК Legal перечислила критерии, по которым определяется статус налогового резидентства в разных странах. Среди них: гражданство, домициль, центр жизненных интересов и количество дней пребывания.

Критерии могут как применяться в чистом виде, так и комбинироваться. Например, в Италии человека признают налоговым резидентом, если он пребывает там более полугода, соблюдая одно из условий: зарегистрирован в муниципальном регистре, имеет домициль в этой стране или местное резидентство.

Участники мероприятия обсудили и вопросы разблокировки активов. CEO Discus Holdings PC Евгений Мастерских объяснил, что фактически есть два пути: через российский суд требовать компенсации убытков за счет средств Euroclear или Clearstrim в банках РФ либо добиваться разморозки своих активов, получив индивидуальную лицензию Казначейства Бельгии. Второй вариант эффективнее, но для его воплощения придется соблюсти обязательные условия: не находиться под индивидуальными санкциями, быть владельцем того же имущества на 3 июня 2022 года, прекратить правоотношения с Национальным расчетным депозитарием и иметь компанию-гаранта. Весомым плюсом будут наличие счета в банке или брокере ЕС либо Швейцарии, местное гражданство, или ВНЖ, или ПМЖ ЕС, а еще подача документов на разблокировку через бельгийских адвокатов, добавил Мастерских. После подачи заявления решения по нему предстоит ждать 6–9 месяцев.

При этом после получения лицензии проблемы для российских инвесторов не заканчиваются. Формально еще осенью прошлого года правительственная комиссия разрешила российским кредитным и некредитным финансовым организациям исполнять операции, влекущие за собой возникновение права собственности на иностранные ценные бумаги. Это допускается, если деньги по таким сделкам зачисляются в полном объеме на банковский счет, открытый в одном из банков РФ, пояснила Любовь Коченькова, партнер BKHK law firm Подобное разрешение действует бессрочно. Правда, на практике до сих пор нет понимания, как должен работать этот механизм.

Центробанк нам ответил, что не уполномочен разъяснять порядок реализации решений, принятых подкомиссией правкомиссии. Именно туда либо в Министерство финансов и посоветовал обратиться регулятор. А в Минфине нас перенаправили обратно в Банк России со ссылкой на п. 13 указа президента № 95.

Дела семейно-наследственные

Отдельную сессию на конференции юристы отвели для разговора о семейно-наследственном планировании. «Вечную тему» о пределах свободы брачного договора раскрыла Олеся Петроль, партнер Petrol Chilikov Речь идет о том, насколько непропорционально по такому соглашению можно делить имущество.

По российскому праву нельзя, чтобы второго супруга этот документ ставил в «крайне неблагоприятное положение». Точно не получится делить так, чтобы все доставалось одной из сторон соглашения.

Вообще, при формировании договорной структуры по управлению имуществом в семейных отношениях важно учитывать несколько факторов, подчеркнула Елена Финогенова, основатель и партнер «Победа» В их числе отношения членов семьи и уровень их взаимного доверия, сложность имущественной массы, а еще возможность заключить несколько договоренностей одновременно.

Чтобы «страховать» стороны, надо подписывать перечисленные документы в один день, использовать медиативные инструменты и заключать сразу пул соглашений, некоторые из которых будут страхующими.

С наследственным планированием в России все еще сложнее. Люди стараются не думать о смерти, объясняет непопулярность этой темы Илья Алещев, партнер Alimirzoev&Trofimov. По его наблюдениям, эпоха ковида в моменте популяризировала такую услугу из-за высокой смертности граждан, но сейчас все вернулось на прежний уровень. Это сущность человеческой психики: быстро забывать о плохом. В своем докладе Алещев дал сразу несколько советов по выбору юрисдикции для наследственного планирования.

Клиенты переезжают жить, а не умирать, поэтому «наследственный хвост вряд ли будет вилять собакой». В идеале хорошо бы сразу понять, где ваш дом или хотя бы где дома точно нет, исключив «неудобное» право. А еще к программе-минимум относится обновление завещаний, которых часто бывает несколько.

Тему важности наследственного планирования продолжила Ирина Зимина, руководитель практики семейного и наследственного права юрфирмы Инфралекс Она назвала основные цели этого института:

- Выстроить систему совместного владения бизнесом с близкими людьми при жизни.

- Подготовить преемника.

- Сохранить бизнес и передать его по наследству следующим поколениям.

- Обеспечить незащищенные группы наследников (малолетние дети, нетрудоспособные родители).

- Выделить часть наследственного имущества лицам, не входящим в состав наследников по закону.

- Оптимизировать налогообложение наследственного имущества, расположенного в разных юрисдикциях.

- Облегчить передачу активов по наследству.

- Учесть интересы всех групп наследников.

В третьей сессии эксперты во главе с модератором, управляющим партнером московского офиса Регионсервис Евгенией Червец, на примере конкретного кейса разрабатывали наиболее эффективный и безопасный способ передачи активов по наследству. Задача этой интерактивной игры для юристов осложнялась тем, что в составе имущественной массы собственника присутствовали как отечественные, так и зарубежные активы в разных странах и с разным назначением в обороте.

Своеобразный итог обсуждениям подвела партнер BGP Litigation Виктория Дергунова, сказав, что структурировать активы нужно там, где они физически находятся.

- Квартира в России — завещание.

- Коллекция картин — личный фонд.

- Бизнес-центр в СПб, оформленный на кипрскую фирму, — редомициляция (в специальный административный район).

- Дом в Испании — наследование в иностранных правопорядках.

- Частный самолет в Гонконге и яхт-клуб в ОАЭ — трасты.