Юрфирмы по-прежнему остаются номером один для корпоративных юристов, которым требуется консультация. Однако расслабляться не стоит: долю рынка постепенно отъедают альтернативные поставщики юруслуг, основные из которых – юридические подразделения Big four, большой четверки аудиторов. Как происходит экспансия "четвёрки" на юррынок и кто смог опередить лидеров аудита в первом рейтинге альтернативных поставщиков юруслуг?

Альтернатива традициям

В рамках нового исследования в США впервые проранжировали так называемых альтернативных поставщиков юридических услуг. Главным открытием стало то, что компании "большой четверки" – четырех крупнейших компаний консалтинга – в этом рейтинге не лидируют.

Доклад, представленный компанией Acritas, специализирующейся на исследованиях юридического рынка, назвала лидером альтернативного рынка консультантов Thomson Reuters. Она опередила PricewaterhouseCoopers, EY и Deloitte. Еще один член "четверки", компания KPMG, оказалась на пятом месте.

Компания Acritas, специализирующаяся на исследованиях юридического рынка, опросила более 1000 инхаусов крупных фирм более чем в 50 странах и попросила их назвать наиболее известных поставщиков юридических услуг, исключая юрфирмы, тех, кого они оценивают лучше всего, и самые инновационные компании подобного рода. Лидером альтернативного рынка консультантов оказалась Thomson Reuters. Она опередила PricewaterhouseCoopers, EY и Deloitte. Еще один член "четверки", компания KPMG, – на пятом месте.

Топ-10 компаний рейтинга замыкают LexisNexis, стратегический партнер материнской компании The American Lawyer ALM; компания Lawyers On Demand, отпочковавшаяся от британской юрфирмы Berwin Leighton Paisner в 2012 году; компания по предоставлению информационных услуг Wolters Kluwer и компания по управлению интеллектуальной собственностью CPA Global.

CEO Acritas Лиза Харт Шепард обратила внимание, что традиционные юрфирмы по-прежнему номер один в списке, когда инхаусы обращаются за консультациями. Однако конкуренция со стороны альтернативных поставщиков юруслуг возрастает, и у юрфирм не так много времени, чтобы адаптироваться под потребности клиента и уровень конкуренции.

Мнение о том, что юридические услуги сугубо от юридических фирм вне конкуренции по сравнению с неюридическими провайдерами и поставщиками технологических решений на юррынке, уже устарело. Для бутиков и консультантов хай-класса место на рынке всегда найдется, но крупным фирмам надо разработать более гибкую и ценоэффективную политику услуг, в противном случае они рискуют проиграть долю рынка его новым участникам, которых они до сегодняшнего дня недооценивали.

Мнение о том, что юридические услуги сугубо от юридических фирм вне конкуренции по сравнению с неюридическими провайдерами и поставщиками технологических решений на юррынке, уже устарело. Для бутиков и консультантов хай-класса место на рынке всегда найдется, но крупным фирмам надо разработать более гибкую и ценоэффективную политику услуг, в противном случае они рискуют проиграть долю рынка его новым участникам, которых они до сегодняшнего дня недооценивали.

Лиза Харт Шепард, CEO Acritas

Не первая попытка

Последняя продолжающаяся экспансия четверки на юррынок – не первое вторжение аудиторов в юриспруденцию. Все 90-е компании агрессивно расширяли сферу влияния, уходя от сугубо аудиторской деятельности. После десятилетия инвестиций и расширений четверка создала юридические подразделения, не уступающие по масштабам крупнейшим юрирмам. Так, по данным Гарвардского центра юридической профессии, EY Law, KLegal и Landwell (PwC) занимали 7-е, 8-е и 9-е место в десятке юрфирм-лидеров по числу юристов. По выручке они по-прежнему уступали, поскольку сосредотачивались на не самой дорогой работе, а в высшем сегменте рынка доминировали традиционные юрфирмы.

Несмотря на первоначальный успех, амбиции "четвёрки" притормозились после серии скандалов и регуляторных сложностей. Так, в 2000 году Американская ассоциация юристов отказалась от идеи уравнивания аудиторов и юрфирм: ассоциация указала, что по закону неюристы не могли быть владельцами компании, оказывающей юруслуги. Беспокойство регуляторов вызвал потенциальный конфликт интересов, возникающий из-за параллельного оказания юридических и аудиторских услуг.

ЧИТАЙТЕ ТАКЖЕ

Опасения оказались небеспочвенными: крушение империи Enron в 2001 году, пятой компании в списке топовых аудиторов, известных в то время как "большая пятерка", произошло в значительной степени из-за конфликта интересов аудиторского и консалтерского бизнесов владельца. Ответом стал американский закон Сарбана-Оксли [хотя юрподразделение компании Enron напрямую в конфликте не участвовало, законодатель решил, что юридические услуги тоже провоцируют конфликт интересов, и возможность для аудиторов оказывать юридические услуги американские власти урезали до минимума. Аналогичные законы были приняты и в других странах: Австралии, Канаде, Франции, Германии, Японии и Мексике.

Впрочем, полного запрета не случилось: фактически компании по-прежнему могли оказывать неаудиторские услуги тем, кто не был их клиентом. Лазейку оставили и размытые определения консалтинга и аудита. По словам Дэвида Уилкинсона, директора Гарвардского центра юридической профессии, закончилось все тем, что четверка могла предлагать некоторые услуги, имеющие отношение к аудиторским (например, в сфере комплаенса, финансового управления, кадровой работы, управления рисками и в налоговой сфере), даже своим ключевым клиентам. В странах за пределами Европы и США регулирование было еще мягче. В итоге "четверка" не ушла с юррынка, но замедлила темпы своей экспансии.

С середины 2000-х амбиции компаний росли. Способствовало этому и ослабление регулирования, и некоторое падение дохода от аудита, и необходимость найти новые источники прибыли.

Экспансия Big Four сегодня

Сегодня "Четверка" значительно продвинулась в юрбизнесе: в 2016 году это 2200 юристов на компанию в 72 странах, и речь идет только о тех, кто непосредственно занят в юридических подразделениях компаний, а не юристов в фирме в целом, говорится в докладе ALM, посвященном Big Four на юррынке. Больше всего юристов у PwC – примерно столько же, сколько в Jones Day, Clifford Chance или CMS. Хотя компании по-прежнему меркнут в свете таких гигантов, как Dentons (почти втрое больше, чем в PwC) или Baker&McKenzie (вдвое больше, чем в PWC).

Более 8500 юристов

в штате юридических подразделений Deloitte, EY, KPMG и PwС по всему миру.

В России юридическая практика EY Law насчитывает более 50 корпоративных юристов и около 15 юристов, занимающихся исключительно налоговыми спорами, рассказывает Георгий Коваленко, партнер и глава EY Law. PwC Legal с 2009 года входит в двадцатку крупнейших юридических фирм в России как по количеству юристов, так и по выручке, говорит Яна Золоева, руководитель практики по предоставлению налоговых и юридических услуг PwC в России, управляющий партнер PwC Legal. "В России фирма осуществляет свою деятельность через отдельное юридическое лицо, естественно, ассоциированное с PwC. С одной стороны, у нас очень тесные связи с нашим основным брендом, мы – часть глобальной сети фирм PwC. С другой стороны, выделившись в отдельное юрлицо, мы стали развиваться именно как юридическая фирма. Мы конкурируем с традиционными юридическими фирмами, участвуем в рейтингах как юридическая фирма", – рассказывает Золоева.

Каждое из подразделений четверки смогло достичь значительного роста дохода – за последние пять лет выручка специалистов из EY выросла более чем на 10%. Но доходы топовых аудиторов от юрбизнеса скромнее, чем у лидеров юррынка. В 2016 году PwC заработала $500 млн на юруслугах, заняв 82-е место в списке самых доходных юрфирм. При этом Deloitte, вторая по величине юрподразделения, заработала только 250 млн, а лидер по величине, Latham&Watkins, 2,8 млрд. Однако доходы юристов четверки растут. По словам Корнелиуса Гроссмана, глобального главы юридического подразделения EY, доходы глобального EY Law в прошлом году поднялись на 20%.

Компании "четверки" смогли забрать долю рынка у традиционных компаний благодаря силе бренда, клиентской базе и возможности предоставлять разноплановые услуги, демонстрирует исследование ALM Intelligence.

Отказ от топовой юридической работы привел к тому, что финансовые показатели фирмы оказались ниже, чем у лидеров юррынка. Однако другое исследование ALM Intelligence демонстрирует, что компании четверки смогли забрать долю рынка у традиционных компаний благодаря силе бренда, клиентской базе и возможности предоставлять разноплановые услуги.

Клиенты "четверки"

Клиентская база – конкурентное преимущество компании благодаря аудиту: например, PwC работает c 84% фирм из списка Global Fortune 500. Большинство из этих клиентов пользуются и неаудиторскими услугами фирм. 55% компаний из Global Fortune 500 покупают неаудиторские услуги PwC, притом что 29% ограничиваются только аудитом.

Георгий Коваленко подтверждает, что сегодня у компании много клиентов, которые пришли исключительно за юридическими услугами. "Соотношение исключительно «своих» и «общих» с EY клиентов примерно 50 на 50", – приводит он цифры компании. В KPMG Law основная клиентская база формируется за счет неаудиторских клиентов/проектов, не связанных с аудитом, где требуется комплексная экспертиза, подразумевающая вовлечение как высококвалифицированных юристов, так и финансовую, управленческую и налоговую экспертизы, рассказывает Ирина Нарышева, партнер, руководитель юридической практики КПМГ в России и СНГ.

Существенное преимущество команд Big Four – возможность комплексного подхода к проектам. Способствуют этому и сотрудничество в рамках кросс-функциональных команд по комплексным проектам, и большой географический охват юрпрактик. "Если клиенту нужно срочно получить ответ в какой-либо иностранной юрисдикции, мы помогаем оперативно это сделать, – говорит Яна Золоева. – Если становится понятно, что проект невозможно выполнить руками одной практики, мы подключаем специалистов – налоговых, бизнес-консультантов – из других подразделений компании. Разумеется, такой комплексный подход к выполнению проектов дает нам преимущество и не может не приносить хорошие результаты".

Для крупного бизнеса использование комплексных решений менее актуально. Они редко используют только одну фирму для решения всех своих юридических задач, замечает Георгий Коваленко: "Для них мы являемся одним из предварительно одобренных поставщиков услуг, которых привлекают для решения специфических задач, например, в сфере IP, где у нас очень сильная экспертиза или когда надо решить вопрос в одной из 80 стран, где у EY есть юридическая практика". Однако для менее крупных клиентов компания "четверки" может стать эксклюзивным юрконсультантом, который может закрыть все вопросы сразу: "Таких клиентов привлекает наша ценовая гибкость, возможность мгновенно привлечь профильного специалиста из налогового или оценочного бизнеса, а также лучшее понимание бизнеса клиента".

В ряде случаев клиент специально ограничивает круг консультантов, не желая, чтобы много игроков погружалось в особенности бизнеса или иные конфиденциальные и чувствительные вопросы, и здесь комплексность "четверки" – явное преимущество.

Георгий Коваленко, глава EY LAW в России

Однако работа с клиентской базой, которая сподвигнет нынешних клиентов на покупку юруслуг, еще впереди: когда лидеров юрфирм попросили оценить проникновение юридических подразделений четверки в ту или иную индустрию, результаты оказались достаточно слабыми. Тревожными для традиционных юрфирм они выглядят в двух отраслях: финансовая практика (52% опрошенных отметили "среднее" проникновение) и технологии (это упомянули 48% опрошенных).

Практики "четверки"

Разрыв между числом юристов четверки и доходами компаний показывает, что фактически их место на юррынке не сильно поменялось с конца 2000-х годов. Хотя они продолжают оставаться крупнейшими провайдерами в плане количества сотрудников, меньший по сравнению с лидерами юррынка доход показывает, что фокус внимания по-прежнему сосредоточен на недорогих услугах, хотя и начинает постепенно смещаться.

На сегодняшний день самые сильные практики четверки – налоговая, трудовое право, иммиграция. Это естественное продолжение их профиля – аудиторских услуг. Также компании оказывают услуги по управлению компаниями, консультируют по вопросам реорганизации бизнеса, трансфертного ценообразования и др. Поскольку компании стараются отстраниться от литигации, чтобы избежать потенциального конфликта интересов, большинство из них занимаются налогоыми спорами – спорами компаний с госучреждениями. Это дает меньшую почву для конфликта интересов.

Что касается лидерства в трудовом праве и вопросах иммиграции, то здесь размер компании и географический охват офисов существенно помогают конкурировать с традиционными юрфирмами. Помогли и внутренние процедуры компаний, где переезды сотрудников – обычное дело. Все, что оставалось сделать для развития практики, – перенести уже существующие внутренние наработки вовне и предложить удобные решения клиентам, превратив свой опыт в конкурентное преимущество на рынке.

Притом, что четверка исторически фокусировалась на практиках, которые дополняют аудит и консультации по налогам, компании активно выходят в другие сферы деятельности, в том числе M&A. Особенно полезен опыт четверки в несложных сделках, где пригождается мультидисциплинарный подход. Соединив консультантов, советников по налогам и юристов в одной команде, они могут сформировать готовое предложение для M&A – по сути, услугу полного цикла, которая востребована рынком.

Обычно же юристы Big Four занимаются предварительной стадией сделки, причем в разных регионах сильнее оказываются разные фирмы. Так, Deloitte, по данным Chambers, наращивает присутствие в M&A в центральной Европе, PwC фокусируется на M&A в Великобритании, EY – в Индии: ее компания PDS Legal оказалась в десятке лидеров по завершенным сделкам M&A. Фокус – по-прежнему на небольших сделках (до $500 млн), более дорогие сделки остаются прерогативой традиционных юрфирм.

Главным преимуществом юридических подразделений четверки, однако, является не столько экспертиза в конкретных практиках, сколько возможность вести комплексные проекты, подразумевающие вовлечение юристов разных практик и юрисдикций. "Как правило, это крупные M&A-проекты, проекты по корпоративной реструктуризации, рефинансированию и т. д.", – приводит пример Ирина Нарышева. Яна Золоева говорит о лидерстве в таких комплексных проектах, как разработка планов долгосрочного вознаграждения топ-менеджмента, сопровождение больших реструктуризаций, перевод поддерживающих функций клиентов в общие центры обслуживания или центры компетенций".

"Большая четверка" – сейчас это не только аудит, но и комплексный консалтинг по сделкам, операционным и стратегическим вопросам ведения бизнеса, налогам и праву. Мы помогаем клиентам наших коллег из других практик по вопросам корпоративного права, недвижимости, интеллектуальной собственности и в других областях. Проще назвать сферы, где мы не практикуем, – уголовное право. Это осознанное централизованное решение глобальной юридической практики EY.

"Большая четверка" – сейчас это не только аудит, но и комплексный консалтинг по сделкам, операционным и стратегическим вопросам ведения бизнеса, налогам и праву. Мы помогаем клиентам наших коллег из других практик по вопросам корпоративного права, недвижимости, интеллектуальной собственности и в других областях. Проще назвать сферы, где мы не практикуем, – уголовное право. Это осознанное централизованное решение глобальной юридической практики EY.

Георгий Коваленко, партнёр, глава EY Law

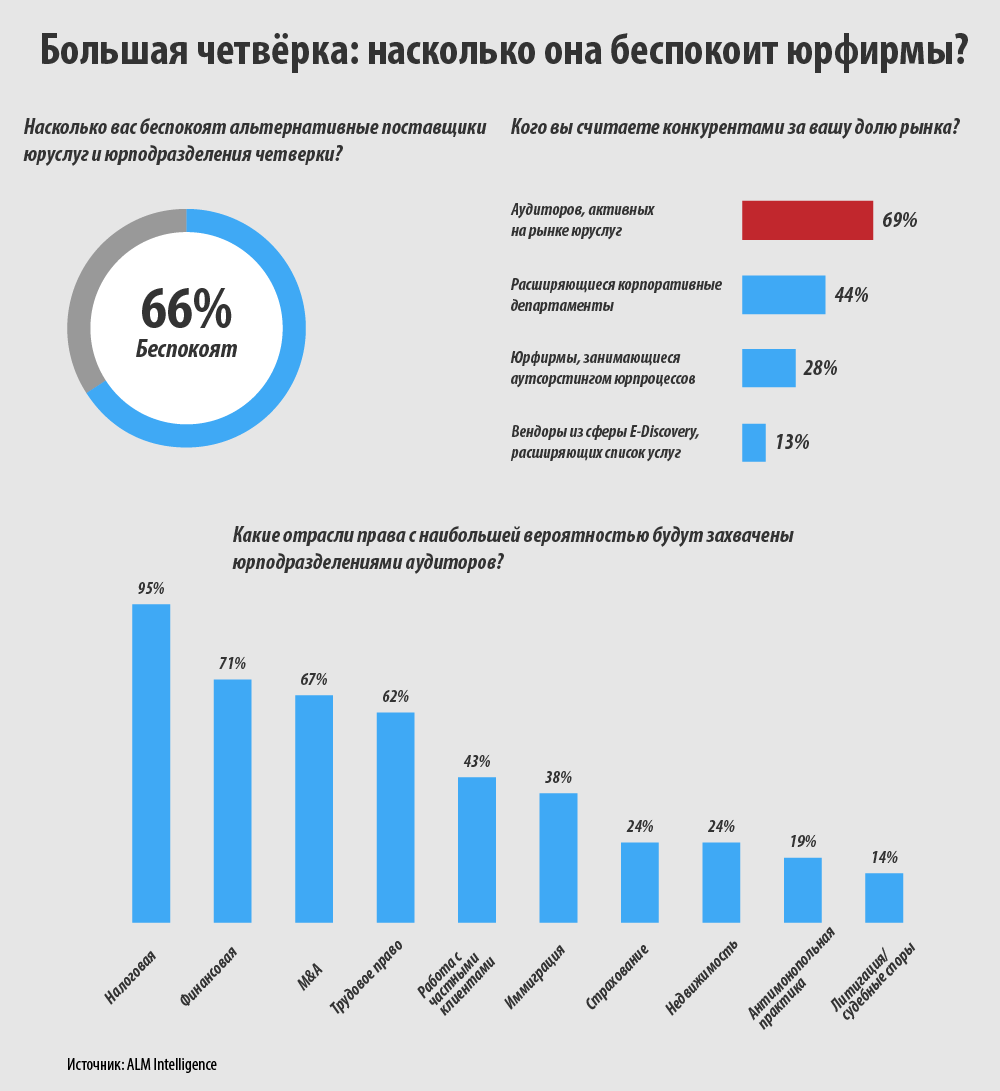

Неудивительно, что в Big Four юристы уже увидели серьёзную угрозу. Две трети респондентов ALM заявили, что их "беспокоит" угроза со стороны компаний-аудиторов и других альтернативных поставщиков юруслуг, а 45% считают их "основной угрозой" традиционному юрбизнесу.

Не беспокоятся разве что крупные игроки рынка. Эндрю Нуссбаум, партнер Wachtell, Lipton, Rosen&Katz, мирового лидера на рынке сопровождения крупнейших сделок и разрешения сложных корпоративных конфликтов, рассказал "Право.ru", что не видит в компаниях "четвёрки" конкурентов. "Мне сложно поверить, что они станут серьёзными игроками [в США – ред.] на рынке литигации или M&A. Хотя я слышал такие мнения в других странах, я не думаю, что угроза действительно есть", – сказал Нуссбаум.

Не беспокоятся разве что крупные игроки рынка. Эндрю Нуссбаум, партнер Wachtell, Lipton, Rosen&Katz, мирового лидера на рынке сопровождения крупнейших сделок и разрешения сложных корпоративных конфликтов, рассказал "Право.ru", что не видит в компаниях "четвёрки" конкурентов. "Мне сложно поверить, что они станут серьёзными игроками [в США – ред.] на рынке литигации или M&A. Хотя я слышал такие мнения в других странах, я не думаю, что угроза действительно есть", – сказал Нуссбаум.

Где найти "четвёрку"

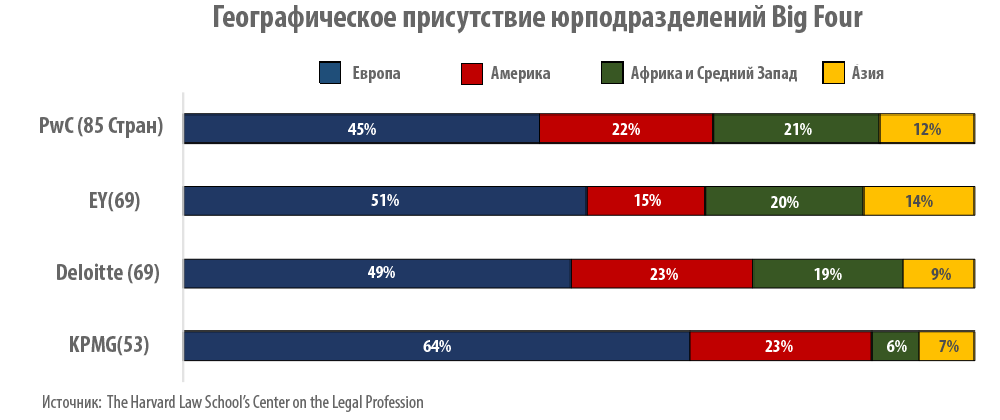

География присутствия – сильная сторона компаний четверки. В начале 2017 года Гарвардский центр юридической профессии выпустил исследование под названием Re-emergence of the Big Four in Law, в котором продемонстрировал масштабы присутствия компаний: они действуют в среднем в 71 стране, притом что даже самые крупные юрфирмы, по данным ALM, работают в среднем в 31 государстве. Это позволяет четвёрке обеспечить хорошие показатели по существующим практикам.

Самые крупные офисы у четверки – в Европе, поскольку юридические "ответвления" компаний появились именно там. Практики быстро растут во Франции, Испании, Италии и России – тут компании оказываются в числе лидеров рейтингов. В Германии и Великобритании рост дохода исчисляется десятками процентов. Крупные офисы юридических "веток" четверки – в Америке, в фокусе – рынок Канады, одном из крупнейших по доходности рынков для KPMG. Компании планируют расширение и в Азиатском регионе – так, EY планирует сосредоточиться на Китае и Гонконге. 45% инвестиций четверки с 2016 года приходятся на Азию.

76%

юристов, нанятых "большой четвёркой" с начала 2016 года, работают в странах Азии и Латинской Америки.

Преимущества на Азиатском рынке компаниям обеспечивают известные бренды, которые там особенно узнаваемы, – компании работают в регионе не первое десятилетие. Офис PwC в Китае был открыт еще в 1906 году. Не исключено, что сценарий повторится в Латинской Америке или Африке – там присутствие компаний не так сильно, но они очень узнаваемы.

Россию можно назвать одной из ведущих стран, где компании «Большой четверки» играют все более ощутимую роль на рынке юридических услуг, и данный факт уже в течение нескольких лет признается рынком и его ключевыми участниками: клиентами, «классическими юридическими фирмами», организаторами ведущих маркетинговых мероприятий на рынке юридических услуг, считает Ирина Нарышева.

Выражается это, говорит Нарышева, в том, что клиенты всё чаще приглашают юрпрактики Big Four к участию в тендерах на оказание юруслуг наряду с крупнейшими международными фирмами. "Например, KPMG Law участвует в ряде крупных тендеров на реструктуризацию наряду с Baker McKenzie, Hogan Lovells и иными крупнейшими международными юридическими фирмами", – приводит пример Нарышева.

Кроме того, юрпрактики «Большой четверки» все больше участвуют и в крупнейших юридических мероприятиях и набирают очки в Рейтинге юридических компаний Право-300, а Deloitte уже не первый год остается официальным аудитором рейтинга.

Сценарии развития

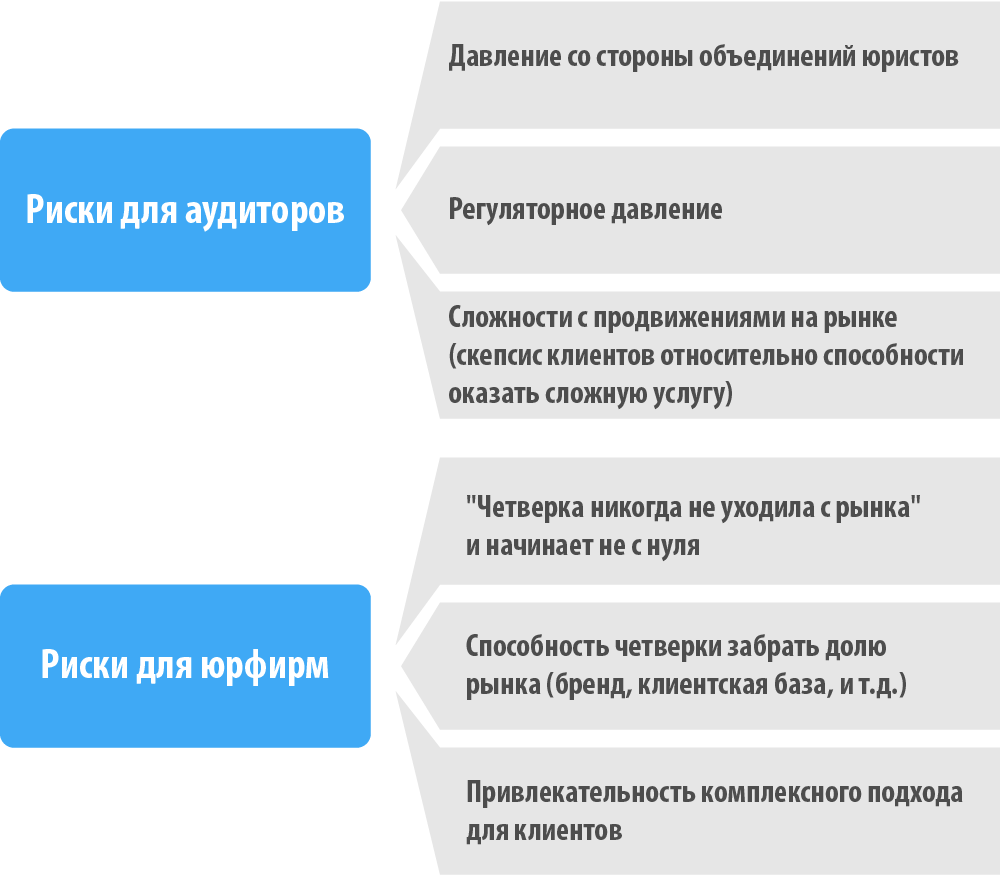

ALM Intelligence считает вероятным три сценария развития "четвёрки" на юррынке: углубленное фокусирование на юруслугах, пересекающихся с традиционными областями работы аудиторов; расширение в услуги "полного цикла", что сделает компании прямыми конкурентами традиционных юрфирм; разработка предложений по "управляемым юридическим услугам", что больше походит на предложения альтернативных провайдеров.

Каждый из этих сценариев предполагает и риски для юрфирм: первый – главным образом для узкоспециализированных юрфирм, работающих в области трудового права, налогов, регуляторного комплаенса и недорогих финансовых услуг. Второй сценарий, который вряд ли будет реализован в ближайшем будущем, может, однако, поставить под удар позиции крупных международных юрфирм. При реализации третьего сценария компании, вероятно, станут ведущими игроками на рынке альтернативных юруслуг.

На фоне роста конкуренции, которая будет особенно велика, если "четвёрка" решит взяться за дорогую работу, ALM Intelligence советует юрфирмам, как удержать лидерство. Им рекомендуют повысить эффективность работы и развивать новые альтернативные сервисы в области технологий и управления процессами, а также работать в парнерстве с компаниями "четвёрки".

Примеры такого сотрудничества уже есть: Allen & Overy, одна из британских фирм Magic Circle, в прошлом году скооперировалась с Deloitte для запуска нового технологичного продукта, который помогает банкам справиться с новым регулированием деривативов. В докладе от ALM Intelligence говорится, что компании должны "подготовиться к существенному росту конкуренции", особенно если "четверка" решит взяться за "дорогую" работу. Так что традиционным юрфирмам придется поменять модель найма персонала, чтобы снизить издержки.

Как сложится судьба юридических подразделений Big Four в России сегодня, сказать сложно: в последней версии концепции реформы рынка юридических услуг, предложенной Минюстом, содержатся значительные ограничения на деятельность зарубежных юрфирм, а в каком статусе будут специалисты, не имеющие юридического образования, но фактически оказывающие юридические услуги, пока неясно. Возможно, весь российский бизнес потребует серьёзной перестройки.