Налоговый вычет — это уменьшение налогооблагаемого дохода при подсчете налога на доходы физических лиц либо возврат части ранее уплаченного НДФЛ. Налоговое законодательство делит вычеты на пять типов: социальные, инвестиционные, имущественные, профессиональные и стандартные.

Профессиональные налоговые вычеты положены, например, индивидуальным предпринимателям, адвокатам и нотариусам, которые ведут частную практику, а еще авторам всевозможных произведений. Стандартный налоговый вычет могут получить льготные категории граждан и люди, на попечении которых находятся дети. Этот вычет небольшой — от 500 до 3000 руб.

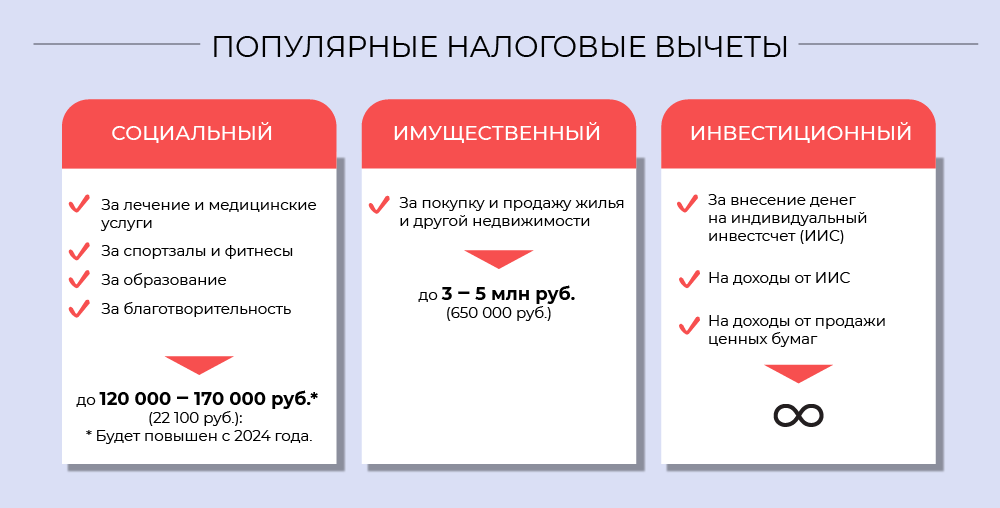

О профессиональном вычете поговорим в другой раз, а сегодня рассмотрим только налоговые вычеты трех оставшихся категорий. Самые популярные — социальные, инвестиционные и имущественные. Их могут получить все граждане, которые понесли определенные расходы, подчеркивает юрист налоговой практики Андрей Чугунов.

Все налоговые вычеты — это не экономия, а сумма, на которую снижается налогооблагаемый доход. Например, при получении вычета в 1 млн руб. сэкономить получится 13% от этой суммы, то есть 130 000 руб. При этом сэкономленная сумма должна поступить на расчетный счет налогоплательщика после того, как налоговый орган предоставит вычет.

Такой вычет позволяет уменьшить налогооблагаемый доход, полученный с вложений на индивидуальном инвестиционном счете (ИИС) или при продаже ценных бумаг. Он предоставляется в нескольких случаях.

✔️ Вычет при продаже торгующихся на бирже ценных бумаг, находившихся в собственности налогоплательщика больше трех лет.

Размер такого вычета определяется путем умножения количества полных лет владения ценными бумагами на 3 млн руб. Таким образом, за три года владения освобождению от налогообложения подлежит доход до 9 млн руб., за четыре года — до 12 млн руб. и так далее, объясняет старший менеджер Althaus Private Clients Роксана Тер-Никогосян.

✔️ Вычет в виде переноса убытков прошлых лет.

Например, налогоплательщик в 2021 году получил от продажи ценных бумаг 100 000 руб. дохода и заплатил 13 000 руб. НФДЛ, а в следующем году получил убыток в 90 000 руб. В таком случае можно заявить вычет на сумму убытков: сумма дохода за два года снизится до 10 000 руб., а налога — до 1300 руб.

✔️ Вычет в сумме, внесенной за год на индивидуальный инвестиционный счет (ИИС).

Размер вычета составляет не более 400 000 руб. при наличии одного ИИС. Таким образом, максимальная сумма вычета за один год составит 52 000 руб. Если годовой доход налогоплательщика превышает 5 млн руб. и налог удерживается по ставке 15%, тогда максимальный размер инвестиционного налогового вычета увеличивается до 60 000 руб. в год.

✔️ Вычет в сумме положительного финансового результата, полученного по операциям, учитываемым на ИИС через три года ведения ИИС.

Размер такого вычета не ограничен — платить НДФЛ с инвестиционных доходов не придется.

Инвестиционный налоговый вычет можно получить двумя способами. Первый — через налогового агента, которым в этом случае выступит ваш брокер. Например, один из наиболее популярных брокеров, «Тинькофф Инвестиции», применяет вычеты автоматически, а «БКС» просит лишь подать заявку на получение вычета — всю необходимую информацию брокер передаст самостоятельно.

Если получить вычет в упрощенном порядке не получается, нужно обратиться в налоговую службу с заполненной декларацией 3-НДФЛ. Кроме того, только с помощью подачи декларации можно получить вычет на убытки. Декларацию 3-НДФЛ можно подать несколькими способами: на «Госуслугах» или в МФЦ, в личном кабинете налогоплательщика или в инспекции по месту жительства.

Такой вычет предоставляется налогоплательщикам при покупке или продаже жилья.

✔️ При возведении или покупке любого жилья и участков для индивидуального жилищного строительства. Предельный размер такого вычета — 2 млн руб. То есть придется заплатить бюджету на 260 000 руб. меньше НДФЛ.

Важно: такой вычет дается налогоплательщику один раз, но в эту сумму можно включить несколько объектов недвижимости. Например, если купить квартиру за 1,8 млн руб., то оставшиеся 200 000 руб. вычета гражданин вправе получить при покупке еще одного жилья.

Кроме того, при покупке недвижимости в совместную собственность налоговый вычет применяется для всех собственников. Например, если оформить в собственность супругов по половине квартиры, стоящей 4 млн руб., каждый из них сможет получить вычет на 2 млн руб.

✔️ При покупке жилья с помощью ипотечного кредита в сумме затрат на погашение процентов. Максимальный размер вычета в таком случае составит 3 млн руб., или 390 000 руб. в пересчете на «живые» деньги.

Такой вычет предоставляется один раз и только для одного объекта недвижимости, на другие не переносится. При этом остаток допустимо переносить на последующие налоговые периоды. Зато этот вычет складывается с предыдущим, то есть вычет для одного налогоплательщика при покупке квартиры может достигать 5 млн руб.

✔️ Еще имущественный налоговый вычет полагается при продаже жилья (до 1 млн руб.) и другой недвижимости (до 250 000 руб.). Если жилье находится в собственности меньше пяти лет (три года для другого имущества), с его продажи надо платить НДФЛ. Вычет позволит платить налог с суммы на 1 млн руб. меньше.

Например, при продаже квартиры за 2 млн руб. придется заплатить не 260 000 руб. налогов, а только 130 000 руб. — налоговая база уменьшается на 1 млн руб.

Такой вычет можно получить в нескольких случаях.

✔️ При перечислении денег на благотворительность. Такой вычет снижает базу для подсчета налога на всю сумму пожертвования, но не более 25% от доходов.

✔️ При несении затрат на собственное образование или обучение детей, подопечных, братьев и сестер в возрасте до 24 лет (а с 2024 года — и на супругов тоже). Предельный размер такого вычета в 2023 году составляет 50 000 руб., но с 2024 года можно будет получить вычет до 110 000 руб. на образование каждого ребенка.

✔️ При оплате медицинских услуг и лекарственных препаратов за себя, супруга, родителей и детей в возрасте до 18 лет (24 лет в случае обучения по очной форме). Перечень медрасходов, по которым можно получить вычет, устанавливает правительственное постановление № 458.

✔️ При оплате физкультурно-оздоровительных услуг за себя и детей в возрасте до 18 (24) лет.

Вычет за оплату медицинских и физкультурно-оздоровительных услуг предоставляется в совокупном размере не более 120 000 руб. (с 2024 года — не более 150 000 руб.). При этом он не складывается с «образовательным» вычетом, поэтому максимальная выгода налогоплательщика только по социальным вычетам может составить 22 100 руб. за 2023 год (13% от 170 000 руб.). В 2024-м станет больше, но тогда предельный размер будет зависеть от числа обучающихся детей.

С 2024 года система получения социальных вычетов упрощается. Медицинские и образовательные организации смогут передавать в налоговую сведения о расходах налогоплательщиков самостоятельно, и гражданину останется только подать заявление на получение вычета, отмечает юрист налоговой практики Анастасия Локотко.

Распространенные ошибки и как их избежать

❌ Пропуск срока заявления налоговых вычетов. Получить налоговый вычет возможно не позднее трех лет с момента уплаты НДФЛ за налоговый период, в котором были понесены расходы, напоминает Роксана Тер-Никогосян. Таким образом, если заявить сейчас налоговый вычет по расходам, произведенным четыре года назад, налоговая правомерно откажет в предоставлении выплаты.

❌ Заявление вычета в случае, если налоговая база по НДФЛ отсутствует или минимальна. Налоговые вычеты позволяют уменьшить сумму доходов, облагаемых НДФЛ. В связи с этим крупные налоговые вычеты, например на покупку квартиры, не могут быть предоставлены в полном объеме в одном налоговом периоде, в котором сумма доходов гражданина меньше суммы такого вычета или доходы отсутствуют вовсе, отмечает Локотко.

❌ Отсутствие или ненадлежащая форма подтверждающих документов по любым категориям вычетов. Набор бумаг для разных вычетов отличается, отмечает Чугунов. Например, налоговая откажет, если для вычета в связи с переносом убытков гражданин предоставит брокерские отчеты без печатей и подписей сотрудников финорганизации или для вычета по медуслугам не приложит справки об оплате по специальной форме, добавляет Локотко.

Чугунов рекомендует после подачи документов отслеживать статус их принятия налоговым органом. Как правило, это можно делать в личном кабинете налогоплательщика. В противном случае процесс получения налогового вычета может растянуться на длительный срок, если документы по какой-либо причине не дошли до налоговых органов. Старший налоговый консультант Юлия Павлова советует подавать заявление на получение вычета через личный кабинет налогоплательщика на сайте ФНС. Там прописана подробная инструкция по требованиям. Кроме того, сама форма не позволит допустить многих ошибок, которые встречаются при «бумажном» обращении.

❌ Заявление к вычету расходов, которые налогоплательщик не понес. Например, при покупке квартиры с использованием средств маткапитала размер этой субсидии при подсчете вычета не учитывается. И если квартира была приобретена за 2 млн руб., 500 000 руб. из которых составили средства маткапитала, вычет предоставят только на 1,5 млн руб.

❌ Перенос социальных вычетов на будущие периоды. В отличие от других налоговых вычетов социальные можно заявить только за тот год, когда были понесены расходы. Например, если медуслуги оплачены в 2021-м, то заявить вычет на них можно только за 2021 год, но не за 2022-й. «В случае несения в одном налоговом периоде расходов на обучение или медуслуги в размере большем, чем предельный размер налогового вычета (50 000/120 000 руб.), заявление таких расходов в будущих налоговых периодах недопустимо», — добавляет Роксана Тер-Никогосян.

❌ Заявление о налоговом вычете при покупке недвижимости у родственников. В таком случае имущественный вычет не предоставляется.

Тер-Никогосян подчеркивает: право налогоплательщика на получение налоговых вычетов зависит от его налогового статуса. Так, вычеты вправе заявить только налоговые резиденты РФ, которыми признаются физлица, пребывающие на территории РФ в течение 183 дней в году и более.

Оспариваем отказ в вычете

Когда инспекция отказала в вычете, у налогоплательщика есть два варианта действий, отмечает советник налоговой практики Родион Шинкарев. Если налоговиков отказали потому, что не представлены какие-то документы, то имеет смысл подать уточненную декларацию с новым пакетом бумаг. Таким «опциональным досудебным порядком» советует пользоваться и Локотко, потому что зачастую причина отказа может быть крайне формальной. «Например, недавно налоговая прислала нашему клиенту отказ в налоговом вычете из-за того, что сотрудники одного отдела не успели в срок проверить декларации, потому сумма к возврату не отображалась во внутренних системах налоговой, которые автоматическом сформировали отказ в возврате средств. При этом право на вычет после окончания проверки декларации подтвердилось», — рассказывает юрист.

Если отказ не удалось преодолеть представлением новых или дополнительных документов, надо идти с жалобой в вышестоящий налоговый орган. Такую жалобу рассматривают от 15 до 30 дней. После этого этапа остается только судебный порядок.

У налогоплательщика есть три месяца на то, чтобы оспорить ненормативный акт налоговой в суде.

Пропущенный исковой срок можно восстановить, если своевременному обращению в суд препятствовали уважительные причины, например болезнь истца, служебная командировка и прочее, напоминает старший юрист Сергей Филиппов.

Судебная практика

Споры, связанные с вычетами, обычно решаются в пользу налоговых органов из-за ошибок налогоплательщиков, которые те допускают в заявлениях на получение вычетов, отмечает Локотко. Решения, принятые в пользу налогоплательщиков, как правило, касаются вопросов сопутствующего характера: например, квалификации недвижимости как жилой, разрешения вопроса о допустимости некоторых платежных документов в качестве бумаг, подтверждающих произведенные расходы, а также перераспределения имущественного вычета между супругами после начала процедуры возврата НДФЛ.

Налоговые службы тоже работают небезупречно и допускают ошибки. На одну из таких указал Седьмой кассационный суд общей юрисдикции, рассказывает Филиппов. Кассация признала незаконным решение об отказе в предоставлении имущественного вычета, которое мотивировалось тем, что гражданин получал его в несовершеннолетнем возрасте. Суд отметил, что родитель, использовавший право на имущественный налоговый вычет в связи с приобретением жилья ребенку, получил этот вычет в сумме расходов, понесенных только им. Потому сам ребенок не лишается права получить имущественный налоговый вычет в будущем, когда у него появятся источники собственного дохода, формирующие налоговую базу по налогу на доходы физических лиц.

При этом немного практики по налоговым вычетам есть и на уровне Верховного суда. ВС подтвердил право гражданина применить имущественный налоговый вычет при продаже имущества, полученного в счет оплаты имевшегося перед ним обязательства (п. 16 обзора). А в деле № 18-КГ17-92, рассмотренном коллегией ВС по гражданским делам, судьи признали: взаимозависимость сторон сделки по купле-продаже недвижимости, которая теоретически может повлиять на условия договоренностей, сама по себе не позволяет отказать в применении налогового вычета.

Есть позиция и Конституционного суда по обсуждаемой теме. КС в постановлении № 5-П от 9 марта 2021 года запретил привлекать граждан к уголовной ответственности, если они обратились в налоговую и получили вычет, на который не могли претендовать.