Наверняка узнать, что вы совершаете сделку с лицом, которое через несколько месяцев обанкротится, нельзя. Поэтому любая крупная сделка на вторичном рынке — это всегда риск, особенно если учитывать, как сейчас развивается практика по их оспариванию в банкротстве, говорит Александра Воскресенская, адвокат КА "Юков и партнёры". Если раньше процедуру зачастую использовали для освобождения от долгов при минимальных имущественных потерях, то сейчас на практике формируется прокредиторский подход, продолжает Эльдар Ахмеров, независимой юридической группы Независимая юридическая группа «Стрижак и Партнеры» Это означает наиболее полное удовлетворение требований кредиторов. Если обратиться к статистике, то ежегодно количество заявлений об оспаривании сделок должника только увеличивается, а суды все чаще удовлетворяют такие требования. Прошлый год «выпадает» из этой тенденции. Возможно, на цифрах отразился действовавший тогда банкротный мораторий.

Когда сделку могут оспорить?

❌ Чаще всего сделки купли-продажи должника в делах о банкротстве оспаривают в связи с неравноценным встречным исполнением. Для аннулирования сделки по этому основанию важны два условия: дата заключения договора (нужно, чтобы сделку совершили в течение 1 года до принятия заявления о банкротстве продавца) и сам факт неравноценности, объясняет Екатерина Замулина, юрист ПБ «Олевинский, Буюкян и партнеры». Неравноценность определяют по тому, насколько стоимость имущества по договору соотносится с рыночной. Так, будущий должник продал квартиру в Московской области за 650 000 руб., хотя на тот момент ее рыночная стоимость была 4 млн руб. Суды решили, что цена была явно занижена и признали сделку недействительной (дело № А41-29941/2017). Как отмечает Замулина, закон не устанавливает четкую разницу в ценах для признания неравноценности, этот вопрос остается на усмотрение суда. Согласно п. Постановления Пленума ВАС РФ от 16.05.2014 № 28, о наличии явного ущерба для общества свидетельствует совершение сделки на заведомо и значительно невыгодных условиях, например, если предоставление, полученное по сделке обществом, в два или более раза ниже стоимости предоставления, совершенного обществом в пользу контрагента. Эту позицию использовали суды в своих решениях по делам № А55-22185/2015, № А65-18389/2019. Но как критерий неравнозначности используется еще и процентное соотношение расхождения между рыночной и договорной ценой. Ахмеров проанализировал практику и вычислил, какую именно разницу между ценами суды признают неравноценной.

от 18 до 20% — разница не является существенной (позиция ВС по делу № А53-1203/2016, решение АС Поволжского округа по делу № А65-7317/2015, решение АС Центрального округа по делу № А23-1083/2015);

от 20 до 40% — суды оценивают неоднозначно (по делу № А43-15879/2016 расхождение в цене в 37% было признано несущественным, по делу № А71-11854/2015 расхождение в 34% было признано существенным);

более 40% — существенное занижение цены (решение АСГМ по делу № А40-49715/2016, позиция ВС по делу № А40-49715/2016).

Исходя из практики, эксперт говорит, что самым «безопасным» для покупателя будет занижение цены до 20%. Если разница больше, то риск оспаривания сделки увеличивается.

Алина Манина, руководитель практики сопровождения банкротств Alliance Legal Consulting Group считает, что часто продавцы сами просят занизить цену объекта, чтобы потом заплатить меньше налог с продажи. К примеру, если квартира стоит 9 млн руб., собственник предлагает 5 млн руб. указать в договоре как цену, а остальные 4 млн руб. передать наличными «за неотделимые улучшения».

Это неприемлемо, даже если вас будут убеждать в юридической чистоте такой сделки. Например, что на 4 млн руб. будет оформлено дополнительное соглашение, а за полученные деньги продавец предоставит собственноручную, правильно составленную расписку.

Манина предостерегает, что если продавец в дальнейшем обанкротится, то эту сделку обязательно признают недействительной, ведь квартиру продали по заниженной стоимости. С этим согласна и Замулина. По ее словам, доказать, что реально квартира была продана за другую сумму, будет практически невозможно. Так, по делу № А41-66664/2017 суды отвергли доводы покупателя о том, что реально за квартиру он заплатил в два раза больше, чем указано в договоре. В итоге сделку признали недействительной.

❌ Еще одно популярное основание для признания сделки должника недействительной — ее совершение в целях причинения вреда имущественным правам кредиторов. Такая сделка должна быть совершена в течение трех лет до принятия заявления о признании должника банкротом, а покупатель при этом знал или должен был знать о цели продавца. По этому основанию сделку аннулируют, если:

- покупатель не заплатил ни копейки. Управляющий оспорил сделку купли-продажи квартиры в Санкт-Петербурге. Дело в том, что имущество зарегистрировали на нового собственника, а оплату за нее он так и не произвел (дело № А56-22745/2019);

- форма расчетов была нестандартной. Так, по делу № А40-270147/2018 будущий банкрот ООО «Крон» решила инвестировать в строительство офисно-жилого комплекса. Застройщику общество перечислило 75 млн руб., а потом договор расторгли. Выплаченную сумму застройщик обязался вернуть. Но в итоге «расплатился» векселями третьих лиц. Конкурсный управляющий оспорил сделки, решив, что они наносят вред кредиторам. Суды с ним согласились;

- должник подарил имущество. Большая вероятность, что оспорят сделку дарения с аффилированным лицом. Будущий банкрот за два года до процедуры переписал дом и земельный участок, на котором он был расположен, на жену. Суды решили, что супруга должна была знать, что у мужа есть финансовые проблемы и, возможно, он станет банкротом. Экономколлегия ВС, до которой дошел этот спор, подчеркнула, что «кризисная ситуация, как правило, не возникает одномоментно, ей предшествует период снижения прибыльности, который переходит в стадию объективного банкротства» (дело № А53-15496/2017).

❌ Оспорить могут и мнимую сделку, то есть совершенную только для вида. Так, в рамках дела о несостоятельности № А33-26650/2016 стало известно, что сначала с будущего банкрота кредитор решил взыскать убытки в 2,6 млн руб. через суд. После возбуждения дела должник продал свой автомобиль марки Citroen. Но во время процедуры управляющий выяснил, что машиной мужчина фактически пользовался еще почти 3 года.

❌ Недействительной признают и притворную сделку. Фактически это маскировка других сделок, которые стороны в действительности собираются совершить. Так, по делу № А65-14835/2019 суды признали притворной цепочку сделок купли-продажи автомобиля Lexus. За 4 года у элитного автомобиля сменилось четыре владельца. Три инстанции решили, что вся эта цепочка была нужна, чтобы прикрыть истинную — безвозмездный вывод имущества должника. Так суды решили потому, что первый покупатель не смог доказать, что на самом деле передавал деньги по договору.

А если должник добросовестный?

Но что если вы не помогали должнику «вывести» имущество, не получали недвижимость в подарок и даже цена сделки обычной по меркам рынка? Чтобы не лишиться и покупки, и денег в результате приобретения имущества «с историей», покупатель должен действовать добросовестно и с «должной осмотрительностью». Так считают суды. Это значит, что на этапе подписания договора новый собственник должен предпринять все меры, необходимые для проверки чистоты сделки.

В настоящее время стандарт добросовестности покупателя достаточно повышенный, что предполагает наибольшую осмотрительность покупателя при совершении сделки и проведение не формальной проверки документов, а детальной дополнительной проверки с целью установления юридической чистоты сделки.

Согласно разъяснениям Пленума ВАС, Пленума ВС в постановлении от 29.04.2010 № 22, чтобы доказать добросовестность покупателя, нужно представить платежные поручения, кассовые чеки и другие доказательства, которые подтверждают оплату по договору. Еще важно доказать финансовую возможность приобретения и отсутствие аффилированности между продавцом и новым владельцем. Но, как говорит Александр Симонов, партнер независимой юридической группы Независимая юридическая группа «Стрижак и Партнеры» , на практике суды расширили круг условий, которые позволяют признать покупателя добросовестным. К таким условиям относится:

- проведение покупателем проверки полномочий продавца (дело № А03-16038/2016);

- ознакомление покупателя с правоустанавливающими документами на имущество (дело № А12-1534/2020);

- осмотр покупателем или доверенным лицом имущества перед совершением сделки (дело № А33-4417/2018);

- получение выписок из ЕГРН, реестра уведомлений о залогах движимого имущества (дело №А60-2733/2020);

- проверка финансового состояния продавца (дело № А27-25291/2018);

- поиск информации о наличии/отсутствии сведений о споре в отношении приобретаемого имущества (дело № А40-157934/2015).

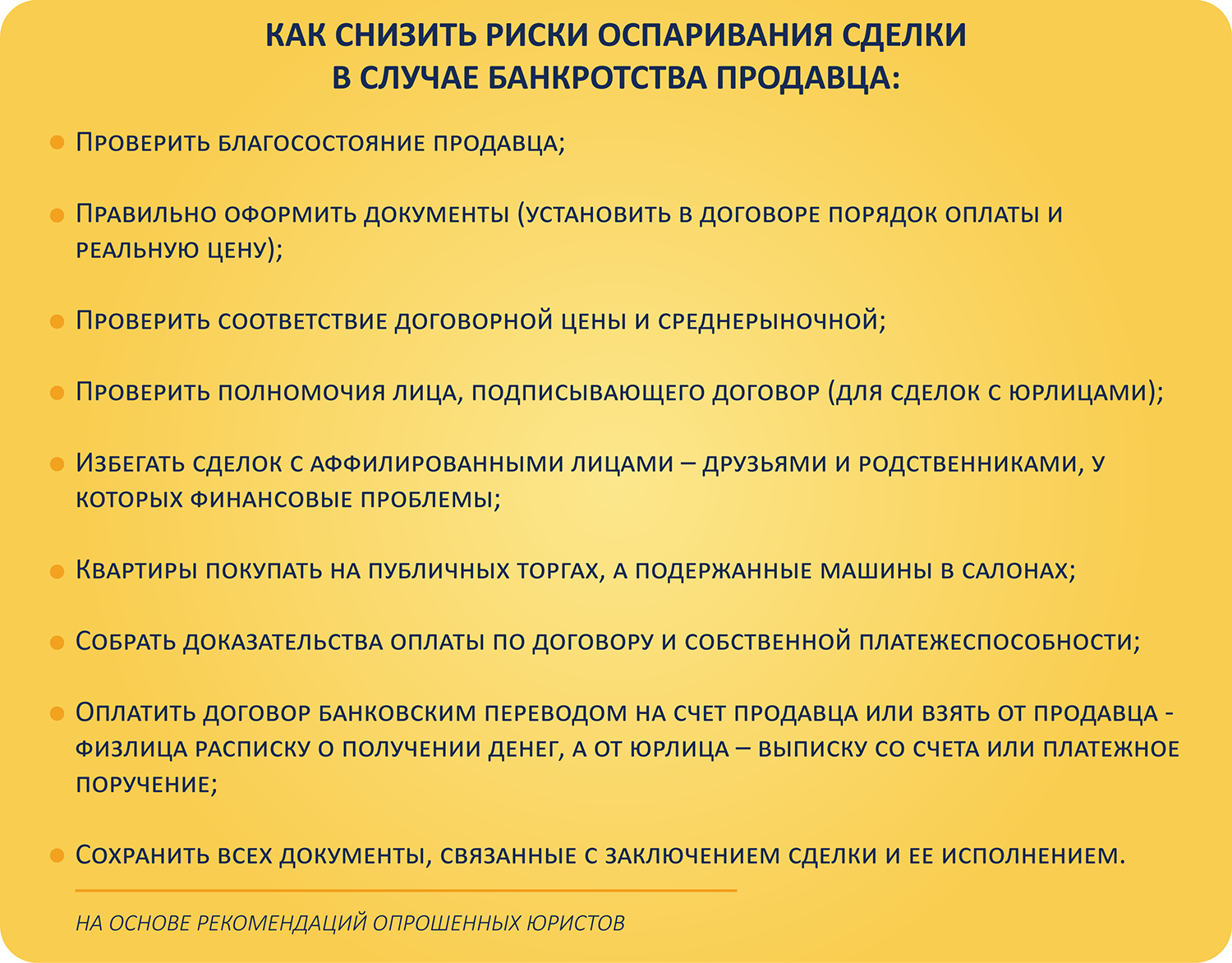

Симонов объясняет, что для признания нового собственника добросовестным не всегда нужна совокупность всех перечисленных условий, но их соблюдение позволит покупателю избежать оспаривания сделки. Юристы поделились алгоритмом действий, который снизит риски лишиться покупки, если продавца признают банкротом.

Советы для тех, кто собирается совершить сделку

Покупателю важно быть осмотрительным, а значит, выяснить все об имуществе и самом продавце до совершения сделки. Проверять имущество и оценивать возможное банкротство продавца можно как самостоятельно, так и с помощью специалистов. Можно обратиться к нотариусу, который проверит отчуждаемую недвижимость на предмет продажи, дарения другим лицам и найдет сведения о нахождении имущества в залоге, споре или под арестом или об обременении правами третьих лиц. Обращение к нотариусу суды признают признаком добросовестности. Ахмеров говорит, что сейчас многие юридические компании оказывают такую услугу, как Due Diligence. Она представляет собой правовой аудит, всестороннюю проверку участника сделки и оценку сведений о продаваемом активе. Не скупиться на проверку советуют и другие эксперты.

При покупке дорогостоящего имущества на вторичном рынке никогда нельзя полагаться на заверения продавца или риелтора, однозначно стоит провести комплексную проверку на наличие рисков оспаривания сделки. Расходы на проверку будут несоизмеримо малы по сравнению с ценой сделки, которая может превратиться в полный провал.

✔️ В первую очередь покупателю нужно проверить имущество, которое вы планируете приобрести. По сути, это универсальное правило при совершении любой сделки. Нужно запросить у продавца комплект документов: бумагу, которая подтверждает право собственности, в отношении автомобиля — обязательно проверить ПТС, если речь о недвижимости, то запросить расширенную выписку из ЕГРН. Юлия Литовцева, партнер и руководитель практики банкротства и антикризисной защиты бизнеса Пепеляев Групп , говорит, что при анализе выписки из ЕГРН нужно обратить особое внимание на частоту смены собственников. Если продавец приобрел актив недавно либо до него квартиру несколько раз перепродавали за короткий промежуток времени, то это тревожный знак. «Наверняка с имуществом что-то не так с точки зрения титула, физических свойств, финансового положения прежнего правообладателя, добросовестности участников цепочки сделок», уверена Литовцева. Журавчак рекомендует еще уточнить форму оплаты сделки на предыдущем этапе и ее факт.

Проблемы у добросовестного покупателя могут возникнуть, даже если продавец не сможет обосновать в суде, откуда у него в свое время появились наличные деньги на покупку. Конечно, если покупка не была оплачена предыдущим продавцом, это тоже риск для покупателя.

✔️ Стоит выяснить и то, почему собственник решил продать актив. Часто встречаются объявлении о продаже машин по приятной цене с отметкой «срочно нужны деньги». Сама по себе такая формулировка уже может означать, что у продавца есть некоторые финансовые трудности, считает Ахмеров. Это не значит, что нужно игнорировать все предложения о продаже имущества по цене ниже рыночной. Не исключено, что продавец добросовестный и ему нужны деньги по объективным причинам — переезд, срочное лечение и так далее. Но к таким объявлениям нужно относится настороженно. «Покупатель, приобретая исправное имущество со значительным дисконтом, не мог не осознавать, что сделка нарушает права и законные интересы кредиторов должника. Действуя разумно и добросовестно, покупатель должен был поинтересоваться целью продажи автомобиля на подобных условиях, определить из общедоступных источников сведения о его средней рыночной стоимости», указал Арбитражный суд Западно-Сибирского округа по делу № А45-26468/2019.

✔️ Затем важно проверить финансовое состояние должника. Ахмеров считает, что практика свидетельствует о фактическом существовании презумпции виновности, то есть каждого продавца необходимо подозревать в будущем банкротстве. А Журавчак считает, что это может помочь, даже если само банкротство произойдет намного позже: покупатель будет иметь доказательства, что проявил осмотрительность и действовал добросовестно. Вадим Бородкин, советник Orchards , предлагает запрашивать у продавца отчет из бюро кредитных историй. Но в нем не отражаются задолженности перед физическими лицами, и действующий владелец актива может отказаться.

Очевидно, что продавец, заинтересованный в продаже имущества, вряд ли раскроет перед покупателем информацию о наличии финансовых трудностей, но соответствующую проверку покупатель может провести и без его участия.

Чтобы проверить физлицо, нужно знать его фамилию, имя, отчество и паспортные данные. Ахмеров говорит, что копию паспорта продавец обязан предоставить потенциальному покупателю. Обладая такой информацией, покупатель сможет проверить продавца на сайте ФНС России, ФССП России (на предмет действующих исполнительных производств), в картотеке арбитражных дел или на сайтах судов общей юрисдикции по месту регистрации продавца (на предмет наличия возбужденных гражданских и арбитражных дел о взыскании задолженности). Симонов считает важным проверить гражданина на предмет участия в юридических лицах в качестве учредителя, руководителя или акционера. Ведь его теоретически могут привлечь к «субсидиарке», что впоследствии приведет к банкротству самого продавца и оспариванию сделок, совершенных в отношении личного имущества.

Если речь про юрлицо, то можно использовать сервис «Прозрачный бизнес» — государственный информационный ресурс бухгалтерской (финансовой) отчетности на официальном сайте ФНС России и бесплатный сервис по проверке контрагентов. Сведения о компании можно почерпнуть с помощью специальных сервисов, таких как Сasebook. Из них можно узнать о наличии банкротства продавца, проанализировать и сравнить значения показателей, определяющих финансовое состояние за несколько периодов, и оценить риски возникновения неплатежеспособности продавца. Станислав Петров, партнер Инфралекс говорит, что на практике суды признают, что покупатель был осведомлен о признаках банкротства продавца, если на Федресурсе и в «Коммерсанте» появились публикации о введении в отношении должника процедуры наблюдения (№ А40-69663/2017). Иногда суды также признают таким доказательством сведения из картотеки арбитражных дел о возбуждении дела о банкротстве должника (№ А62-7960/2017), но такая практика не является единообразной, признает эксперт.

Воскресенская советует дополнить договор купли-продажи заверениями об обстоятельствах, а именно, что у продавца нет проблем финансового характера (кредиторская задолженность, просуженная задолженность). И предусмотреть санкции на случай нарушения этих гарантий. Эксперт признает, что уже во время банкротства продавца это вряд ли спасет, но, возможно, отпугнет неблагонадежных продавцов.