Имущества и работников нет, а судебный акт есть

Во время выездной проверки инспекция оштрафовала компанию «ОВК-Строй» на 6,7 млн руб., а еще потребовала доплатить недоимку и пени по налогам на общую сумму 22 млн руб. Поводом послужила сделка с субподрядчиком «Стройторг-Плюс» по постройке овощехранилища. По ним фирма оформляла вычет НДС и расходы, входящие в налогооблагаемую базу. Инспекция посчитала договорные отношения фиктивными, ведь контрагент не платил аренду за помещение, где он находился, и за ним не числилось никакого имущества. При этом акты приемки работ между фирмами были подписаны. Не согласившись с доначислениями, организация обратилась в суд (дело № А12-19911/2022).

Первая инстанция и апелляция согласились с решением инспекции и не стали его отменять. Они подтвердили, что «ОВК-Строй» не имел необходимой техники, материалов и сотрудников для заказов подрядчика. Еще у компании не было документов, подтверждающих выполнение работ контрагентом. При этом истец мог сделать их сам, ведь у него были все нужные для этого ресурсы.

Кассация решения нижестоящих судов отменила, поскольку ранее АС Волгоградской области уже рассматривал спор между этими предприятиями и оценил договорные отношения сторон, взыскав в пользу субподрядчика задолженность (№ А12-3558/2021). По мнению Арбитражного суда Поволжского округа, вступивший в силу судебный акт подтверждает реальность хозяйственных операций между сторонами. Довод налоговой об отсутствии ресурсов для выполнения работ кассация отклонила, пояснив: «Стройторг-Плюс» мог привлечь субподрядчиков.

Неправильно определили преюдицию

В жалобе в Верховный суд инспекция настаивала, что у другого дела иные предмет и основание и в нем не доказана реальность взаимодействия контрагентов. Экономколлегия с такой позицией согласилась. Она отметила: результат рассмотрения гражданско-правового дела без исследования доказательств в рамках налогового спора не имеет преюдициальное значение при оценке действий компании в процессе уплаты сборов. Решение в споре о взыскании убытков имеет другой предмет и основание иска, а еще не учитывает налоговые последствия сделок применительно к требованиям НК.

Две инстанции отклонили аргументы «ОВК-Строй», поскольку их опровергали другие доказательства: бухгалтерские документы компании, свидетельские показания и материалы встречных проверок контрагентов. А кассация дала другую оценку фактическим обстоятельствам, основываясь на выводах суда по гражданско-правовому делу. В итоге ВС отменил постановление кассации и согласился с законностью штрафа для фирмы, оставив в силе акт апелляции.

«Оценка правомерности действий налогоплательщика предполагает оценку заключенных им сделок, которые должны не только формально соответствовать законодательству, но и быть реальными и не вступать в противоречие с общим запретом недобросовестного осуществления налогоплательщиком своих прав», — указал ВС.

Мнение юристов

Пожалуй, это первый случай, когда такая ситуация попадает на рассмотрение экономколлегии, но точно не единственный в судебной практике, отмечает старший партнер Пепеляев Групп Сергей Савсерис.

Просудиться по гражданско-правовому спору – это достаточно распространенная идея, которая всегда витает в воздухе в ситуации, когда налоговые органы ставят под сомнение реальность исполнения по договору.

Экономколлегия сделала важный вывод о том, что установленные в гражданско-правовом споре обстоятельства, даже если налоговый орган привлечен в качестве третьего лица, не имеют преюдициального значения для налогового спора. Помимо этого, нужно понимать, что в коммерческом и налоговом споре совершенно разные предметы, обращает внимание Савсерис. В первом рассматривается вопрос о том, выполнены ли работы и есть ли основания для взыскания долга. И поскольку спор исключительно документальный, то, если нет заявления о невыполнении работ, суду ничего не остается, кроме как удовлетворить требования. В налоговом споре устанавливается, кто выполнил договор и совпадает ли реальный исполнитель со стороной соглашения. Именно из-за такого несовпадения инспекция и суды отказывают в вычетах на основании подп. 2 п. 2 ст. 54.1 НК.

Для налоговых споров по операциям с «техническими» компаниями характерны специфические предмет и основание иска. В частности, в них имеет значение не только факт выполнения работ, но и прямая связь между результатом и конкретным исполнителем. Важны и другие обстоятельства: проявление должной осмотрительности, ущерб для бюджета и отсутствие сделок с целью налоговой экономии.

Такой подход, с одной стороны, будет служить барьером для незаконных попыток закрепить нужные факты в рамках «искусственных» судебных разбирательств, а с другой — усложнит добросовестным налогоплательщикам работу по доказыванию своей позиции, считает Кожевников.

В силу закона (п. 2 ст. 69 АПК) преюдициальный характер имеют судебные акты по делу, сторонами по которому выступают те же лица. В настоящем случае гражданско-правовой спор шел между двумя контрагентами: налогоплательщиком и его спорным поставщиком. Тогда как в налоговом споре одной из стороной была налоговая.

Также ВС напомнил и о недопустимости переоценки кассацией выводов нижестоящих инстанций. В силу положений ч. 2 ст. 287 АПК и п. 2 ст. 69 АПК, согласно которым установленные судебным актом обстоятельства не подлежат новому доказыванию. Ведь ранее суды установили характер отношений между налогоплательщиком и его контрагентом, и если они пришли к выводу о недоказанности реальности сделки, то кассация не могла их переоценивать, отмечает Коршакова. Косвенно этот вывод подтверждает постановление Пленума ВС № 10 по делам о защите собственности: споры о праве на имущество не имеют обязательного характера для тех, кто в них не участвовал. При этом, если суд в споре с такими лицами придет к иным выводам, нежели к тем, что есть в акте по ранее рассмотренному делу, он должен указать свои мотивы. Таким образом, гражданско-правовой спор между сторонами может дополнительно подтверждать реальность отношений между сторонами, но не иметь преюдициального характера для налогового спора, резюмировала эксперт.

Доказываем реальность отношений: рекомендации

По мнению Савсериса, самый простой способ — иметь реальные отношения с настоящими компаниями. Тогда вся необходимая доказательственная база появится естественным образом, уверяет эксперт. В частности, будет понятно, где и как заказчик нашел подрядчика, будут «следы» обсуждения и заключения договора, торга, еще в почте и телефоне останется история контактов и писем.

Для защиты подрядных отношений Кожевников советует показать, что у контрагентов были необходимые ресурсы и экономическая состоятельность. Например, это подтвердят договоры аренды оборудования и складов, заключенные компанией с третьими лицами. Еще доказать участие в выполнении спорных работ можно журналами пропускного режима на объект, показаниями сотрудников налогоплательщика в части взаимодействия с другой стороной на стадии приемки. Нелишним будет показать согласия заказчиков на привлечение конкретных субподрядчиков. Не стоит забывать и о доказательствах отбора поставщика в рамках конкурсной процедуры. Для этого Коршакова предлагает представить тендерную документацию и другие бумаги, свидетельствующих о выполнении know-your-client-процедур (проверка подозрительности клиента). Еще юрист предлагает обратить внимание и на слабые стороны в аргументации инспекции. По ее опыту, налоговая часто оспаривает сделки выборочно (например, 30 перевозок из 1000), после чего применяет полученные выводы ко всему объему.

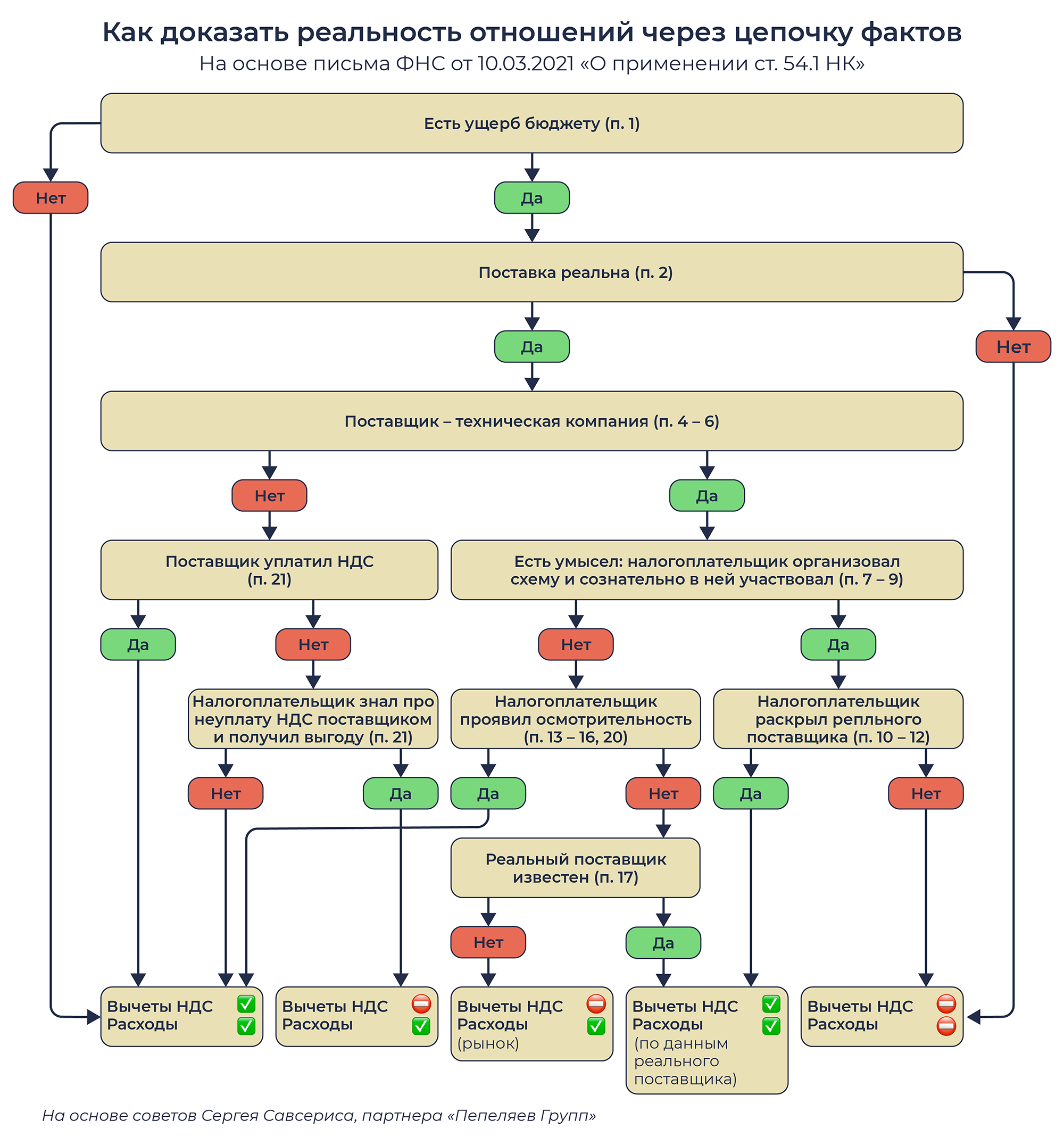

Но если при налоговой проверке компании предъявили обвинения в неосмотрительности, ей ничего не остается, кроме как доказывать поочередно цепочку фактов, изложенных в письме ФНС «О применении ст. 54.1. НК».