О защите прав страхователей можно услышать часто, однако когда дело доходит до прав страховых организаций, выясняется, что в нынешнем правовом регулировании немало пробелов и ни законодатель, ни суды пока не определились, как решать накопившиеся у страховщиков правовые вопросы. В ходе организованной "Право.ru" конференции "Правовые вопросы в страховании" представители бизнеса, академического сообщества и юридические консультанты обсудили актуальные вопросы в сфере имущественного и личного страхования и судебную практику.

Страховка под запретом

Согласно п. 1 ст. 932 ГК, страхование ответственности за нарушение договора допускается в случаях, предусмотренных законом. Случаев таких, казалось бы, немало, однако их существенно меньше, чем ситуаций, с которыми приходится сталкиваться в ходе гражданского оборота. Итог – запрет на страховку "по умолчанию" и отсутствие четкого понимания того, в каких же ситуациях страхование разрешено. В итоге страхование тормозится там, где оно, казалось бы, нужно больше всего – например, в сфере перевозок и экспедиции. Фактически страховые компании продают им страховки, но по факту выплату можно и не получить. Юрий Фогельсон, профессор Высшей школы экономики, убежден: запрет, который появился в 1990-х годах, – бессмысленный.

"Сам договорный характер ответственности никакого специального влияния на риск не оказывает, и нынешнее регулирование не имеет социально-экономического смысла", – убежден он. Частично решили вопрос суды, признавшие, что запреты страхования не применимы к перевозчику, поскольку страхуется не только ответственность, но и имущество, а ссылка на п.1 ст. 932 ГК недобросовестна: страховщик – профессиональный игрок рынка – сам же предложил договор и не должен ссылаться на его ничтожность. Вопрос оказался решен не только для перевозчиков, но и для других видов страхования: ответственность ЧОП, ответственность за вред, причиненный недостатками товаров, работ, услуг (Президиум ВАС РФ в Постановлении № 16996/09). Однако в целом проблема остается.

Советы страховщикам, которые хотят страховать договорную ответственность:

Советы страховщикам, которые хотят страховать договорную ответственность:

1. В правилах страхования деликтной ответственности пишите объект страхования туманно и не пишите исключение договорной ответственности;

2. Если надзор потребует текстуального исключения договорной ответственности, где-нибудь в расчете суммы выплаты включите словосочетание «предвидимые убытки»;

3. При больших выплатах, когда есть налоговый риск, получите юридическое заключение, в котором надо сослаться на практику страхования перевозчиков и на толкование contra proferentem.

– Юрий Фогельсон, профессор Высшей школы экономики

Анна Архипова, консультант Исследовательского центра частного права имени С. С. Алексеева при Президенте РФ, рассказала о понятии "несправедливых условий" договоров страхования и о том, как это понятие трактуется в праве ЕС и российском праве. Она обратила внимание на отличия в регулировании и рассказала, как суды оценивают договоры страхования. Нынешняя практика вмешательства в договоры страхования хаотична, считает Архипова. Чаще всего используется судами ст. 16 закона о защите прав потребителя, но проблема здесь в слишком широком трактовании нормы. Используется и ст. 428 "О договоре присоединения" в случаях, "когда противоречий тексту закона нет, но есть несправедливость". Эти два основания судам смешивать не стоит, уверена Архипова, хотя на деле это часто происходит: надо исходить из того, есть ли противоречия в законе, и применять одно из двух. Причем развитие практики по ст. 428 она видит как благо и для страхователей, и для страховщиков: "Там чётко прописано, что делать и как".

Страховка как вложение

О договорах инвестиционного страхования рассказал Алексей Алтухов, руководитель проектов, АК "Павлова и партнеры". Инвестстрахование жизни набирает обороты, и его бурный рост во многом связан с тем, что его рассматривают именно как инвестпродукт в страховой оболочке – альтернативу депозиту или ПИФам.

О договорах инвестиционного страхования рассказал Алексей Алтухов, руководитель проектов, АК "Павлова и партнеры". Инвестстрахование жизни набирает обороты, и его бурный рост во многом связан с тем, что его рассматривают именно как инвестпродукт в страховой оболочке – альтернативу депозиту или ПИФам.

Причины споров о взыскании части инвестиционного дохода страховщика – сложность порядка расчета инвестиционного дохода, непрозрачность инвестирования в инструменты рискового фонда и отсутствие документального подтверждения значений отдельных элементов формулы расчета инвестиционного дохода, разъяснил Алтухов.

Доход по таким договорам зависит от управления рисковым фондом, это обязательно надо донести до страхователя, чтобы минимизировать судебные риски, подчеркнул Алтухов: если базовый актив падает, дохода не будет, и страхователь должен это понимать. Однако и перегружать договор формулами не стоит: это, скорее всего, поможет оппонентам в суде.

Рынок страхования жизни вырос на 59%, это крупнейший сегмент страхового рынка – и это не только российская, но и общемировая тенденция. Давид Габелая, руководитель практики судебных споров, АК "Павлова и партнеры", рассказал о вопросах ограничения свободы договора при формировании условий договора страхования, сосредоточившись на договорах личного страхования и наиболее частых спорных условиях.

Рынок страхования жизни вырос на 59%, это крупнейший сегмент страхового рынка – и это не только российская, но и общемировая тенденция. Давид Габелая, руководитель практики судебных споров, АК "Павлова и партнеры", рассказал о вопросах ограничения свободы договора при формировании условий договора страхования, сосредоточившись на договорах личного страхования и наиболее частых спорных условиях.

Страховщики, как правило, исключают ряд случаев из страхового покрытия, и суды понимают, что это своего рода инструмент, определенная конструкция, которая позволяет страховщику избежать выплаты, заметил Габелая, и может ограничить его использование. При этом есть условия, которые универсальны для всех – например, непризнание страховым случаем события, при котором лицо было в состоянии алкогольного опьянения. В такой ситуации, когда речь идет о ДТП, суды единогласно признают, что случай не страховой. Но если речь идет о другом, ссылаться на опьянение для исключения случая из страхового покрытия неэффективно – суды не видят причинно-следственной связи, заметил он.

Другое универсальное для страховых условие – так называемая декларация застрахованного лица. В суде все ссылки на ложную информацию в декларации оказываются бесполезными и выплаты избежать не помогут, заметил Габелая.

Судебная практика

Поскольку в законодательстве, касающемся страхования, достаточно пробелов, особое внимание эксперты в этой области уделяют судебной практике по страховым спорам. Константин Савин, адвокат, АК "Павлова и партнеры", рассказал о процессуальных аспектах рассмотрения страховых споров: третейской оговорке, праве на иск, составе участников, распределении бремени доказывания, роли в споре эксперта и специалиста.

Поскольку в законодательстве, касающемся страхования, достаточно пробелов, особое внимание эксперты в этой области уделяют судебной практике по страховым спорам. Константин Савин, адвокат, АК "Павлова и партнеры", рассказал о процессуальных аспектах рассмотрения страховых споров: третейской оговорке, праве на иск, составе участников, распределении бремени доказывания, роли в споре эксперта и специалиста.

Что касается допустимости рассмотрения страхового спора в третейском суде, то действующее законодательство запрета на это не содержит, заметил Савин. Тем не менее это может оказаться обременительным для потребителя – для него не будет действовать ряд гарантий, распространяющихся на него в обычном суде, размер судрасходов может оказаться выше, а пошлину придется заплатить полностью. Как правило, в спорах, касающихся третейской оговорки, суды встают на сторону потребителя, заметил Савин. При этом критерий действительности третейского соглашения заключается в том, что оно заключено до или после возникновения оснований для иска.

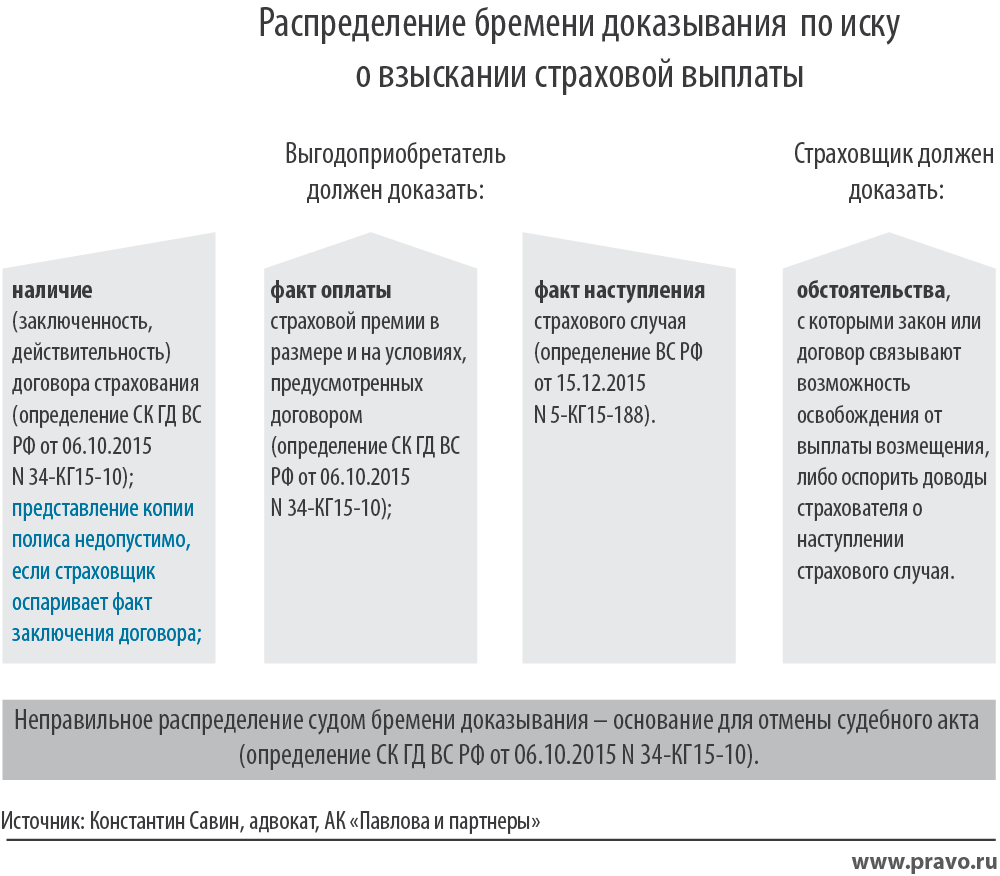

Другой блок процессуальных вопросов – распределение бремени доказывания по иску о взыскании страховой выплаты.

Положительный исход дела зависит и от состава участников спора. Если истец сформировал некорректный состав ответчиков, то в иске должно быть отказано.

Ольга Жирнова, начальник управления правового сопровождения корпоративных убытков СК Allianz, привела ряд примеров из практики, касающихся специфики рассмотрения страховых споров, а также предупредила: не надо перегружать страховой договор случаями, которые не наступят. Это выглядит как навязывание рисков. Страховая компания – профессиональный участник рынка, и все неточности будут трактоваться в пользу клиента.

Сергей Левичев, руководитель практики по банкротству, АК "Павлова и партнеры", рассказал собравшимся с помощью разработанной компанией системы Legal Chain, как найти квалифицированных юристов в регионах, что особенно актуально для страховщиков.

Страховщик в полях

Сергей Денисов, начальник управления судебной защиты, СК "РСХБ-Страхование", рассказал о новом в страховании – страховании сельхозрисков. Эта разновидность услуги, типичный пример которой – защита от катастрофических последствий природных явлений – появилась только в 2012 году. На сегодня это единственный вид страхования, по которому число решений в пользу страховщиков больше, чем в пользу страхователей, заметил Денисов. Страховые суммы же исчисляются миллионами и десятками миллионов, так что страховщики вынуждены уделять много внимания заключению договоров – чем выше риск, тем тщательнее подход.

ЧИТАЙТЕ ТАКЖЕ

В суде тем, кто занимается страхованием сельхозрисков, Денисов советует делать упор на то, что правила игры для страховщика создает государство. "Мы приобщаем к материалам дела правила страхования, и на титульном листе стоит отметка – ссылка на то, что правила прошли экспертизу и согласованы министерствами и Центробанком и, что особенно важно, противоречий законодательству в правилах не выявлено". Это помогает судье увидеть, что компания добросовестна. Помогает и то, что оппоненты, привыкшие к выигрышным делам по автостраховкам, плохо готовятся к "сельскохозяйственным" спорам. "Хотя уровень растет", – признал Денисов.

Страховщики против мошенников

Поговорили участники конференции и о борьбе со страховым мошенничеством и страховым экстремизмом, которые, по признанию участников, вытягивают из компаний значительные ресурсы.

20%

выплат страховых компаний приходится на случаи страхового мошенничества, по оценкам страховщиков

Лариса Силаева, начальник юридического отдела, СК "БАСК", рассказала об опыте борьбы с подобными явлениями. Используются как активная борьба – через уголовное дело, так и попытки доказать ложность сведений в гражданском судопроизводстве. Второе проходит успешнее: по признанию Силаевой, инициированные уголовные дела можно пересчитать по пальцам одной руки.

Денисов отмечает, что бороться с явлением можно, но объем работы велик, а потому надо качественно подходить к урегулированию споров. Денис Логачев, начальник юридического департамента, "АСКО-Жизнь", отметил и значительную долю потребительского экстремизма в страховании. "Это говорит о том, что в рамках определенного вида страхования есть проблема, пробел", – справедливо заметил он.