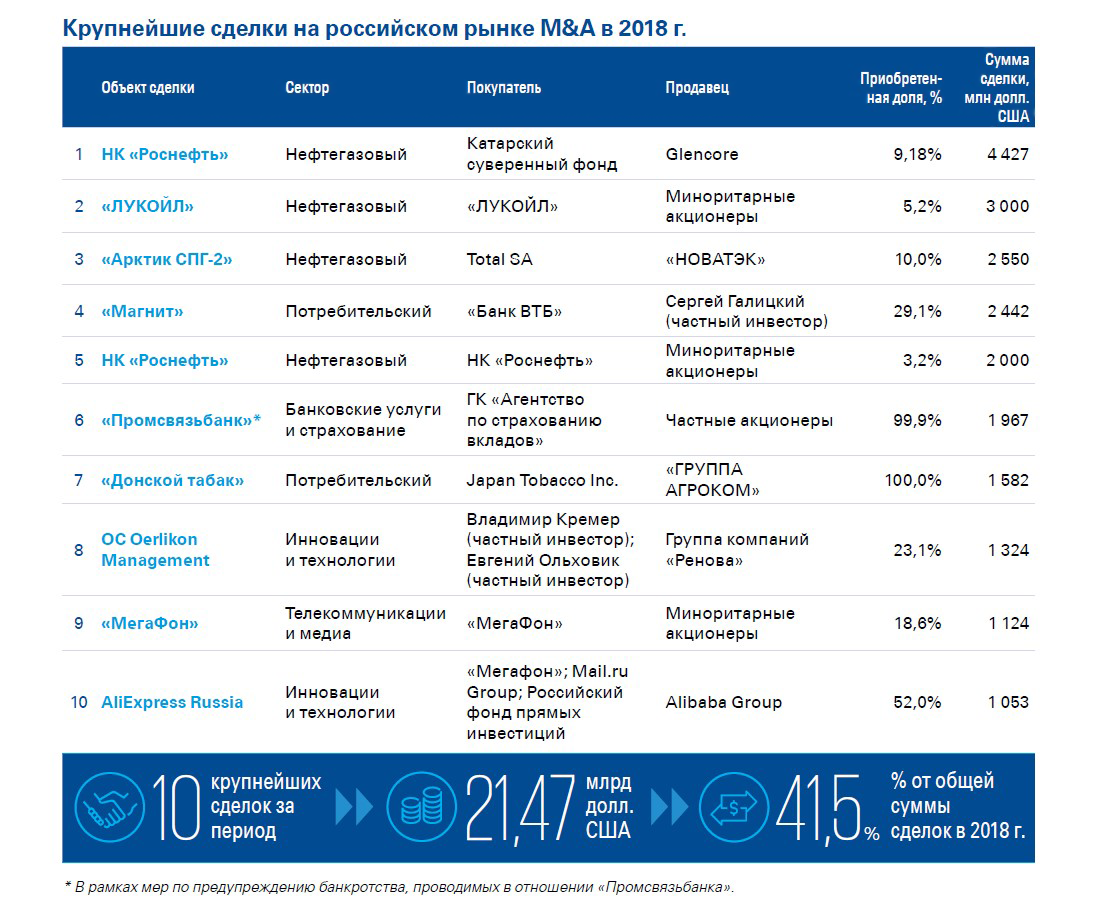

В обзоре к рейтингу Chambers Global 2019 говорится, что российский рынок слияний и поглощений показал рост на 134% по стоимости сделок. Ведущими в этом сегменте стали следующие отрасли: энергетика и природные ресурсы, информационные технологии и розничная торговля. По исследованию КПМГ в 2018 году провели 652 сделки против 552 в 2017. Главной тенденцией, по их мнению, стала консолидация активов. Компании часто прибегали к выкупу собственных акций: значительные пакеты собственных ценных бумаг у миноритариев купили «Роснефть», «Мегафон» и «Лукойл».

На конференции Антон Коннов, партнер Allen & Overy, рассказал об общих тенденциях глобального рынка M&A. В частности, и в России, так как не все паттерны характерны для локальной действительности. В общей картине Коннов отметил, что уверенный настрой участников рынка приводит к росту числа аукционов (что при этом не так характерно для России). В тезисах он также указал, что более половины сделок по приобретению акций непубличных компаний являются дополнительными приобретениями (bolt-on). Отдельно он коснулся механизма выплат. Для России и США характерным остается механизм корректировки цены, при этом в Европе и Азии прибегают к так называемому locked box, когда цена изначально фиксированная. Отдельно эксперт подчеркнул, что большое количество сделок адаптируется под продавца, то есть происходит сдвиг в сторону условий, которые ему выгодны.

Геополитические факторы оказывали несущественное влияние на сделки. Мы ожидаем изменений: Brexit и торговые войны между США и Китаем могут повлиять на эту тенденцию

Антон Асосков, д. ю. н., профессор кафедры гражданского права юридического факультета МГУ, профессор кафедры международного частного права Исследовательского центра частного права им. С. С. Алексеева, в своем выступлении рассказал в том числе о Гонконгском международном арбитражном центре. В апреле этого года Минюст выдал ему разрешение администрировать споры. Это первый случай в российской истории. «Тенденция идет по пути постепенной либерализации. Рынок арбитражных институтов очень конкурентный, и я уверен, что другие не отдадут китайскому игроку такое преимущество, как российский рынок, и тоже постепенно придут на него», – считает Асосков.

Олеся Мильчакова, начальник управления контроля иностранных инвестиций ФАС России, подробно напомнила участникам конференции о запрете на совершение сделок, в итоге которых устанавливается контроль над стратегическим обществом со стороны иностранного государства, международной организации, организаций под их контролем, а также для иностранных инвесторов, не раскрывающих информацию о структуре владения ими. В отдельных случаях сделку выносить на рассмотрение правительственной комиссии (даже если речь не идет о контрольном пакете акций), если компания является стратегическим обществом. Такой же порядок предусмотрен для нестратегических обществ, но компаний, которые участвуют в реализации государственных программ, проектов, являются градообразующими предприятиями, занимают доминирующее положение на рынке или являются единственным российским производителем или поставщиком на рынке. К этим же случаям относятся организации, которые производят специализированную продукцию гражданского назначения, которая может быть использована в военных целях.

Алексей Жуков, директор отдела налогообложения сделок M&A Технологии Доверия , рассказал, что практика по налоговым спорам ухудшается и сейчас около 85% судебных споров складываются в пользу налоговых органов. Он рассказал, что при проверках налоговая анализирует, как был найден поставщик и как налогоплательщик его проверил, а также какие функции выполняет контрагент и насколько реальны исполнения обязательств этим поставщиком. «Сигналами» для налоговых органов будут «классические» признаки: отсутствие штата сотрудников и активов, номинальный директор, перечисление средств компаниям-однодневкам или обналичивание и т. д.

Джонатан Бенсон, старший юрист Allen & Overy (Лондон), рассказал о влияниях санкций на рынок M&A, а также о типах самих санкций и их источниках. «Существующие в ЕС режимы в целом стабильны, но стоит учитывать Brexit и голосование в Совете Европы на этот счет, а в США надо иметь в виду, что внешняя политика Трампа подразумевает санкции как один из ее инструментов», – рассказал Бенсон. Он рекомендовал в условиях санкций при M&A продавцу переходить к раскрытию информации как можно раньше и стараться делать это адекватно, а также иметь четкую позицию по долговым соглашениям.

Покупателю стоит обращать внимание как на сторонние отчеты, так и проводить надлежащую проверку самостоятельно. Возможно, стоит использовать страхование W&I (Warranty and Indemnity Insurance – гарантийное и компенсаторное страхование).

Виктор Бирюков, руководитель направления сопровождения проектов развития, слияния и поглощения в компании «Сибур», также упомянул W&I-страхование и призвал российский рынок чаще к нему обращаться, так как локально оно пока широко не развито, в то время как за рубежом активно используется.

Алексей Мареев, старший юрист Allen & Overy, рассказал о развитии институтов российского права в контексте сделок M&A. «Теперь, когда законодательно урегулированы заверения об обстоятельствах, гарантии возмещения потерь, преддоговорная ответственность, счета эскроу, безотзывные доверенности и независимые гарантии, ключевым для дальнейшего развития этих инструментов является судебная и правоприменительная практика», – начал он.

В презентации он обратил внимание на потенциальные последствия широкого толкования п. 11 ст. 21 закона об ООО (ФЗ-14), в котором говорится, что «сделка, направленная на отчуждение доли или части доли в уставном капитале общества с ограниченной ответственностью, подлежит нотариальному удостоверению путем составления одного документа, подписанного сторонами. Несоблюдение нотариальной формы влечет за собой недействительность этой сделки».

Текущая судебная позиция потенциально создает риски в связи с использованием определенных конструкций в «рамочных» соглашениях. Например, включение ключевых операционных заверений или гарантий о возмещении потерь в текст рамочного соглашения, а не в договор купли-продажи.

Конференцию закончила Екатерина Пимонова, юрист Allen & Overy, которая подробно рассказала об использовании опционов в рамках российских сделок M&A. Она посоветовала максимально широко описывать предмет опциона, чтобы поймать реорганизацию, увеличение или уменьшение уставного капитала и т. п., а также озвучила потенциальный риск противоречия заключения опциона в отношении акций до момента их государственной регистрации в требованиях законодательства о рынке ценных бумаг. «В нотариально удостоверенных опционах рекомендуется четко указывать, какие именно документы и в какой форме должны быть предоставлены нотариусу для подтверждения наступления или ненаступления условий для реализации опциона», – рассказала Пимонова.