Общая схема выпуска еврооблигаций

В российской практике под еврооблигациями чаще всего понимают долговые ценные бумаги, выпускавшиеся до введения санкций европейскими дочерними обществами крупных российских компаний. Эмитентом еврооблигаций, как правило, была так называемая SPV (special purpose vehicle — специально созданная компания), единственными целями которой были выпуск и обслуживание еврооблигаций. SPV регистрировались в таких юрисдикциях, как Ирландия, Люксембург и Нидерланды. Российская материнская компания при этом предоставляла независимую гарантию по долговым обязательствам SPV.

Условия выпуска еврооблигаций, которые прописывались в проспекте, предусматривали регулярную выплату держателям процентов (купонного дохода) и погашение (возврат номинальной стоимости еврооблигаций) по окончании периода размещения. Еврооблигации были номинированы в долларах США или евро, а процентная ставка была ниже, чем ставка кредитования юридических лиц российскими банками. Другими словами, еврооблигации были для российских компаний выгодным кредитным инструментом. Держателей же привлекали надежность эмитентов и стабильность валют, в которых номинировались еврооблигации.

После размещения еврооблигаций, то есть их продажи по номинальной стоимости держателям, SPV передавала собранные деньги российской материнской компании по договору процентного займа. Материнская компания погашала заем в порядке, сходном с условиями выпуска еврооблигаций:

- в конце каждого процентного периода погашались проценты, что позволяло SPV выплатить держателям купонный доход;

- в конце периода размещения погашалась сумма основного долга, за счет которой SPV погашала еврооблигации.

При этом все платежи держателям осуществлялись строго через специально назначенных платежных агентов. В большинстве случаев это были лондонские офисы американских Citi Bank, J.P. Morgan и Bank of New York Mellon.

Помимо этой схемы, до санкций были и существуют сейчас также иные варианты размещения еврооблигаций, но в статье я сконцентрируюсь на обозначенной схеме как на самой распространенной.

Юридическое структурирование выпуска еврооблигаций

Применимым правом к выпускам еврооблигаций обычно было право Англии и Уэльса, а договорная схема строилась вокруг института траста. В российском праве конструкция, наиболее близкая к английскому трасту, — это доверительное управление. Применительно к еврооблигациям траст строился так: эмитент заключал трастовое соглашение со специализированной трастовой корпорацией (trustee, «трасти́» в русской транскрипции), которая выступала представителем держателей в отношениях с эмитентом. В числе прочего трасти контролировал финансовое состояние эмитента, чтобы при его ухудшении инициировать досрочное погашение еврооблигаций. Для этого трасти предоставлялись полномочия предъявления эмитенту требований от лица держателей.

В роли трасти, как правило, выступали трастовые корпорации из групп все тех же Citi Bank, J.P. Morgan и Bank of New York Mellon.

Держатели еврооблигаций формировали коллегиальный орган управления траста — общее собрание, которое созывалось трасти и где трасти выступал председателем. Условия выпуска еврооблигаций могли изменяться только по решению такого общего собрания держателей либо через письменное голосование без проведения собрания.

Если описывать упрощенно, учет прав на еврооблигации вели европейские регистраторы и различные номинальные держатели, в конце цепочки стоял бельгийский депозитарий Euroclear. Российские держатели обычно приобретали еврооблигации через российских брокеров, у которых были открыты счета в Национальном расчетном депозитарии (НРД), а он в свою очередь имел счета в Euroclear. Но некоторые россияне, руководствуясь соображениями безопасности (как она представлялась на тот момент) и конфиденциальности, приобретали еврооблигации напрямую в инфраструктуре ЕС, не задействуя НРД и иных российских депозитариев. Зачастую такие покупки оформлялись через офшорные компании на Кипре и Британских Виргинских Островах. Эта категория россиян оказалась в самом уязвимом положении под санкциями.

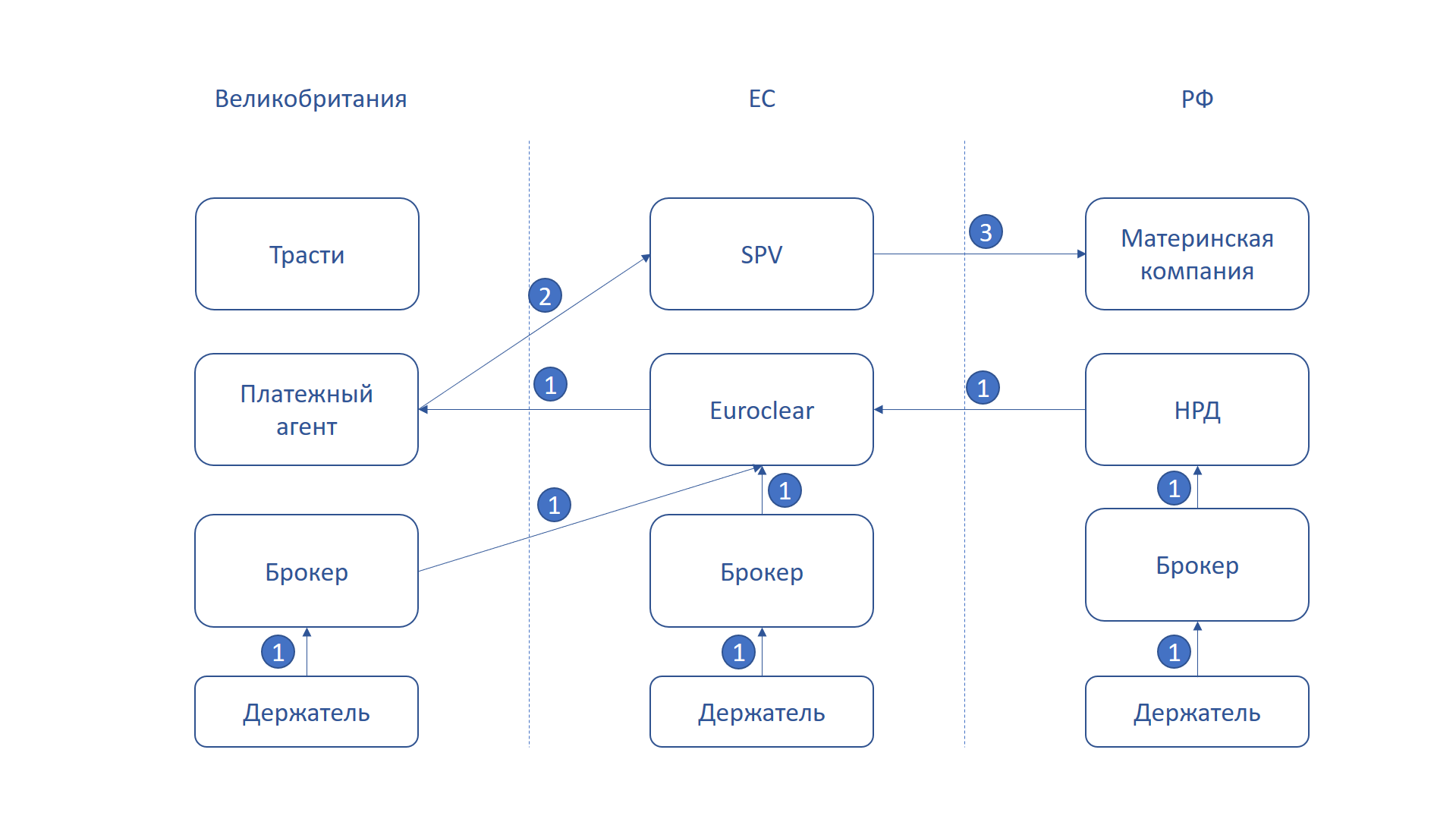

Графическая схема

Для большего понимания показать схему сбора денег российской материнской компанией при выпуске еврооблигаций можно следующим образом:

На первом этапе держатели покупают еврооблигации, и выплаченные ими деньги по каскаду доходят до банка, сопровождающего выпуск (платежного агента). На втором этапе банк выплачивает эти деньги эмитенту еврооблигаций (SPV). На третьем этапе эмитент выдает те же деньги своей материнской российской компании в виде займа.

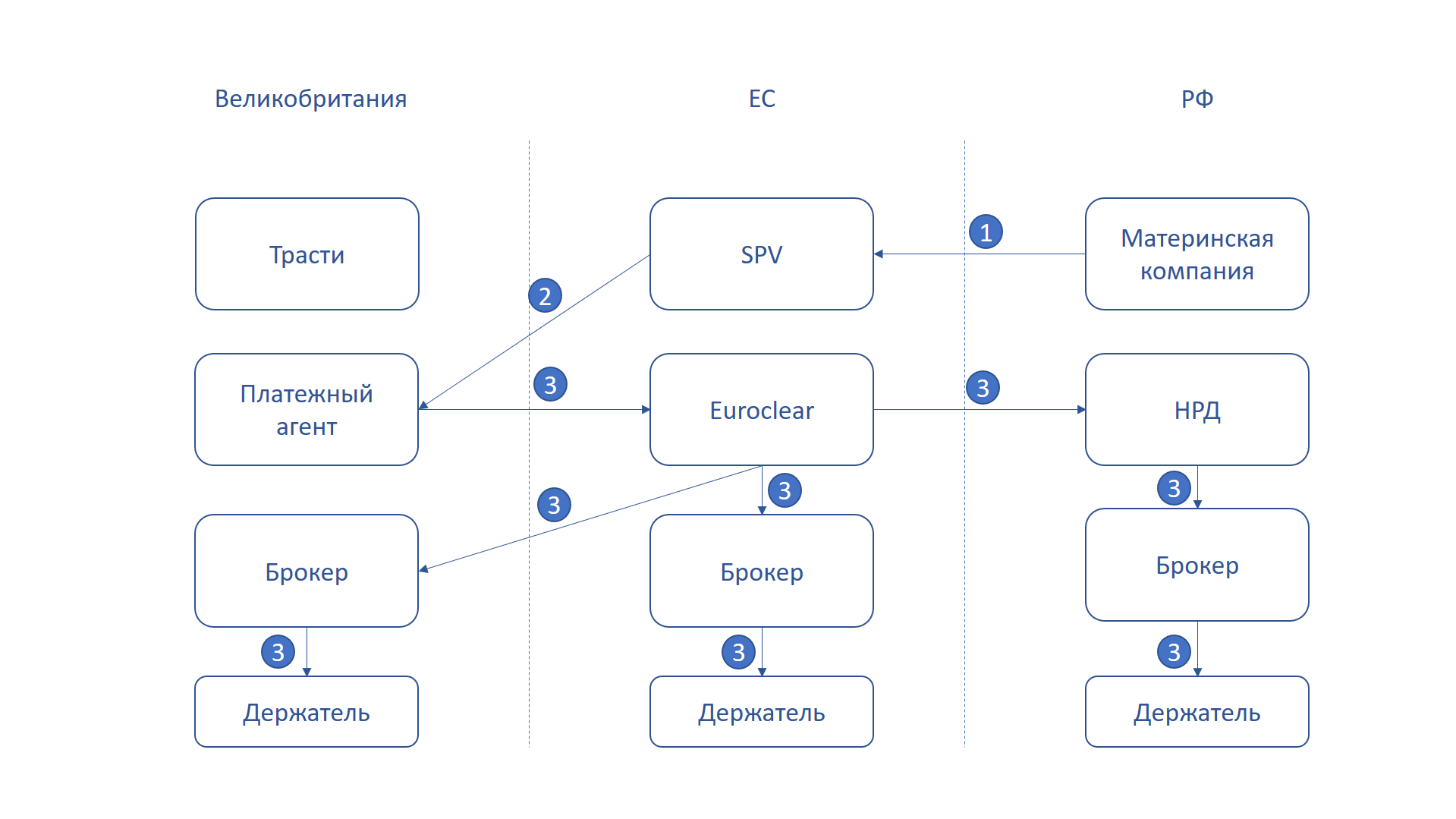

Выплаты по еврооблигациям (обратный нисходящий поток денег), соответственно, строились так:

На первом этапе материнская компания погашала заем перед SPV. На втором этапе SPV вносила деньги, необходимые для выплаты держателям, на счет в платежном агенте. На третьем этапе платежный агент доводил выплаты до держателей каскадным способом.

Смотря на схему выплат, построенную на трансграничных платежах, можно увидеть, что санкции не могли не перечеркнуть всю цепочку. В 2022–2023 годах многие эмитенты еврооблигаций были включены в блокирующие санкционные списки США, ЕС и Великобритании. Это автоматически сделало платежи в долларах и евро недоступными и закрыло платежную инфраструктуру этих юрисдикций. Кроме того, руководствуясь различными санкционными основаниями и комплаенс-политиками, трасти и платежные агенты прекратили взаимоотношения с эмитентами еврооблигаций и их российскими материнскими компаниями. В результате платежи в порядке, предусмотренном эмиссионной документацией еврооблигаций, стали технически невозможны. О том, как это произошло, к каким привело последствиям и с каким выбором столкнулись эмитенты еврооблигаций, мы поговорим во второй части статьи.

* Текст отражает точку зрения автора и не связан ни с опытом, ни с практиками работы АК «АЛРОСА» и ее партнеров.